Избранное трейдера Светлана

Действие «андидота против внешнего негатива» продолжается!

- 30 мая 2019, 08:24

- |

Вчера биржевые быки «выкупили» индекс МосБиржи от зоны поддержки 2600-2590 пунктов. Действие «андидота против внешнего негатива» продолжается. Если разложить противоядие на химические формулы, то мы увидим, что главная компонента оптимизма инвесторов это стабильная ситуация на рынке гособлигаций. Вчера Минфин размещал два выпуска ОФЗ. На ОФЗ с датой погашения 20 июля 2022 года спрос на облигации составил 70,6 млрд рублей при объеме размещения 17,6 млрд рублей.

На этой неделе Индекс гособлигаций RGBI снижается, но это снижение носит плавный (коррекционный) характер. Другая компонента роста – наметившееся ослабление рубля. Ослабление небольшое, но для рублевого индекса МосБиржи это благоприятно, кроме того при ослаблении рубля инвесторы покупают акции компаний экспортеров. По паре USDRUB ситуация следящая… В районе 65,5 находится техническое сопротивление, а в районе 63,7 техническая поддержка. Промежуточная поддержка находится в районе 64,1. Во второй половине года я ожидаю плавное ослабление рубля – в декабре пара USDRUB будет в районе 67-68. Ближайшее заседание совета директоров Банка России состоится 14 июня, заседание ОПЕК + после которого вероятны сильные движения на рынке нефти состоится 25-26 июня или чуть позже. До 14 июня сильные колебания рубля маловероятны.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

БДСМ-2019 (Большой Дивидендный Сезон Май 2019 г). Пришли дивиденды от Таттелекома, НЛМК, Мосбиржа, Северсталь. Управление своим Пенсионным фондом Кубышка

- 30 мая 2019, 08:13

- |

Правила управления собственным Пенсионным фондом «Кубышка».

1) Завершается 155 мес. инвестирования (старт 2006 год).

2) Каждый месяц откладываю 3 тыс.руб. Покупаю дивитикеры РФ.

3) С 2016 г. активно использую ИИС. «Переливаю» с БС на ИИС.

4) Акции покупаю и держу 3 года. Не продаю. Использую льготу по НДФЛ.

Ребалансировка 1 раз в 3 года (последняя 2018 г, следующая 2021).

5) Все деньги (дивиденды+купоны ОФЗ-ПД) снова реинвестирую, деньги не вывожу. Это мой Пенсионный фонд.

6) В портфеле 30 дивитикеров РФ и 1 акция роста — Яндекс.

7) На 30 мая по брокерскому отчету стоимость портфеля 3 млн. 203 тыс. руб. Но для меня это условно, ибо просадки, подъемы.

Для меня важно количество акций в штуках. Акции для меня — это квази-облигации, квази-банковский депозит.

Решающее значение имеет «дюрация в акциях», когда дивиденды отбивают вложенные деньги.

8) Дивиденды+купоны ОФЗ-ПД за прошлый год дали почти 240 тыс.руб, что равносильно 2 минимальным пенсиям ежемесячно.

( Читать дальше )

Есть ли польза в тиковом поле "направление сделки", транслируемом брокером/биржей?

- 30 мая 2019, 07:35

- |

opDir = L'U';

if( ( qsds[0].plaza2OpWord & QshOrderLogFrame::plazaWordQuote ) != 0 &&

( qsds[1].plaza2OpWord & QshOrderLogFrame::plazaWordCounter ) != 0 ||

( qsds[0].plaza2OpWord & QshOrderLogFrame::plazaWordCounter ) != 0 &&

( qsds[1].plaza2OpWord & QshOrderLogFrame::plazaWordQuote ) != 0 )

{

for( unsigned i = 0; i < qsds.size(); i++ )

{

if( ( qsds[i].plaza2OpWord & QshOrderLogFrame::plazaWordQuote ) != 0 )

{

if( ( qsds[i].plaza2OpWord & QshOrderLogFrame::plazaWordBuy ) != 0 )

{

opDir = L'B';

break;

}

else if( ( qsds[i].plaza2OpWord & QshOrderLogFrame::plazaWordSell ) != 0 )

{

opDir = L'S';

break;

}

else

{( Читать дальше )

Долго ли будет продолжаться доминирование доллара?

- 30 мая 2019, 07:22

- |

Равномерное усредненное инвестирование, или как покупать акции, не тратя нервы

- 30 мая 2019, 01:16

- |

Сегодня на реальном примере расскажем об одном из самых древних и рабочих способов заработка на фондовом рынке, поговорим про метод равномерного усредненного инвестирования.

Это будет полезно если вы

не знаете основ фундаментального и технического анализа,

хотели бы купить, но не знаете когда и сколько,

совсем не располагаете свободным временем для торговли.

Читатель, здравствуй! Потратив на эту публикацию пять-семь минут, ты навсегда оставишь с собой знание, которое сделает из тебя самого настоящего инвестора. Метод который мы покажем стар, как мир, и работает всегда и везде. Создание метода приписывают Бенжамину Грему учителю Уоррена Баффета. Баффет данный метод полностью поддерживает.

В чем он заключается? Как и все гениальное, метод до смешного прост. Через равные промежутки времени, на одинаковые суммы вы покупаете один и тот же ассортимент акций. Это все. Об одной акции речь, конечно, не идет, как правило это некий набор. Лучше всего брать значимые сектора экономики.

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

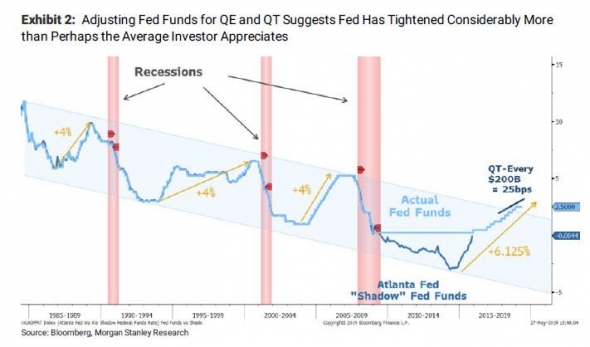

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Технический анализ доллара 29.05.2019, и как я GOD MODE включал

- 30 мая 2019, 00:10

- |

Цена торгуется в рамках треугольника.

Сегодня у меня был GOD MODE: ON. Такие дни «месяц кормят». Выглядит это эльдорадо так…

( Читать дальше )

Открыл лудоманский счёт. Спасён ли мой основной счёт от лудомании?

- 29 мая 2019, 22:40

- |

Вплоть до того, что в мае два раза приходилось бежать к брокеру и довносить на основной счёт.

Совершил с десяток лудоманских внесистемных сделок, но не везёт, только два раза были прибыльные, а остальные — убыточные.

Понятно, что так дальше нельзя. Сегодня вот целый день голова болит от переживаний.

Ни в одной сфере жизни нет успеха. В июне-июле предстоит несколько крупных встреч с родственниками и также с однокашниками, но не хочется идти, потому что стыдно. Там все будут понятное дело хвалиться, а мне сказать нечего будет, куда ни кинь, что не возьми за сферу жизни, везде у меня пусто.

Поэтому недавно мною был открыт отдельный счёт и положил маленькую сумму. Этот счёт так и назвал -Лудоманский, скоро на нём начну торговлю.

Очень надеюсь на то, что только на нём буду лудоманить, и тем самым спасу основной многострадальный счёт. Который и так сильно пострадал от падения Русала, где очень большая часть средств вложена. Ладно хоть в Русале ситуация стабилизировалась, перестал падать.

( Читать дальше )

Детский Мир. Мир обманутых надежд?

- 29 мая 2019, 21:55

- |

Ну не получилась попытка разогнать капитализацию. Если посмотреть правде в глаза-а насколько вообще это успешный бизнес?

Давайте для начала прикинем, с кем конкурирует Детский Мир. А конкурирует он за кошельки российских родителей со всемирной паутиной. С Али-экспресс, где можно купить всё что мило детскому сердцу и по совместительству очень любо родительским кошелькам.

Только при этом нет гигантских затрат на офф-лайн магазины, логистику, товарные запасы и т.д и т.п.

В общем ну не складывается у меня в отношении ДМ картинка процветающего и, главное, перспективного ритейлера. Вот в отношении Магнита, Ленты -Х-5 складывается (с точки зрения перспектив), а вот в отношении ДМ.-ну никак…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал