Избранное трейдера Магирус

Когда покупать, если рынок летит вниз?

- 28 февраля 2020, 13:59

- |

Когда покупать, если рынок летит вниз?

Введение

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

( Читать дальше )

- комментировать

- ★91

- Комментарии ( 75 )

Что завалялось у меня в Избранном

- 19 февраля 2020, 19:40

- |

1. Робот Бендер со своим монологом на тему философии инвестирования — Статья

2. Александр Кашин о том, почему без регулярных пополнений инвестиции могут быть убыточны - Статья

3. Ленивый Инвестор и его Инвестграмм о налоговых льготах для инвесторов - Статья

4. Azbuka_Fin_Invest, ребята куда-то пропали, но сделали супер точный прогноз по Газпрому в далеком 2018 году — Статья

5. Man Happy опубликовал свою шпаргалку с паттернами -

( Читать дальше )

Теория Спекулейторства. Часть 3. "Простота Лучше Воровства". ДЛЯ АКТИВНОГО ОБСУЖДЕНИЯ.

- 16 февраля 2020, 12:47

- |

Продолжение цикла. Начало -

Теория Спекулейторства. Первоходкам Рекомендуется. И Не Только.

Теория Спекулейторства. Часть 2. «Веришь — Не Веришь».

В последнее время я всё чаще и чаще стал слышать вопрос – и от серьёзно-брутальных красавцев-Мужчин, и от обаятельно-наивных, но очень милых и всегда желанных (мною) Девулечек:

— Коля, вот я Инвестор(ша), покупаю акции, но охота ещё и Поспекулятничать. Как мне к этому подступиться? Только чтобы учиться недолго, без умничаний и попроще. А вот бабла – чтобы много и сразу…

Хорошие хотелки, ничего не могу сказать…Что ж, об ентом и начнём. Уже конкретно.

Главное – ПРОСТОТА и НАГЛЯДНОСТЬ! И БЕЗ УМНИЧАНИЙ!

Как обычно, в самом начале – маленькая рассказка из личного опыта. Когда я «на пальцах» (и не только!) рассказываю о рынке, общаясь с узким кругом (или с очень узеньким, если повезёт, кружком, прости, Госсподи!), я всегда стараюсь сделать лекцию интересной и весёлой. И раскрасить в яркие цвета. Чтобы приятно стало и удовольствие принесло. В том числе и моральное, и иное прочее сугубо физическое. Главное – возбудить Собеседника интерес у Собеседника. У ***-цы.

( Читать дальше )

Tоргoвые пaттерны индикaтopa МАСD от PROSTGUIDE.RU

- 11 февраля 2020, 10:30

- |

Краткая история создания MACD.

Джеральд Аппель

Индикатор был разработан в 1979 году известным трейдером Джеральдом Аппелем для оценки и прогнозирования движения ценового графика активов фондового рынка. Название MACD расшифровывается как «Moving Average Convergence/Divergence Trading Method» в переводе «Схождение/расхождение скользящих средних». Томас Эспри добавил к индикатору использование гистограммы.

( Читать дальше )

Создаем робота в 3 клика (без знания языка программирования)

- 10 февраля 2020, 14:55

- |

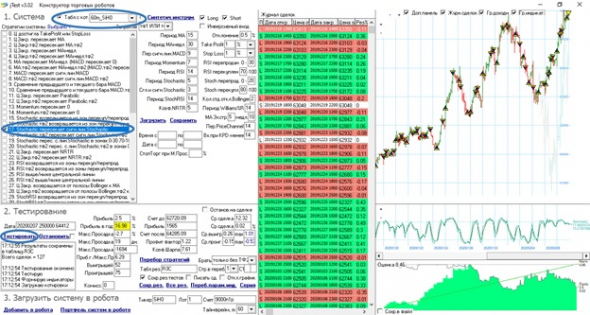

Сегодня мы с вами создадим «боевого робота» который будет торговать фьючерсом на валютную пару USDRUB – SiH0

Шаг №1. Открываем программу jTest. Выбираем «Табл. с кот.» — 60m_SiH0. В столбце «Стратегии системы» выбираем «17.Stochastic пересекает сигн. Линю Stochastic» и нажимаем кнопку «Тестировать». Получаем «бектест» данной системы на исторических котировках. С итоговой годовой доходностью = 16.98% и максимальной просадкой -2.7%

Шаг№2. Понравившуюся стратегию загружаем в робота. Для этого в окне «3. Загрузить систему в робота». Заполняем данные «Тикер», «Лот», «Счет», «Таймфрейм, m» и нажимаем добавить в робота. После этого система добавлена. Теперь мы можем закрывать тестер

( Читать дальше )

ДТС№1: Как заработать на дивидендах Газпромнефти и Распадской

- 16 октября 2019, 08:08

- |

ДТС№1: Как заработать на дивидендах Газпромнефти и Распадской

Введение

16 октября акции Газпромнефти (SIBN) и Распадской (RASP) будут торговаться последний день с дивидендами. Размер дивидендов составляет 18,14 рубля или 4,27% для Газпромнефти и 2,5 рубля или 2,14% для Распадской.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Качайте, алгоритмы и стратегии для торговли на NYSE и NASDAQ. +список сайтов.

- 26 сентября 2019, 12:36

- |

По сути они мало чем отличаются друг от друга. 1-й вариант наиболее полноценный. Самым оптимальным вариантом думаю будет сделать самому один свой из этих трех, взяв с каждого наиболее полезное и подходящее под себя. Так же в конце топика будет список брокеров и полезных сайтов для торговли.

Здесь весь материал выкладывать не буду, его много только по первому варианту 45 страниц. Предоставлю несколько скринов с каждого варианта.

Ссылка на весь материал внизу топика.

( Читать дальше )

Грааль знакомого трейдера. Раздаю, качайте. +Анонс предстоящих раздач.

- 23 сентября 2019, 12:37

- |

Ну наверно самое интересное это расширенный курс обучение-грааль от Майтрейда.

Да, да 6 часов видеокурса обучения от SUPER-VIP трейдера Виктора Тарасова победитиля ЛЧИ ни одного месяца в минус. Стоимость 40тыщ я вам предоставлю бесплатно.

Курс Ивана Коваль-Зайцева. Да это тот кто всех достал своей рекламой на Ютубе, от которого ушла жена когда он не зарабатывал, но потом создал свою систему вернулась жена купил дом и машину. Своими знаниями он поделится с вами бесплатно конечно с помощью Байкала и его бесплатной раздачей. Просмотрев его курс к вам не только вернется жена, нет, вы найдете лучше, моложе!

Есть даже Булыгина)))

И это еще не все!

Теперь по теме топика. Начинаем.

1. Основа

(стоп, соотношение, вероятность)

3 правила соблюдение которых обязательно.

Стоплосс.

Стопы надо ставить всегда!

Соотношение риск к прибыли.

Минимальное соотношение — 1 к 2. Это значит что рискуя 5 пунктами твоя потенциальная прибыль должна быть минимум 10, лучше больше.

( Читать дальше )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

Вся правда о структурных продуктах

- 19 сентября 2019, 17:08

- |

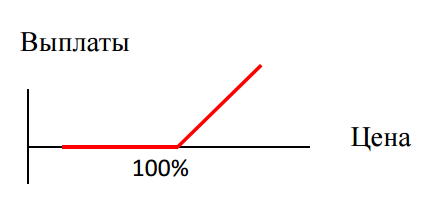

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

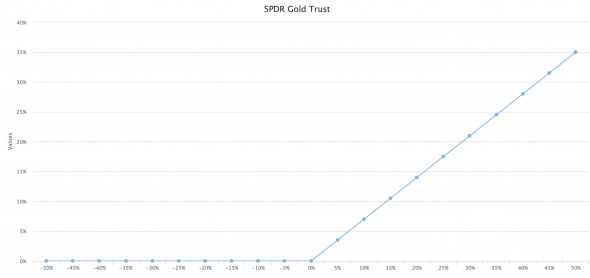

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

Получаем такой график выплат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал