Избранное трейдера Дар Ветер

Прибыльная торговля гэпов истощения: стратегия и тактика

- 07 января 2016, 17:46

- |

Действительно ли гэпы истощения имеют тенденцию к закрытию? В данной статье мы рассмотрим метод предсказания гэпов истощения, основанный на двух конкретных факторах: тренд в акции и величина гэпа

Гэп — это ценовой диапазон, в котором отсутствует торговля. Гэп вверх имеет место, когда сегодняшний торговый диапазон находится выше High вчерашнего дня. Гэп вниз имеет место, когда сегодняшний торговый диапазон находится ниже Low вчерашнего дня. Ценовые гэпы легко замечать на барных графиках. По статистике, в типичной американской акции происходит, в среднем, 18 гэпов в год. Средняя величина гэпа составляет 1.62% для гэпов вверх и 1.72% для гэпов вниз.

О чем говорят гэпы?

С точки зрения технического анализа, один из сценариев развития гэпов таков: цена движется слишком быстро и заходит слишком далеко, чтобы сохранялся моментум. В результате, после формирования гэпа она разворачивается и начинает движение в обратном направлении. Ценовые гэпы, приводящие к такой ситуации, называются гэпами истощения. Гэпы истощения, будучи гэпами «на отрыв», подразумевают быстрый и значительный рост или снижение цены, зачастую довольно крупное. Другими словами, широкий ценовой гэп после крупного движения цены в том же направлении потенциально является гэпом истощения.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 1 )

Фондовые рынки. Год новый, проблемы и риски старые.

- 06 января 2016, 15:16

- |

Весь прошлый год мировые фондовые рынки изо всех сил пытались игнорировать риски замедления глобальной экономики, но всему есть предел. Последние три квартальных сезона отчётности в США показали падение прибыли и выручки, чего не было уже много лет. Анализируя отчёты крупнейших американских компаний, можно сделать вывод, что США уже находится в рецессии, хотя официальные данные по ВВП “рисуют” более оптимистичные. Верить данным по ВВП США, равносильно вере в данные по безработице и инфляции. “Рисованное” всё! Инфляция в Америке явно выше 3%, а не ниже 2%, а безработица близка к 10%, если учитывать всех безработных, а не только тех, которые не могут найти работу не более 6 месяцев, и которых считает министерство труда (по их данным безработица близка к 5%, все остальные – это временно неактивное население страны).

В Европе тоже дела ничуть не лучше. Весь прошлый год европейские фондовые рынки держались в лёгком плюсе только благодаря многочисленным обещаниям главы ЕЦБ Марио Драги. Наобещал он столько, что вряд ли уже чем-то сможет удивить в году наступившем. Ключевая ставка в Европе и так на историческом минимуме, и опускать её дальше в минус – дело опасное. В случае необходимости увеличить программу выкупа активов тоже вряд ли получится, ибо выкупать там особо нечего, это не американский долговой рынок, а выкупать проблемные активы ЕЦБ точно не будет. На чём расти фондовым рынкам в 2016 году — пока не понятно. Все обещания уже в ценах.

( Читать дальше )

Due Diligence часть 3

- 05 января 2016, 20:19

- |

Вы садитесь за свой компьютер, пролистываете watchlist или смотрите в блокнот с единственной пометкой, точнее с одним тикером, этот тикер вы не видели раньше, но чем-то он вас заинтересовал.

В новой серии статей мы описываем 10 шагов, которые нужно пройти, чтобы узнать всё о выбранной акции.

Наш вариант Due Diligence позволит Вам получить много полезной информации и понять потенциал будущих инвестиций.

Часть 1. (ссылка)

Часть 2. (ссылка)

Шаг 5 – Руководство компании и акционеры

Компанией все еще управляют ее основатели? Или компанией руководят новые лица? В данном случае возраст компании – важный фактор, поскольку молодые компании управляются в основном её основателями. Взгляните на биографии людей стоящих у руля компании, чтобы понять какие заслуги и опыт они, эту информацию можно найти на сайте компании или в документах SEC.

( Читать дальше )

Менялы. А.Хейли

- 04 января 2016, 13:21

- |

Художественная книга с банковским уклоном. Почти детектив, написано в стиле автора (Аэропорт, Отель и тд)

В книге понравилось как раскрыты присущие каждому банку «нуансы» работы. Кредиты «своим» лавкам, подковерная/прикорытная борьба, взятки, недостаток ликвидности и крах банка. Уверен, все это есть в каждом РФ (мб не только РФ) банке.

Как расслабляющее чтиво на 2 вечера — рекомендую.

80% и 1:1 или 60% и 2:1? Что лучше?

- 03 января 2016, 17:27

- |

Во многих публикациях утверждается, что надо искать такие стратегии, где отношение величины выигрыша к проигрышу составляет не менее 2:1.

Такое утверждение без указания вероятности выигрыша лишено смысла.

Пусть мы имеем две стратегии. Первая стратегия дает 80% выигрыша при отношении прибыли / потери 1:1, а вторая 60% и 2:1.

Что выгоднее? Какой вариант лучше, однозначно сказать трудно. Многие выбрали бы первую стратегию: все ясно и понятно и считаемо.

При десяти условных сделках (в которых задействованы все выигрышные и проигрышные варианты) в первом случае доход составит: 8-2=6 (у.е.), а во втором: 6х2-4=8 (у.е). Второй вариант лучше. Комиссионные не учитываем, т.к. в обоих случаях они одинаковые.

Теперь психология. Кто торговал, тот скажет, что психологически 80% легче переносится, чем 60%.

Размер позиции. По Ральфу Винсу в первом случае f составит: f=0.8-0.2=0.6 (от капитала). Во тором: f = ((2+1)x0.6-1)/2=0.4. Больше f, больше прибыль в сделке (в прибыльной), т.е. одна прибыльная сделка по первой стратегии дает прибыль в 1.5 раза больше (может здесь я не прав?), чем по второй стратегии. Общий доход по первой стратегии умножаем на 1.5: 6х1.5=9.

( Читать дальше )

@Big Short@

- 15 декабря 2015, 23:07

- |

Предмет фильма исключительно сложен. Даже Майкл писал для Vanity Fair, что «Единственная проблема о которой я вообще не парился в процессе написания, так это как его написать так, чтобы захотели снять по мотивам произведения художественный фильм. Ну согласитесь, кто пойдет в кинотеатр, чтобы посмотреть фильм о кредитно-дефолтных свопах???

» What this film about — CDS — What the fuck!" — предвещала экзальтированная дама на Bloomberg месяц назад)))

http://www.cnbc.com/2015/12/14/the-big-short-is-actually-pretty-funny-commentary.html

( Читать дальше )

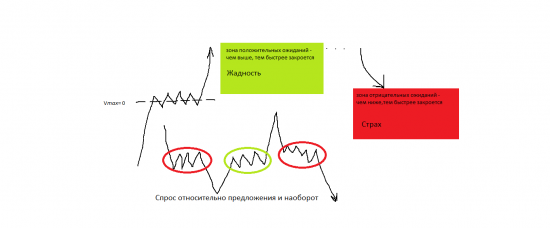

От теории к практике.

- 01 октября 2015, 20:44

- |

Когда цена двигается вверх, она показывает жадность покупателей, держащих свою позицию (сколько пунктов им надо, чтобы закрыть профиТ?:)) Плюс жадность потенциальных покупателей, которые думают зайти или нет?, ведь цена уходит… Обратное же движение показывает мне насколько страшны перспективы того, что цена пойдет в другую сторону. Поэтому они закрывают свои позиции, перекидывая цену через первоначальную «наторговку». В таких ситуациях мы видим медвежий рынок в действии слабых держателей. Если рынок разворачивается после «такого» движения, я знаю где и главное — каким образом крупный держатель собирал сливки для своей позы в лонг. Вот таким образом, целостно, в контексте, относительно и т.д. я оцениваю движения рынка, пытаясь представить какой поток ордеров проходил в этом месте.

( Читать дальше )

Великий Infernuus (афоризмы/выписки/цитаты)

- 25 сентября 2015, 16:47

- |

Всем добрый день и пожелания хороших выходных.

В этом топике (http://smart-lab.ru/blog/280310.php) обещал народу написать про великого трейдера Инфернуса. Желаю всем приятного просмотра))).

Сначала поясню свою позицию. Я ровно отношусь к троллям, которые несут всякую фигню, но не оскорбляют и не издеваются над собеседниками. Пример такого тролля Костя Гармалыга со своим граалем или Денис Денисов с разгонами копеек до миллиона. Пусть он даже в горячке называет всех трусами, очкодранцами и т.д. Я у него в ЧС, но зла не держу. Наоборот, мне просто жалко этого лудомана.

Но считаю что таких моральных уродов, как Инфернус и Константин М (и им подобных), надо немедленно банить и изгонять как бесов. И у меня прямая претензия к Тимофею и модераторам, поскольку этого не происходит. Такая вот у меня гражданская позиция. Людям, которые изображают из себя супер-трейдеров, пытаются “возвыситься” за счет унижения/оскорбления других, трут неугодные комменты, удаляют топики, где они обделались по полной, не место на смартлабе. При этом оскорбления в мой адрес я пропускаю мимо ушей и ни одному из ник ни разу не нахамил в ответ (что злит их до усрачки – нет почвы для дальнейшего срача), но переживаю за других, у которых нет такого иммунитета.

( Читать дальше )

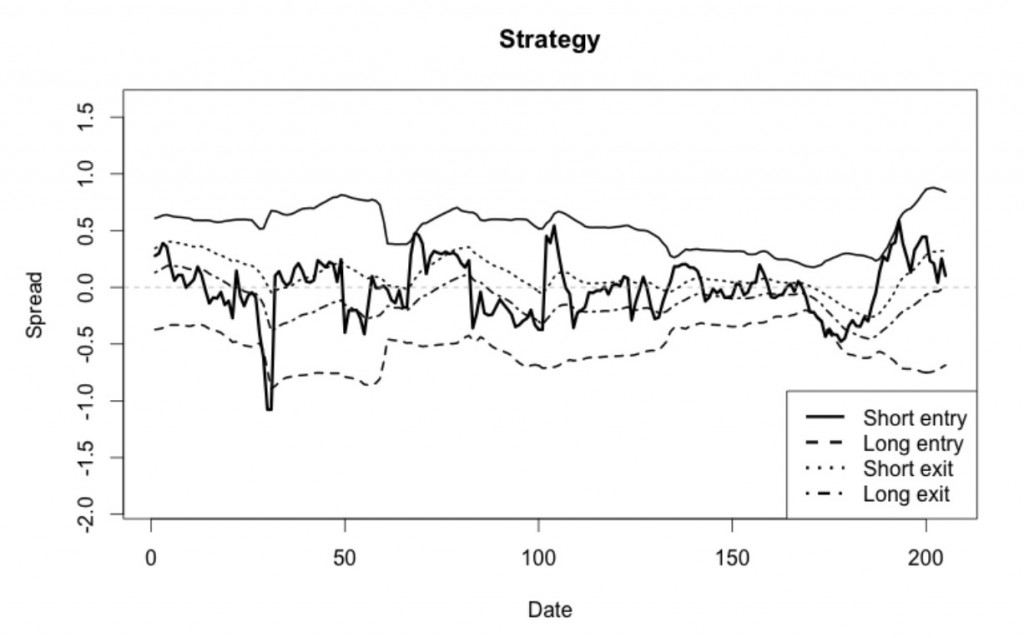

Парный трейдинг с переключением режимов. Часть 1

- 16 сентября 2015, 09:04

- |

По итогам последнего голосования на моем сайте победила статья Marco Bee University of Trento — Department of Economics and Management,Giulio Gatti ,Università degli Studi di Trento — Department of Economics and Management — An Improved Pairs Trading Strategy Based on Switching Regime Volatility (Улучшенная стратегия парного трейдинга, основанная на переключении режимов волатильности). Ниже привожу перевод ее основных глав.

Введение

Стратегия, основанная на рыночно-нейтральном подходе, подразумевает, что трейдер должен принять три основные решения:

- Выбрать активы для торговли из набора множества торгуемых инструментов

- При существующем спреде ( т.е. динамически взвешенной разнице между двумя активами) определить его смысл в соответствующих эконометрических терминах

- Выбрать торговый алгоритм

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал