Избранное трейдера тарас рыбин

Индикатор "дна"

- 29 октября 2020, 08:06

- |

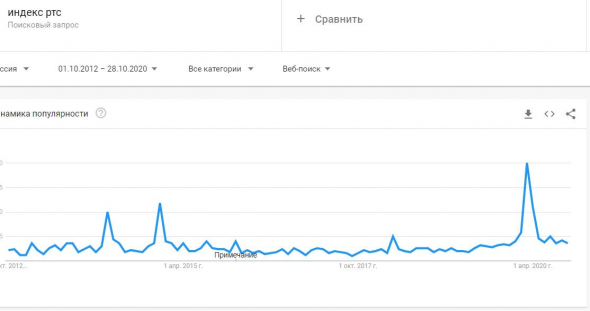

Как определить дно рынка? Если вдруг в обычные новости по типу Россия 24 попадает индекс РТС или вообще начинают много говорить о биржевых котировках, жди дна! Не буду голословным, смотрим динамику интереса к тому что такое вообще индекс РТС по запросам в Гугл, ведь именно в этот момент обывателю хочется узнать что это вообще такое!

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

Бюджет РФ 2021

- 21 сентября 2020, 16:25

- |

👉Заимствования 2021 года общий размер (прогноз) 3,8 трлн руб.

👉Чистые заимствования 2021 года (прогноз) 2,7 трлн руб.

👉Общая стоимость коронавируса для бюджета составила 5 трлн руб.

👉Из ФНБ в этом году потратили 342 млрд руб.

👉В 2021 планируется потратить из ФНБ всего 90 млрд руб.

👉Бюджетный нежданчик 2021 = помощь Белоруссии (тотал $1,5 млрд).

👉Размер ФНБ = 13,2 трлн руб. Из них почти 9 трлн это якобы ликвидные активы.

👉По какой-то причине его берегут

Чтобы вы понимали, в историческом контексте, дефицит бюджета 2021 вроде бы не такой критичный:

( Читать дальше )

Статистика счета

- 13 сентября 2020, 11:08

- |

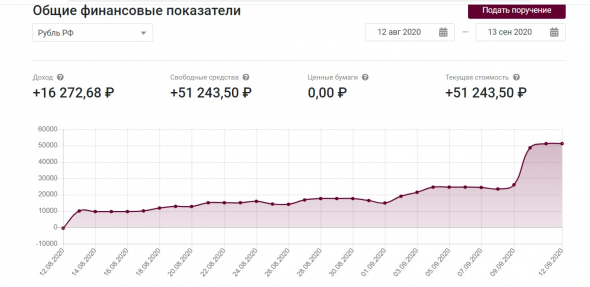

Рост был быстрым, но чем больше будет денег на депо, тем меньше будет рост. Дай бог, чтобы он был!

Я торгую в основном по индикаторам, по так называемым контртрендам. Так что некоторая просадка для моей стратегии нормальное дело. Ловлю профиты на несколько дней. Потом закрываюсь и жду входы по индикаторам и свечам. Сидеть постоянно в терминале не нужно. Именно это меня и устраивает в моей стратегии. Главное каждый день выставлять заявки на закрытие позиций в профит. Стопы не использую. Усреднение использую практически постоянно. Доливки нет. Я из тех, которым лучше синицу иметь в руках. Хотя умею рисковать, но предпочитаю просчитанный риск.

1 цель — посмотреть за какой срок увеличу депо до 100 тысяч

2 цель — до 1 миллиона

Пополнил счет 9 сентября — за счет этого и произошел скачок.

И еще охота посмотреть, как я по процентам буду выглядеть с лидерами ЛЧИ. Раньше же 50 тысяч вход был на ЛЧИ. Так что я вне конкурса.

Анализ индекса страха

- 10 сентября 2020, 19:10

- |

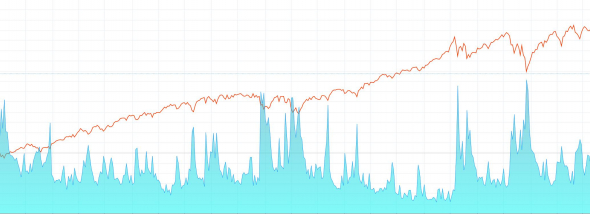

Рассказать я хочу про индекс страха. Штука вроде простая и довольно эффективная, помогает лучше понять движение цены, но говорят о ней мало и бесполезно!

Факт №1

Расчитывается индекс страха исходя из стоимости опционов на СиПи, а значит

Факт №2

Индекс страха VIX отражает ожидания инвесторов о будущей волатильности! Чаще всего такие ожидания означают падение «мирового фондового рынка». Корреляция с индексом обратная в «99%» случаев

( Читать дальше )

Торговля пузырей - Календарный метод

- 06 сентября 2020, 08:18

- |

Это дневной график на сегодняшний день и на 25 февраля 1999

( Читать дальше )

Арбитраж

- 26 августа 2020, 09:05

- |

Арбитраж — одновременная покупка и продажа одинаковых или похожих друг на друга инструментов в надежде на то что их цены сойдутся.

Самый просто вид арбитража: это покупка базового актива(к примеру доллар) и продажа фьючерса(si)

К примеру продажа SI по 75000 и покупка 1000 долларов по 74 р. К истечению фьючерсного контракта цены фьючерса и доллара сойдутся, мы получим прибыль ровно в 1000 рублей 75000-74000. Причем нам не важно где будет цена доллара. Это некий вариант депозита в банке. Назовем такой вид арбитража — синтетическая облигация.

Таким арбитражем занимаются все кому не лень, по этому рынок очень конкурентный — роботы на базе FPGA окуппировали стаканы SI и бакса, фьючерсов на акции и сами акции. Но примерно раз в пару месяцев, бывают хорошие движения и роботы входят в позиции тратя все лимиты и для обычной публики — открывается окно возможностей, когда роботы уже потратили все свои лимиты, а возможность получить пару — тройку безрисковых ставок осталась.

Второй вид арбитража — статистический. Торгуем два похожих инструмента — к примеру акции банковского сектора(ВТБ против Газпрома) или Роснефти против покупки лукойла в надежде что отношение между этими активами стабильно в долгосрочной перспективе,

Российская биржа, раскручивает фьючерсы на металлы. Давайте посмотрим возможность получить безрисковую прибыль.Так как большой истории торгов еще нет, я заменил российский фьючерс на медь, американской акцией CPER(строго говоря это не акция, а фонд, который держит в своих активах фьючерсы на медь), Второй ногой будет подобный же фонд от Barklyse Bank JJCTF). Ниже на графике цена акций JJCTF поделена на цену акций CPER)-так называемая торговля отношением. На графике ниже присутствуют выбросы цен. Они то нас и интересуют. Покупаем все что ниже 1,65-продаем JJCTF и покупаем CPER и продаем все что выше 1.80-покупаем JJCTF и продаем CPER.

( Читать дальше )

★10 характеристик жадности трейдера! Проверь себя, трейдер!

- 23 июля 2020, 10:20

- |

2. Вам кажется, что каждая сделка сулит прибыль (делите шкуру НЕубитого медведя).

3. Пытаетесь оправдать ценовой ориентир по открытой сделке (самообман).

4. Вы постоянно испытываете стресс во время торговли (Вас просто «трясёт и колбасит» от трейдинга!).

5. Если спросить Вас про анализ сделок, то Вы его забросили (Главное — стараться «срубить» как можно больше «бабла»).

6. Боитесь остаться вне, якобы, прибыльной сделки (типа, боязнь НЕ купить лотерейный билет: а вдруг там выигрыш?!).

7. Тильт и переторговка («Остапа понесло...»).

8. Стремление отыграться через увеличение риска: рост плеча, мартингейл, «пересиживание в убытках» и усреднение (мне просто НЕ может НЕ повезти!).

9. Вы не выводите деньги с биржи, а находитесь под магией сложного процента.

10. Вы убеждаете себя, что всё вышеперечисленное — это временно. Как достигните… («чего-то», у каждого свои цели: сумма депозита, доходность, плавность Эквити и т.д.), то станете НОРМАЛЬНО системно торговать…

( Читать дальше )

Какими были мои иллюзии о бирже, когда я начинал?

- 10 июля 2020, 13:22

- |

Когда я пришел на рынок в 2003 году, мои представления об инвестициях и трейдинге были совсем не такие, как сейчас. Как и у большинства начинающих, в то время вокруг биржевого островка у меня был океан иллюзий.

Что я тогда думал о бирже?

👉 В этой очень сфере много денег, поэтому достаточно к ней как-то присоседиться, чтобы стать богатым преуспевающим человеком

👉 Зарабатывать на акциях просто, ведь они все время растут. Надо только правильно интерпретировать выходящие новости, и выбирать акции, по которым есть хорошие новости

👉 Если получить достаточный объем знаний, то можно гарантированно зарабатывать деньги биржевой спекуляцией

👉 Методы торговли, описанные в книгах, работают.

👉 Если я буду читать про биржу все что есть, я буду хорошо на ней зарабатывать используя эти знания

👉 Хороший анализ может дать гарантию результата, близкую к 100%

👉 Заработать хорошие деньги на этой теме можно относительно быстро

👉 Биржа может быть прибыльным хобби

Мои иллюзии определяли мои действия. Как и большинство начинающих, я стал покупать и продавать акции. Я читал книги, читал новости и пялился в графики, при этом крайне поверхностно анализировал сами компании. Я словно играл в футбол, не видя поля, ни ворот, ни других игроков, всё внимание — только на мяч и собственные ноги. Ни малейшего представления о целях игры, о внутреннем контексте компаний, акции которых я покупал и продавал, и конечно же слабо понимал общий контекст всего рынка. Для меня рынок был простой штукой, которая всё время плюс-минус растёт😁.

Что бы я сделал, если бы мог отправить инструкции самому себе в 2003 год? Я бы отправил себе книгу “Механизма трейдинга” и попросил бы прочитать её не меньше трех раз.

Как стать зарабатывающим трейдером на Forts?

- 06 июля 2020, 23:10

- |

Буду сегодня Капитаном Очевидность, расскажу граальные вещи, которые 95% посетителей смартлаба никогда не смогут сделать, поэтому они обречены на слив. Всё дело в их психологии. Хороший трейдер — это хороший психолог в первую очередь, а неврастеникам здесь делать нечего, рынок их раздавит.

11 правил выживания в мире трейдинга:

- Никогда не торгуй первый час после открытия торгов;

- Будь гибким как береза, а не тупорылым, как дуб;

- Торгуй тренды;

- Ставь стопы — либо по уровням, либо временные;

- Выжимай из тренда максимум;

- Закрывай на выходные все свои открытые позиции;

- Не ищи оправданий для ранее уже открытых позиций, смотри со стороны со свежим взглядом на происходящее;

- Если сливаешь — то не вини биржу, что она увеличила комиссии. Плохому танцору сам знаешь что мешает;

- Не бери никогда в ДУ, не продавай сигналы, не пиши книги — околорынок портит хороших трейдеров, после написания книг они уже не трейдеры, а околорыночники;

- Хеджируй свои текущие позиции на ночь с помощью опционов;

- Не выпрашивай на смартлабе плюсеги, только чмошники просят их. Нужны плюсеги? Просто приди и забери их.

( Читать дальше )

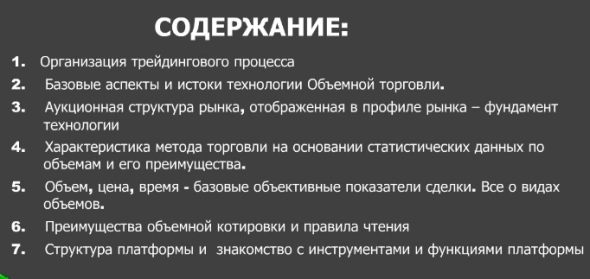

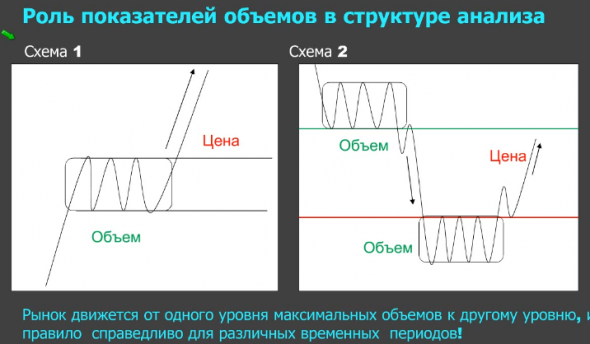

Раздаю КАЧАЙТЕ!!! 2 курса по объемной торговле.

- 22 июня 2020, 12:47

- |

Курс создан официальным разработчиком обучающих программ по технологии объемной торговли.

2 курса, базовый для новичков второй для продвинутых пользователей.

Первый.

cloud.mail.ru/public/2x5K/2FEsH9Wih

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал