SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tatishev

Сила привычки Чарлз Дахигг

- 09 июня 2013, 19:25

- |

Рецензия на книгу «Сила привычки» — Чарлз Дахигг (Купить)

Сила Привычки. Книга очень важная. Читать обязательно. В последнее время даже подозрительно становится, что за книгу не беру, кажется, что ее должен прочесть каждый.Основная суть: вы даже не подозреваете насколько сильное влияние привычки оказывают на вашу жизнь и жизнь всего человечества!

Начну с главного. Как книга связана с трейдингом?

Непосредственно. Дело в том, что наш трейдинг тоже состоит из набора некоторых привычек, которые зачастую контролировать мы сами не можем, потому что они находятся глубоко у нас в мозгу. Недавно о билогическом детерменизме поведения трейдера упоминал Александр Минеев. То есть некоторые действия, которые мы совершаем на бирже сидя у монитора, имеют зачастую несознательный, а неврологический характер («коленная реакция»).

Какие у трейдеров могут быть привычки?

- ставить стоп

- отменять стоп

- отыгрываться

- усредняться

- спорить с рынком

- торговать в первые минуты после открытия (или не торговать)

- нарушать или наоборот соблюдать риск-менеджмент

- покупать себе мороженное после убытка)

- снимать часть профита после большой прибыльной сделки

- и т.п.

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 72 )

Я ПРАВ? дочитать до конца, плиз!!!!

- 06 июня 2013, 23:28

- |

На рынке 2 года. я уже сейчас понимаю что рынок в глабальном плане это 50 на 50% и понимаю что задача трейдера сделать так что бы те 50% в плюс из 100% свершились над ним когда он на рынке работает-я уверен что это так, и все теории это временная мера, заработок это случаиноть а проигрыш это следствие не понимания случайности выйграша)))ну работать менеджером в связном я устал…

Вообще рынок не подходит под определение случайных процессов, скорее это детерминированный хаос. всё это зависит как от предыстории рассматриваемого процесса (исходного состояния системы), так и от условий, которые, вообще говоря, могут изменяться в пространстве и во времени. В зависимости от текущих значений управляющих параметров, входящих в уравнения(цена итоговая, компромиссная), те или иные режимы (состояния системы) оказываются локально устойчивыми или неустойчивыми. Математически неустойчивость означает, что бесконечно малые возмущения данного частного решения быстро усиливаются, и решение “скачкообразно” изменяется (как правило, в отношении топологии). Именно в силу этих характерных особенностей системы нелинейных дифференциальных уравнений позволяют моделировать процессы спонтанного структурообразования, происходящие в реальности.

( Читать дальше )

Вообще рынок не подходит под определение случайных процессов, скорее это детерминированный хаос. всё это зависит как от предыстории рассматриваемого процесса (исходного состояния системы), так и от условий, которые, вообще говоря, могут изменяться в пространстве и во времени. В зависимости от текущих значений управляющих параметров, входящих в уравнения(цена итоговая, компромиссная), те или иные режимы (состояния системы) оказываются локально устойчивыми или неустойчивыми. Математически неустойчивость означает, что бесконечно малые возмущения данного частного решения быстро усиливаются, и решение “скачкообразно” изменяется (как правило, в отношении топологии). Именно в силу этих характерных особенностей системы нелинейных дифференциальных уравнений позволяют моделировать процессы спонтанного структурообразования, происходящие в реальности.

( Читать дальше )

Обещанное продолжение (2002-2004)

- 03 июня 2013, 12:44

- |

История одного управления. Без «плечей» и почти без шортов (июль 2002-январь 2005)

# 10.03.2011 14:19 В рассматриваемый период управление велось по принципу «только лонг без плечей» с изредко включаемыми шортами на основе сопутствующего рынку негативного новостного фона. И хотя в это время торговались и разные портфели систем и работал я в разных компаниях (до мая 2004 включительно в одной компании, а с июня 2004 — в другой), я объединил результаты управления «в одно», так как это был период, когда все решения по управлению принимались исключительно мной и торговались только мои системы. В этот период я уже вел подневную эквити своего управления по стандартам GIPS. Эти результаты представлены на следующем рисунке.

( Читать дальше )

# 10.03.2011 14:19 В рассматриваемый период управление велось по принципу «только лонг без плечей» с изредко включаемыми шортами на основе сопутствующего рынку негативного новостного фона. И хотя в это время торговались и разные портфели систем и работал я в разных компаниях (до мая 2004 включительно в одной компании, а с июня 2004 — в другой), я объединил результаты управления «в одно», так как это был период, когда все решения по управлению принимались исключительно мной и торговались только мои системы. В этот период я уже вел подневную эквити своего управления по стандартам GIPS. Эти результаты представлены на следующем рисунке.

( Читать дальше )

Продолжение воспоминаний (1999-2001)

- 31 мая 2013, 10:31

- |

История одного управления. Борьба с собой и не только (октябрь 1998-июнь 2002)

# 04.03.2011 14:50

К сожалению, я не смогу представить эквити (временной ряд оценки активов по ценам закрытия дня) своего реального управления за этот период. Почему? Потому что в ту пору до методики тестирования и построения систем на основе эквити, описанной здесь, было еще далеко: она появилась только в первой половине 2002-го и уже после ее появления я стал вести эквити реального управления. Единственное, что у меня сохранилось о реальном управлении за это время – это годовые доходности и просадки на моем личном счете и счете компании. Первые клиенты у меня появились только в конце марта 2000-го, но об управлении их деньгами в 2000-м ниже.

Я бы конечно мог поступить так, как поступил при написании вот этой заметки: взять системные сделки, навесить на них проскальзование 0,15% и построить теоретическую эквити, но это было бы неправдой с точки зрения реального управления. Как родилась указанная заметка? В первой половине 2002-го компания, где я работал с июня 1997-го, наконец то озаботилась бизнесом по привлечению клиентов и к нам пришел вице-президент по развитию (должность, созданная специально под человека). Он решил сделать рекламный буклет и естественно пришел ко мне с предложением дать в него цифры по доходности управления. Что у меня было в тот момент? Годовые доходности на реальных счетах и «кондуит» системных сделок (чистый out of sample). Я подсчитал доходность по системным сделкам с проскальзованием 0,15% и пришел к вице-президенту с вопросом: «Какие цифры дать для буклета?». В ответ я услышал вопрос: «А какие лучше?», на который честно ответил: «Теоретические». «Тогда давай теоретические» — сказал мне вице-президент. Так я и поступил, а чтобы не было расхождений в буклете с информацией на сайте, я и в заметке на сайте привел теоретические цифры. Единственные проценты доходности «рублевой части стратегии активного управления» (а именно за этим названием скрывается мое активное управление в той заметке), которым можно верить, это цифры за январь-июль 2002-го, когда я впервые за свою историю управления строго системно открывал позиции на весь объем. До ноября 2001-го все было не так. Нет, ни один из системных входов в октябре 1998-го – ноябре 2001-го пропущен не был (кроме 14-19 октября 1998-го, когда ММВБ не торговала 4 дня из-за распоряжения ФКЦБ и эти дни я просидел в вынужденном лонге в РАО ЕЭС), но далеко не все из них были исполнены на 100% капитала и не все из них были додержаны до системного выхода.

( Читать дальше )

# 04.03.2011 14:50

К сожалению, я не смогу представить эквити (временной ряд оценки активов по ценам закрытия дня) своего реального управления за этот период. Почему? Потому что в ту пору до методики тестирования и построения систем на основе эквити, описанной здесь, было еще далеко: она появилась только в первой половине 2002-го и уже после ее появления я стал вести эквити реального управления. Единственное, что у меня сохранилось о реальном управлении за это время – это годовые доходности и просадки на моем личном счете и счете компании. Первые клиенты у меня появились только в конце марта 2000-го, но об управлении их деньгами в 2000-м ниже.

Я бы конечно мог поступить так, как поступил при написании вот этой заметки: взять системные сделки, навесить на них проскальзование 0,15% и построить теоретическую эквити, но это было бы неправдой с точки зрения реального управления. Как родилась указанная заметка? В первой половине 2002-го компания, где я работал с июня 1997-го, наконец то озаботилась бизнесом по привлечению клиентов и к нам пришел вице-президент по развитию (должность, созданная специально под человека). Он решил сделать рекламный буклет и естественно пришел ко мне с предложением дать в него цифры по доходности управления. Что у меня было в тот момент? Годовые доходности на реальных счетах и «кондуит» системных сделок (чистый out of sample). Я подсчитал доходность по системным сделкам с проскальзованием 0,15% и пришел к вице-президенту с вопросом: «Какие цифры дать для буклета?». В ответ я услышал вопрос: «А какие лучше?», на который честно ответил: «Теоретические». «Тогда давай теоретические» — сказал мне вице-президент. Так я и поступил, а чтобы не было расхождений в буклете с информацией на сайте, я и в заметке на сайте привел теоретические цифры. Единственные проценты доходности «рублевой части стратегии активного управления» (а именно за этим названием скрывается мое активное управление в той заметке), которым можно верить, это цифры за январь-июль 2002-го, когда я впервые за свою историю управления строго системно открывал позиции на весь объем. До ноября 2001-го все было не так. Нет, ни один из системных входов в октябре 1998-го – ноябре 2001-го пропущен не был (кроме 14-19 октября 1998-го, когда ММВБ не торговала 4 дня из-за распоряжения ФКЦБ и эти дни я просидел в вынужденном лонге в РАО ЕЭС), но далеко не все из них были исполнены на 100% капитала и не все из них были додержаны до системного выхода.

( Читать дальше )

Ну если здесь любят мемуары, то продублирую из своего написанного в 2011-м (про кризис 1998-го)

- 30 мая 2013, 10:44

- |

История одного управления. Из аналитиков в трейдеры.

# 05.02.2011 23:20

Когда я писал эту часть своих заметок, то решил описать, как и почему происходили те «ступеньки», по которым я прошел путь от аналитика до трейдера, потому что ни одна из этих «ступенек» не произошла спонтанно в виде какого-то «озарения», а возникла из событий, предшествовавших ей. Но, прочитав написанные 20 страниц, понял, что в таком виде их публиковать нельзя. Потому что реальные события, в которых я не был основным участником, и они касались меня лишь косвенно, описаны очень субъективно, с точки зрения моего видения ситуации и моих выводов из них, а у непосредственных участников тех событий может быть иной взгляд на них. Кроме того, я неожиданно понял, что у меня нет точных данных, что часть моих рекомендаций 1998-го исполнялась. Те косвенные свидетельства, которые я интерпретировал, как доказательства исполнения, при изложении в письменном виде мне таковыми уже не показались. В-общем, я решил оставить только «ступеньки», пусть они и выглядят, как цепочка «озарений» и создают ложное впечатление счастливых совпадений.

( Читать дальше )

Ловим тренд за толстый хвост, а также ловушка на ловца трендов

- 29 мая 2013, 11:00

- |

Как на трендовом рынке увидеть и поймать тренды? И какие ловушки ждут самого ловца трендов?

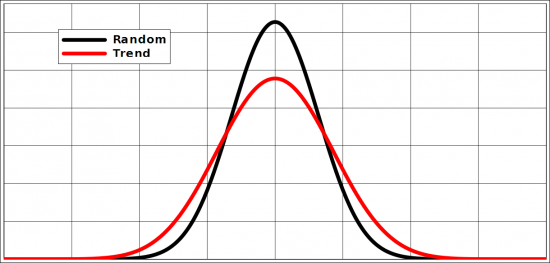

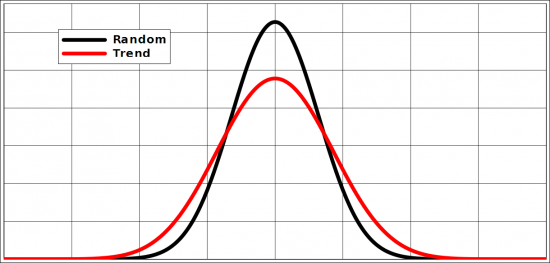

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Главное качество трендового рынка — это, собственно, наличие трендов. Рынок летает туда-сюда-обратно с большой силой и упорством. Из-за этих метаний свои дальние точки рынок посещает гораздо чаще, чем в случае простого случайного блуждания. Поэтому, как следствие, у рынка образуются «Толстые хвосты», то есть распределение цены (или приращений цены, не важно) имеет более толстые хвосты, чем распределение для случайного блуждания (нормальное).

На картинке примерно показано как выглядят хвосты для разных рынков, (это не настоящие распределения а просто модель для иллюстрации).

Переходим к тому, как можно ловить тренд. Мы не будем полагаться на технические индикаторы, всякие уровни, фазы луны, магические цифровые сочетания и прочие сигналы, а будем считать, что тренд может начаться в любой момент и в любой момент закончиться. Это вполне разумная установка. Тогда способ ловли тренда остаётся только один:

( Читать дальше )

Блоги трейдеров.

- 27 мая 2013, 13:57

- |

Поделюсь списком из RSS кого я читаю из трейдеров.

Считаю этих ребят лучшими из тех кого знаю в рунете.

pratrader.livejournal.com

fenix_fx.livejournal.com

fxapprentice.livejournal.com

true_flipper.livejournal.com

ubertrader.livejournal.com

vovam.livejournal.com

Читаю их очень давно и всегда с огромным интересом. Очень грамотные и подкованные люди и не только в трейдинге, но и в отношении к жизни.

И кастати, может кто-то разочаруется, но эти ребята не публикую свою вариционку :)

И что примечательно. Все, кроме Феникса, выходцы с инвесто и паука.

Очень компетентные люди.

Читайте лучших!

Равняйтесь на лучших!

Считаю этих ребят лучшими из тех кого знаю в рунете.

pratrader.livejournal.com

fenix_fx.livejournal.com

fxapprentice.livejournal.com

true_flipper.livejournal.com

ubertrader.livejournal.com

vovam.livejournal.com

Читаю их очень давно и всегда с огромным интересом. Очень грамотные и подкованные люди и не только в трейдинге, но и в отношении к жизни.

И кастати, может кто-то разочаруется, но эти ребята не публикую свою вариционку :)

И что примечательно. Все, кроме Феникса, выходцы с инвесто и паука.

Очень компетентные люди.

Читайте лучших!

Равняйтесь на лучших!

Парный трейдинг, визуализация и стратегия торговли

- 27 мая 2013, 13:33

- |

Предыдущие статьи по «Парному трейдингу»:

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

ПАРНЫЙ ТРЕЙДИНГ И ОПРЕДЕЛЕНИЕ «ПАРЫ»

ВЫБИРАЕМ ПАРЫ АКЦИЙ, ВЫЧИСЛЯЕМ КОРРЕЛЯЦИЮ ПАРЫ

ПАРНЫЙ ТРЕЙДИНГ, ВИЗУАЛИЗАЦИЯ И СТРАТЕГИЯ ТОРГОВЛИ

В этой статье рассмотрю варианты визуализации торговой стратегии, а также сами варианты стратегии торговли: СИСТЕМНЫЙ и ИНТУИТИВНЫЙ.

Итак, мы уже нашли приемлемые по уровню корреляции друг с другом пары, убедились, что это компании из одного сектора и даже из одной индустрии, настало время создать и визуализировать то, что нам предстоит торговать. Как говорилось мной ранее:«ПАРНЫЙ ТРЕЙДИНГ — ЭТО ТОРГОВЛЯ СПРЕДА МЕЖДУ ДВУМЯ КОРРЕЛИРУЮЩИМИ ИНСТРУМЕНТАМИ»

( Читать дальше )

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

ПАРНЫЙ ТРЕЙДИНГ И ОПРЕДЕЛЕНИЕ «ПАРЫ»

ВЫБИРАЕМ ПАРЫ АКЦИЙ, ВЫЧИСЛЯЕМ КОРРЕЛЯЦИЮ ПАРЫ

ПАРНЫЙ ТРЕЙДИНГ, ВИЗУАЛИЗАЦИЯ И СТРАТЕГИЯ ТОРГОВЛИ

В этой статье рассмотрю варианты визуализации торговой стратегии, а также сами варианты стратегии торговли: СИСТЕМНЫЙ и ИНТУИТИВНЫЙ.

Итак, мы уже нашли приемлемые по уровню корреляции друг с другом пары, убедились, что это компании из одного сектора и даже из одной индустрии, настало время создать и визуализировать то, что нам предстоит торговать. Как говорилось мной ранее:«ПАРНЫЙ ТРЕЙДИНГ — ЭТО ТОРГОВЛЯ СПРЕДА МЕЖДУ ДВУМЯ КОРРЕЛИРУЮЩИМИ ИНСТРУМЕНТАМИ»

( Читать дальше )

Хорошая книга «Ваши деньги и ваш мозг» («Your Money and Your Brain») Джейсона Цвейга

- 25 мая 2013, 21:52

- |

Советую хорошую книгу «Ваши деньги и ваш мозг» («Your Money and Your Brain») Джейсона Цвейга, правда на английском тут — скачать

Кто читал его «Комментарии к „Разумному инвестору“ — знает, что это за автор...

Почему вы не чувствуете себя богатым/ Why You Don't Feel Rich

Are people happier as their income grows? A Princeton study last fall showed extra income didn't affect most people's happiness above about $75,000 a year. Surveys show many Americans wouldn't consider themselves „rich“ until they had a net worth of $5 million-$10 million.

Становятся ли люди (американцы) счастливее с ростом своих доходов? Осенью 2010г. исследование Принстонского университета показало, что начиная с годового дохода примерно 75тыс.долл. дальнейший его рост не делает большинство людей счастливее. Опросы показывают, что американцы обычно не чувствуют себя „богатыми“, пока не накопят 5-10млн.долл. (в разных активах)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал