SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tatishev

Fortune 500 за 1812 год: банки правят миром

- 13 апреля 2012, 20:34

- |

В журнале Fortune попытались представить, как бы выглядел индекс Fortune 500 в 1812 г., и выяснили, что уже 200 лет назад в экономике США в значительной степени доминировал банковский сектор. Сама такая реконструкция стала возможной благодаря тому, что в то время законами штатов уже регулировался собственный капитал американских компаний, и в архивах эти цифры сохранились. Уже к 1812 г. в результате финансовой реформы Александра Гамильтона, одного из отцов-основателей США, и его партии федералистов, 9 из 10 самых крупных американских компаний были банками.

Самой крупной корпорацией в США был не доживший до наших дней Bank of the United States, с объемом капитализации $10 млн. Однако в 1812 г. он уже находился в процессе ликвидации, а всего из первой десятки до наших дней дожили только два банка: City Bank of New York – c пятой строчки, с капитализацией $2 млн, сейчас известный как Citigroup Inc., и Manhattan Co. – с восьмой позиции – бывший Chase Manhattan, являющийся сейчас частью корпорации JPMorgan Chase. Bank of America образца 1812 г. не имеет ничего общего с одноименным банком, работающим в США в наши дни.

( Читать дальше )

Самой крупной корпорацией в США был не доживший до наших дней Bank of the United States, с объемом капитализации $10 млн. Однако в 1812 г. он уже находился в процессе ликвидации, а всего из первой десятки до наших дней дожили только два банка: City Bank of New York – c пятой строчки, с капитализацией $2 млн, сейчас известный как Citigroup Inc., и Manhattan Co. – с восьмой позиции – бывший Chase Manhattan, являющийся сейчас частью корпорации JPMorgan Chase. Bank of America образца 1812 г. не имеет ничего общего с одноименным банком, работающим в США в наши дни.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

ПО ЧЬИМ ПРАВИЛАМ ТОРГУЮТ ТРЕЙДЕРЫ? часть 1

- 13 апреля 2012, 18:49

- |

ПРЕДИСЛОВИЕ

У каждого человека есть право выбора. Наш выбор зависит от наших убеждений. Пройти 15 минут пешком до метро или проехать на автобусе. Посмотреть вечером сериал по телевизору или выйти в парк прогуляться с детьми. Вот в этот момент следует открыть длинную или короткую позицию? На одном и том же графике одни трейдеры видят сигналы для открытия в лонг, другие – шортят. Выбор, какую позицию следует открывать, зависит от личных убеждений трейдера. Да, он видит, что есть сигналы для лонга, но он УБЕЖДЕН что следует открывать короткую позицию, т.к. в этот же момент есть сигналы для шорта.

Что собой представляют наши убеждения? Убеждения человека формируются через знания, чувства, эмоции, мышление, наблюдения, опыт, анализ, выводы, настроение, самочувствие… и т.д. Рассматривать каждый пункт, их взаимосвязь между собой, и их влияние на трейдинг не является целью данного поста. Это отправные точки для самоанализа. На Смарт-лабе много постов в которых трейдеры рассказывают как их прошлый жизненный опыт помогает им в трейдинге. Верность своим убеждениям – хорошо. Но верны ли убеждения? Вот в чем вопрос. Коллеги-трейдеры, с кем я обсуждал эту тему, считают так: раз человек зарабатывает, значит у него правильные убеждения. В развернутом виде это можно представить так. Трейдер, используя свои знания, мышление, наблюдения, опыт (т.е. согласно своим убеждениям), создает свою торговую систему. Если система приносит деньги, все замечательно!

( Читать дальше )

У каждого человека есть право выбора. Наш выбор зависит от наших убеждений. Пройти 15 минут пешком до метро или проехать на автобусе. Посмотреть вечером сериал по телевизору или выйти в парк прогуляться с детьми. Вот в этот момент следует открыть длинную или короткую позицию? На одном и том же графике одни трейдеры видят сигналы для открытия в лонг, другие – шортят. Выбор, какую позицию следует открывать, зависит от личных убеждений трейдера. Да, он видит, что есть сигналы для лонга, но он УБЕЖДЕН что следует открывать короткую позицию, т.к. в этот же момент есть сигналы для шорта.

Что собой представляют наши убеждения? Убеждения человека формируются через знания, чувства, эмоции, мышление, наблюдения, опыт, анализ, выводы, настроение, самочувствие… и т.д. Рассматривать каждый пункт, их взаимосвязь между собой, и их влияние на трейдинг не является целью данного поста. Это отправные точки для самоанализа. На Смарт-лабе много постов в которых трейдеры рассказывают как их прошлый жизненный опыт помогает им в трейдинге. Верность своим убеждениям – хорошо. Но верны ли убеждения? Вот в чем вопрос. Коллеги-трейдеры, с кем я обсуждал эту тему, считают так: раз человек зарабатывает, значит у него правильные убеждения. В развернутом виде это можно представить так. Трейдер, используя свои знания, мышление, наблюдения, опыт (т.е. согласно своим убеждениям), создает свою торговую систему. Если система приносит деньги, все замечательно!

( Читать дальше )

Пятница, 13е - Рональд Уэйн запомнит ее на всю жизнь

- 13 апреля 2012, 11:26

- |

13 апреля 1976 года, в пятницу Рональд Уэйн продал 10% долю в созданной им компании Apple за 2600$.

13 апреля 2012 года 10% доля в Apple стоит $58 млрд.

Это был действительно неудачный день для Уэйна.

13 апреля 2012 года 10% доля в Apple стоит $58 млрд.

Это был действительно неудачный день для Уэйна.

Принцип Гейзенберга на рынке

- 11 апреля 2012, 23:33

- |

Колебание цены на рынке часто ассоциируется с движением тела, волны и т.д. – т.е. с физикой. Да простят меня физ-маты за написанное далее — я уже давно изучал механику и теорию относительности.

Если перенести физику на рынок, то мы получим следующее. В зависимости от ТФ (таймфрейма), мы будем иметь разную «рыночную физику». На больших ТФ график цены, подчиняясь денежному потоку, макроэкономическим данным и «денежному распилу» (он же кукл, он же маркетмейер, он же Тройка, он же Гога), рисует глобальные поддержки и сопротивления, каналы и уровни Фибоначчи. При этом вероятностный параметр – среднеквадратичное отклонение будет меняться незначительно и, таким образом, инертность системы максимальна. Т.е. можно перенести законы механики на рынок – и первый закон Ньютона будет гласить:

Физика: «Существуют такие системы отсчёта, относительно которых материальная точка при отсутствии внешних воздействий (или при их взаимной компенсации) сохраняет состояние покоя или равномерного прямолинейного движения».

Рынок: «Существуют такие дни, в которые цена находится в боковике, при отсутствие денежного потока».

( Читать дальше )

Если перенести физику на рынок, то мы получим следующее. В зависимости от ТФ (таймфрейма), мы будем иметь разную «рыночную физику». На больших ТФ график цены, подчиняясь денежному потоку, макроэкономическим данным и «денежному распилу» (он же кукл, он же маркетмейер, он же Тройка, он же Гога), рисует глобальные поддержки и сопротивления, каналы и уровни Фибоначчи. При этом вероятностный параметр – среднеквадратичное отклонение будет меняться незначительно и, таким образом, инертность системы максимальна. Т.е. можно перенести законы механики на рынок – и первый закон Ньютона будет гласить:

Физика: «Существуют такие системы отсчёта, относительно которых материальная точка при отсутствии внешних воздействий (или при их взаимной компенсации) сохраняет состояние покоя или равномерного прямолинейного движения».

Рынок: «Существуют такие дни, в которые цена находится в боковике, при отсутствие денежного потока».

( Читать дальше )

Иногда на Смарте такие вопросы встретишь....

- 11 апреля 2012, 22:32

- |

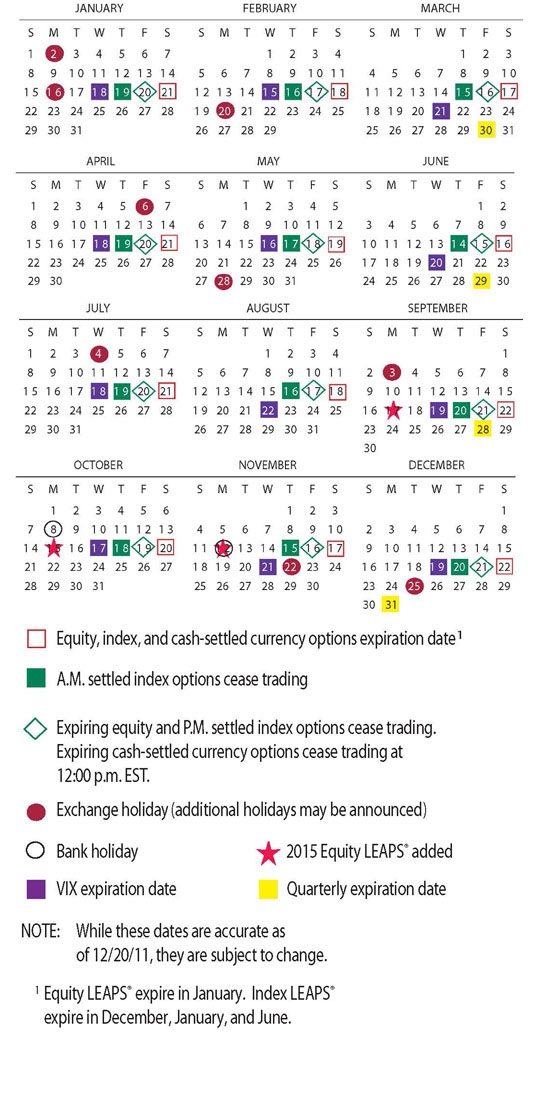

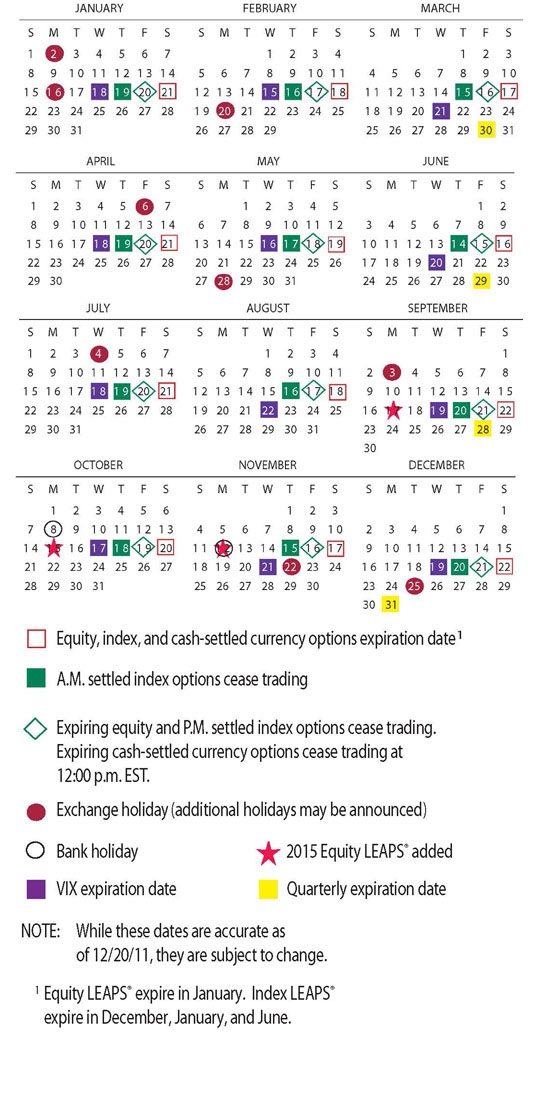

… а потом подумаешь, да отвечу ка я просто про «третью пятницу»… А то народ так и будет искать транзитивные функциональные зависимости, да еще и третьей нормальной формы… там, где их нет.

Терпение в торговле (!)

- 09 апреля 2012, 21:44

- |

Терпение – это то, чего не хватает многим трейдерам, чтобы быть успешными в торговле на финансовых рынках. Развитое терпение-это то свойство человека, которое он может с легкостью монетизировать, применяя его в торговле.

Ситуации:

Вариант первый. Сидите вы перед экраном монитора, сидите, ищете возможности для входа в рынок. А они все упорно не появляются. На рынке привычный боковой тренд. И вы наблюдаете за картиной медленного движения цены то вверх, то вниз, около какого-то ценового уровня. Становится скучно и хочется, чтобы на рынке появились хоть какие-то движения, а желательно сильные движения. Ведь вам так хочется ввязаться в торговлю и поскорее заработать денег. Вы ведь не просто так уже второй час сидите перед монитором, «гипнотизируете» экран и наблюдаете за рынком, чтобы поймать движение цены и заработать денег. И вот от скуки и тоски вы входите в рынок, думая про себя: «А заработаю я несколько пунктов и выскочу из рынка». По известному «закону подлости» после совершения вами сделки, рынок сначала колеблется возле вашей точки входа, а потом и вовсе начинается сильное движение против вашей позы.

( Читать дальше )

Ситуации:

Вариант первый. Сидите вы перед экраном монитора, сидите, ищете возможности для входа в рынок. А они все упорно не появляются. На рынке привычный боковой тренд. И вы наблюдаете за картиной медленного движения цены то вверх, то вниз, около какого-то ценового уровня. Становится скучно и хочется, чтобы на рынке появились хоть какие-то движения, а желательно сильные движения. Ведь вам так хочется ввязаться в торговлю и поскорее заработать денег. Вы ведь не просто так уже второй час сидите перед монитором, «гипнотизируете» экран и наблюдаете за рынком, чтобы поймать движение цены и заработать денег. И вот от скуки и тоски вы входите в рынок, думая про себя: «А заработаю я несколько пунктов и выскочу из рынка». По известному «закону подлости» после совершения вами сделки, рынок сначала колеблется возле вашей точки входа, а потом и вовсе начинается сильное движение против вашей позы.

( Читать дальше )

Эволюция успешного трейдера

- 08 апреля 2012, 14:20

- |

В пятницу я выступал с мастер-классом на выставке Финансовый супермаркет. Очень жаль, что было не очень-то много народу. Всем тем, кто пришел, хочу сказать спасибо. Надеюсь, вы потратили время не зря.

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

2. Левел 2. Системный трейдинг.

( Читать дальше )

Коротко о моем докладе. Я рассмотрел судьбу около 15 успешных трейдеров, которые мне знакомы, а также несколько провальных трейдеров. Почти не называя никаких имен, я постарался выделить общие моменты, систематизировать пространство вариантов развития трейдера с течением времени. Цель? Сделать выводы относительно истинных целей, правильного развития трейдера и конечной точки пребывания в трейдинге.

1 уровень(начало). Интуитивный трейдинг.

тезисы первого этапа:

- самый короткий путь — работа над своими ошибками

- важно не застрять навечно в процессе сбора информации

- для это надо четко понимать цель — деньги

- чтобы зарабатывать, надо иметь более ясное представление о реальности. Меньше иллюзий, больше адекватности — выше стабильность и заработок. Адекватность приобретается через долгие часы изучения самого рынка (а не новостей, семинаров, книг и т.п.).

- первый заработок на 1 этапе зачастую приходит случайно, и как правило ведет к последующему сливу

- Забавно, что при этом 90% скажут: «да так бывает, но со мной этого не произойдет. И окажутся неправы».

- выживание на 1 этапе без стаб доп дохода почти невозможно

- полное отсутствие стабильности 1-го этапа заставляет людей искать околорыночные способы заработка, чтобы выжить.

2. Левел 2. Системный трейдинг.

- Любые элементы системности добавляют стабильности в результаты.

- Системная торговля не избавляет от риска вылететь с рынка

- Системный трейдинг имеет большую проблему — исполнение системы.

- Тут упираемся в психологию, которая по утверждению некоторых может составлять до 90% успеха в трейдинге:)

- Проблему решает автоматизация (торговый робот)

( Читать дальше )

JPMorgan один из куклов

- 06 апреля 2012, 14:39

- |

Лондон. 6 апреля. ИНТЕРФАКС-АФИ — В последние недели хедж-фонды и другие инвесторы были озадачены резкими колебаниями котировок на рынке кредитных дефолтных свопов (CDS) и пытались определить личность трейдера, являющегося виновником такой динамики, пишет газета The Wall Street Journal.

По словам источника, знакомого с ситуацией, этим трейдером является Бруно Иксил из JPMorgan Chase & Co., занимающий в банке скромную должность. Б.Иксил аккумулировал огромные позиции в CDS, что позволило ему влиять на динамику рынка, объем которого составляет $10 трлн, полагают трейдеры. Они отмечают, что операции, проводимые Б.Иксилом, искажают цены на рынке, что негативно для владельцев облигаций, использующих CDS для хеджирования рисков

по бондам на сотни миллиардов долларов, а также для аналитиков, оценивающих с помощью индексов CDS восприятие инвесторами кредитных рисков.

По словам трейдеров, ставки Б.Иксила на рынке CDS являются самыми крупными из тех, что им приходилось видеть. В ответ на изменение цен, вызванное операциями Б.Иксила, некоторые хедж-фонды и другие инвесторы сделали крупные ставки в направлении, противоположном ставкам трейдера JPMorgan. Эти инвесторы покупали CDS, привязанные к корзине корпоративных бондов, используя индекс CDS. Б.Иксил продавал страховку, делая ставку на то, что дефолта компаний не произойдет.

( Читать дальше )

По словам источника, знакомого с ситуацией, этим трейдером является Бруно Иксил из JPMorgan Chase & Co., занимающий в банке скромную должность. Б.Иксил аккумулировал огромные позиции в CDS, что позволило ему влиять на динамику рынка, объем которого составляет $10 трлн, полагают трейдеры. Они отмечают, что операции, проводимые Б.Иксилом, искажают цены на рынке, что негативно для владельцев облигаций, использующих CDS для хеджирования рисков

по бондам на сотни миллиардов долларов, а также для аналитиков, оценивающих с помощью индексов CDS восприятие инвесторами кредитных рисков.

По словам трейдеров, ставки Б.Иксила на рынке CDS являются самыми крупными из тех, что им приходилось видеть. В ответ на изменение цен, вызванное операциями Б.Иксила, некоторые хедж-фонды и другие инвесторы сделали крупные ставки в направлении, противоположном ставкам трейдера JPMorgan. Эти инвесторы покупали CDS, привязанные к корзине корпоративных бондов, используя индекс CDS. Б.Иксил продавал страховку, делая ставку на то, что дефолта компаний не произойдет.

( Читать дальше )

Стивен Коэн / Steven Cohen

- 05 апреля 2012, 01:05

- |

Стивен Коэн вырос в Грейт-Нек, штат Нью-Йорк, в семье производителя одежды и учительницы игры на фортепиано. Семья была большой и шумной. Коэн считает, что именно здесь он научился концентрироваться на главном. И в картах, и в школе Коэн преуспевал. “По утрам у него на столе часто лежали пачки сотенных купюр”, — вспоминает Дональд, 47-летний бухгалтер из Флориды. “Благодаря покеру я научился принимать на себя риски”, — говорит Коэн. В Университете Пенсильвании он изучал экономику, играл в покер и заинтересовался фондовым рынком. Он открыл счет в брокерской конторе Gruntal и положил туда $7000, предназначенных для оплаты обучения. В ближайшем к общежитию брокерском офисе он следил за рынком и благодаря нескольким сделкам заработал достаточно, чтобы оплатить все счета. В 1978 г. Коэн устроился на работу в Gruntal, где в первый же день заработал для компании 8 000 $. В конечном счете Коэн делал приблизительно 100 000 $ в день для компании, к 1984 он управлял портфелем в $75 млн и группой из шести трейдеров. На его счету были сделки, которые помогали Gruntal покрывать убытки, понесенные из-за операций других трейдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал