Избранное трейдера Снежко

Первый пост

- 23 сентября 2018, 05:13

- |

Здравствуйте, это мой первый пост, хотя читаю СмартЛаб много лет.

Прошу извинить меня за неграмотность, русский не родной мне язык.

Много раз хотел писать, но из-за языковой барьера отказался от идеи.

На этот раз все таки решился из-за нескольких событий произошедший на СмартЛабе и некоторого свободного времени.

Недавно один человек рассказал как трудился и страдал много лет без результата и получил премию за лучший пост недели.

Тимофей как то раз разговаривая о плохих прыбилах с кокой то компанией, сказал что недостаточно глубоко изучал фундаментал.

Я слышал в России уже стала возможность шортит некоторые американские компании, в том числе и Apple, и некоторые с удовольствием пользовались этим.

И так, что я хочу сказать.

Ребята то что вы усердно трудитесь 10-12 часов в ден, не имеет никакого отношения к вашим успехам.

То что вы на рынке много лет тоже не имеет значения.

То что вы много страдали, и много потеряли тоже не имеет значения.

То что вы изучали теханализ от А до Я, знаете и применяете все его методы тоже не имеет значения.

То что вы ас в фундаментале, читаете финансовые отчеты компании, знаете всех сотрудников, в курсе про всех его планах, у вас ест таблицы о каждом центе в обороте тоже не имеет значения.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 97 )

Пара доллар/рубль и ОФЗ. Среднесрок. Обновление

- 21 сентября 2018, 09:00

- |

ОФЗ всё-таки сделали ещё один минимум на уровне 452.22, где поставили дивер уже на днёвке, после чего также развернулись в, как минимум, глубокую коррекцию. Здесь цели 469-470, 473-474, 478-479

ОФЗ всё-таки сделали ещё один минимум на уровне 452.22, где поставили дивер уже на днёвке, после чего также развернулись в, как минимум, глубокую коррекцию. Здесь цели 469-470, 473-474, 478-479Несколько советов по работе с облигациями для начинающих

- 17 сентября 2018, 09:45

- |

Акции и облигации — инструменты фондового рынка, которые дают инвесторам хорошие возможности для заработка. Но у каждого из этих инструментов есть свои нюансы работы. Сегодня мы рассмотрим некоторые особенности работы с облигациями.

- Настройте для облигаций отдельную вкладку в QUIK. Параметры акций и облигаций разные, поэтому для облигаций лучше иметь отдельную закладку со специально настроенной для них таблицей. Основные параметры облигаций, которые должны быть у вас в таблице: объём торгов, количество сделок, цена закрытия, цена открытия, цена последней сделки, процент изменения, общий спрос и общее предложение, размер купона, НКД, доходность, дюрация, дата выплаты купона, дата погашения, номинал — есть облигации с индексируемым номиналом (ОФЗ-52001), есть которые амортизируются (Мечел-14об).

( Читать дальше )

Может ли пассивный инвестор жить на дивиденды (сравнение с активным)

- 16 сентября 2018, 16:34

- |

дивиденды (сравнение с активным)" />

дивиденды (сравнение с активным)" />

Инвесторы формируют активный портфель, который подразумевает выбор конкретных бумаг, а не покупку индекса, в том числе, для получения высокого пассивного дохода.

Рассмотрим, может ли пассивный инвестор добиться той же цели с меньшим риском, инвестируя в индексные фонды.

Сразу отложим в сторону российский рынок ПИФов и ETF, так как отечественные фонды не выплачивают текущий доход пайщикам, а реинвестируют, за счет чего стоимость паев растет. На рынке США большинство ETF также реинвестируют дивиденды и купоны. Но есть некоторая часть ETF, по которым выплачиваются доходы пайщикам.

( Читать дальше )

Стратегия на рынке облигаций. Сентябрь 2018

- 14 сентября 2018, 11:23

- |

Главное

- В перспективе года, мы ждем повышения краткосрочных и снижения долгосрочных ставок на долговом рынке. Это позволяет применить стратегию «barbell»: увеличить долю облигаций в портфеле с краткосрочной и долгосрочной дюрацией.

- Мы ждем, что инфляция заметно ускорится к концу года, превысив зимой уровень 5%

- Падение курса рубля и рост инфляционных ожиданий может заставить ЦБ сменить курс денежной политики, увеличив процентную ставку на заседании в декабре до 7,5%

- Мы не исключаем, что в 2019 году ставка может быть повышена еще раз

Обзор в pdf

Новые вызовы для российского долгового рынка

В предыдущем обзоре по инфляции и процентным ставкам мы описывали риски для долгового рынка России, связанные с потенциальным снижением курса рубля и введением новых санкций. Базовый прогноз реализовался уже к началу осени, а снижение стоимости долгосрочных облигаций превысило прогнозы.

( Читать дальше )

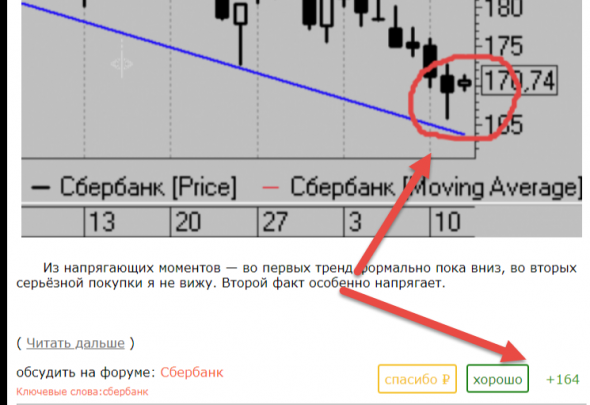

Почему так сильно вынесли сбер вчера-позавчера. Ответ :)

- 14 сентября 2018, 11:04

- |

Моя давняя любимая тема, про толпу на рынке. Эксклюзивно для смартлаба.

Пост от 12 сентября:

Скольким людям понравился пост о том что надо покупать сбер? Смотрим на плюса (ну естественно что там по 4 плюса на человека):

( Читать дальше )

Как правильно попользоваться MACD

- 12 сентября 2018, 18:08

- |

Ну а в данном материале я хотел бы рассказать вам о том, как находить и использовать дивергенции на индикаторе MACD на примере BTC USD. Как по мне, дивергенция — один из главных сигналов данного индикатора(если не главный) и её нужно правильно интерпретировать.

Давайте начнем с небольшой вводной информации.

Что из себя представляет индикатор MACD?

MACD(Moving Average Convergence/Divergence) - расшифровывается как «схождение/расхождение скользящих средних». Один из самых популярных индикаторов, который довольно прост, но, в то же время, очень универсален. Данный инструмент можно использовать и как трендовый индикатор(т.к в его основе лежат скользящие средние) и как осциллятор.

Состоит индикатор из трех составляющих: линия MACD , сигнальная линия, гистограмма.

( Читать дальше )

Лучшие правила формирования инвестиционного портфеля.

- 10 сентября 2018, 12:27

- |

Для начала формирования необходимо ответить на один вопрос, а зачем вам собственно нужно инвестировать. Исходя из ответа и стоит выбирать инструменты. Если вы хотите быстрых денег красивой жизни, яхт и машин из модельного ряда Ламборгини, то остановить свой выбор нужно на рискованных инструментах, например опционы, а так же придерживаться рискованной стратегии, т.е. брать плечи, торговать ежедневно, скальпировать.

Если же вы не витаете в своих фантазиях и придерживаетесь более консервативных взглядов, то ответом на вопрос «Для чего нужно инвестировать?» для вас будет: «Сохранение накоплений от инфляции, а также некоторая финансовая свобода в будущем». Под «финансовой свободой » в данном контексте я понимаю что человек занимается делом, к которому у него лежит душа, не смотря на невысокий заработок.

Давайте на примере США рассмотрим влияние инфляции на накопления, а также методы борьбы с ней. США, я беру примером потому, что современная Россия слишком молодая страна, а у США большая биржевая история и есть данные по инфляции в условиях рыночной конкуренции, а не плановой экономики.

( Читать дальше )

ЛЧИ 2018 : на низком старте

- 07 сентября 2018, 11:48

- |

Хочу поделиться с Вами некоторыми мыслями по предстоящему конкурсу. Вот и сам узнал список бумаг для конкурса, проанализировал с учетом планковости бумаг, плечей и техничности акций и пришел к следующему выводу. Мосбиржа вполне могла ограничить список и 30 бумагами, потому как по моему личному мнению, разница между 31 и 80 по сути торговли никакая — полушлак ничем не лучше шлака...

Ну уж коль есть выбор аж из 80!!! бумаг надо его сделать… и я сделал его.

Из неликвидной части ко двору мне пришлись всего 3 акции, незавидные нынче в движении, но посмотрим в Новый год ( ЛЧИ ) каких тока чудес не бывает… Короче это GTL, ЧЗСПН и АСКО… все остальное реальный отстой .

Ну а в топах тут все в полном порядке

Фаворит номер 1 без вариантов фьюч Brent. он и техничен и ликвиден и таймфрейм подходящий и цбр им не рулит, и конечно же опцион на нефть, но только в последние дни месячной экспирации, а таких дней -2 в сентябре, и по 4 в октябре, ноябре и декабре, так что 14 дней нефтеопциона у нас есть.

( Читать дальше )

Вложения в недвижимость VS Вложения в облигации

- 07 сентября 2018, 09:07

- |

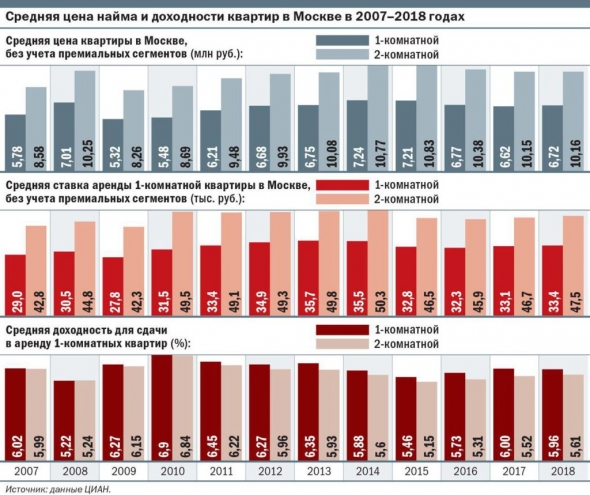

Так ли выгодны вложения в недвижимость?

Неутешительные новости для тех, кто считает, что вложения в недвижимость с последующей сдачей — хороший вариант вложения капитала.

Перед Вами график доходности от сдачи 1-2 комнатных квартир в Москве за 10 лет, цифры из разряда «обнять и плакать» — не больше 6% годовых.

Тезис: безрисковые облигации федерального займа дают больше! Кроме всего прочего, они ликвидны и гарантированы государством, а квартиру попробуй продай быстро.

Ставка на рост цен на недвижимость также вряд ли сработает, ибо реальные доходы населения падают. Прогноз по инфляции неутешительный, ЦБ опускать ключевую ставку уже не станет, а в следующем году, скорее всего будет и повышать (на носу 2% рост НДС), следовательно и ипотека дешевле уже не будет.

В Центральном федеральном округе средняя цена за квадратный метр в новостройке примерно

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал