Избранное трейдера Neo

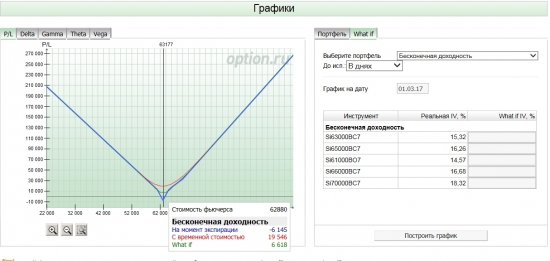

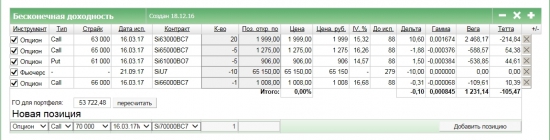

Неограниченная доходность без просадки

- 18 декабря 2016, 19:16

- |

Профиль доходности

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 165 )

Калькулятор портфелей Марковица

- 04 декабря 2016, 15:49

- |

А так — презентую новый проект, Калькулятор доходности портфелей по Марковицу. Многие видели подобные картинки и знают, что это такое:

Для тех, кто не знает — это кривая риск-доходность портфеля, составленного из 2 инструментов. Марковиц доказал (за что получил Нобеля по экономике), что эта кривая всегда выгнута влево-вверх, и никогда вправо-вниз. То есть, добавление в портфель рисковых высокодоходных инструментов может уменьшить риск портфеля при увеличении прибыльности. Отсюда пошла быть современная портфельная теория.

А теперь можно считать и рисовать на дому! И совершенно бесплатно, в смысле даром!

Давайте по-порядку.

1. Качаем версию с Гитхаба (ссылка в конце поста), распаковываем. Проверяем на вирусы или читаем исходный код, убеждаемся, что все безопасно. Разблокируем calcaa.cmd через свойства файла и запускаем программу. Да, работает под Виндой и Линуксом. На Маках тоже должно, но не проверял из-за наличия отсутствия.

( Читать дальше )

Бесплатная регистрация RealTime аккаунтов Thinkorswim с функцией OnDemand (СПОСОБ1)

- 25 ноября 2016, 19:48

- |

В продолжение поста Vanuta...

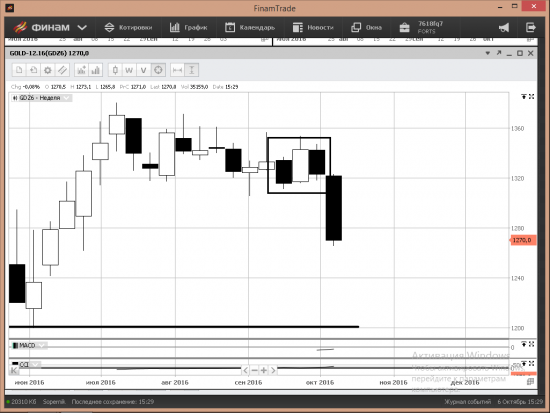

- 06 октября 2016, 13:44

- |

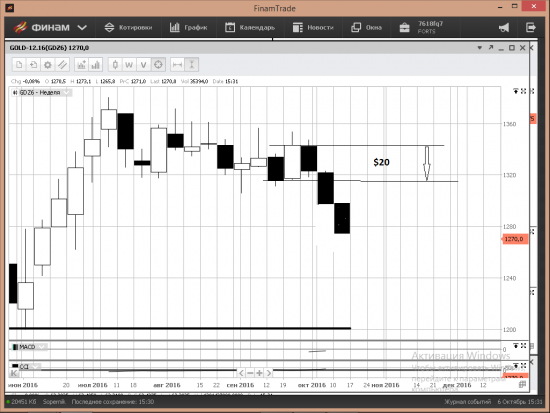

На графике золото на недельном тайме, в квадрате именно она, видно, что состоит из трех свечей первая в шорт далее лонг на низких объемах и снова шорт, так набирается крупная позиция. Если происходит все на оборот то фигура лонговая, работает она почти всегда наверняка.Но в случае с золотом не типичный длинная свеча после фигуры слишком длинная

А вот как она должна была выглядеть на самом деле. По фигуре всегда после набора позиции следует 2 свечи равные цене формирования фигуры, в данном случае 20 долларов из чего следует, что скорее всего краткосрочная цель выполнена.

( Читать дальше )

Сделки от уровня

- 01 сентября 2016, 11:06

- |

Предлагаю Вашему внимаю сделки за вчерашний день. Начну со сбера, вход от уровня поддержки 14350 которая отрабатывала уже не один раз, цена входа 14355, стоп 20п, цели 14415, 14435, 14455, 14475. Все цели выполнены и инструмент пошел почти сразу на откат вниз.

Пара USD/RUB вход в короткую позицию от зоны сопротивления 65600, средняя цена входа 65597, стоп 65690, цели 65297, 65197, 65097, потенциал был рассчитан к 65000. Итог выбили по стопу.

( Читать дальше )

Ловец днов

- 17 августа 2016, 19:26

- |

Мне известно мнение большинства о идее ловить дно. Однако, позвольте мне показать вам это всё. ВНИМАНИЕ: дно ловится с первого раза!!! А не с какой-то попытки.

Но это всё на долгосрок.

Я выбрал 3 самых «голубых» акций российского рынка, индекс РТС, нефтю, и любимый мой биткойн до кучи. Дабы показать что не важно какой актив.

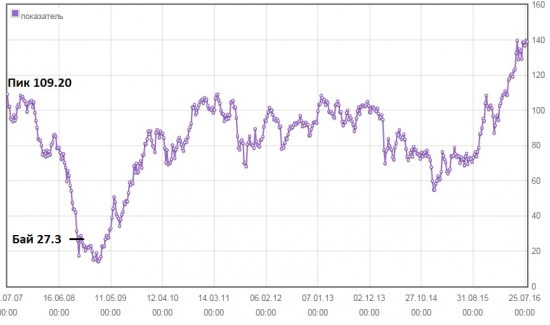

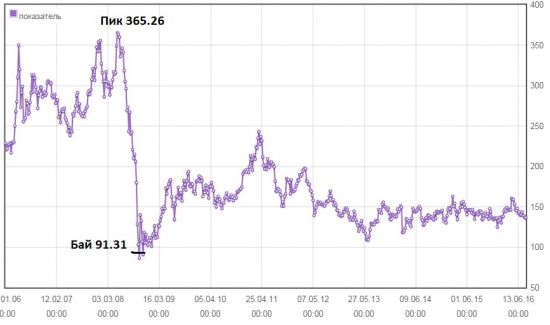

Пик — это исторический максимум цены до момента входа в сделку (только лонг).

Бай — это цена по которой был вход в лонг. Напомню — с первой попытки.

Сбербанк

Газпром

( Читать дальше )

Простое преимущество в SPY

- 13 августа 2016, 09:00

- |

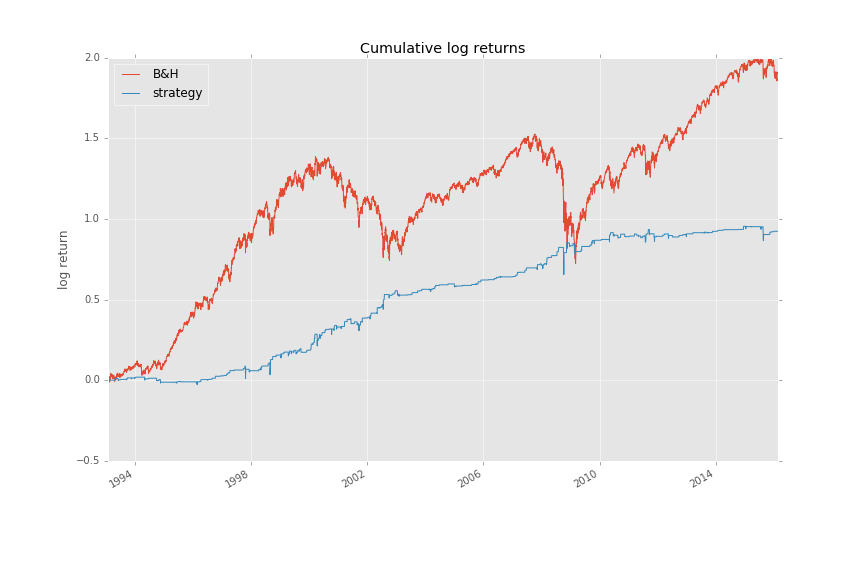

Статья из блога "Trading with Python" об элементарной стратегии, которая демонстрирует последовательный подход к разработке алгоритмов.

Недавно я прочел пост на сайте turingfinance.com "Как стать квантом". Вкратце, он описывает научный подход к созданию торговых стратегий. Для меня, наблюдение за данными, обдумывание модели и формирование гипотезы является второй натурой, как это и должно быть для любого хорошего инженера.

В данной статье я собираюсь показать такой подход по шагам, которые нужны для разработки стратегии.

Давайте возьмем наиболее популярный инструмент — S&P 500 ETF «SPY». Начнем с наблюдений.

Обзор данных

Мне кажется, что большую часть времени в СМИ говорят об обрушении рынков (больших потерь в течение нескольких дней), умалчивая о значительном росте, который следует за ними.

( Читать дальше )

Гарантированно профитная стратегия

- 12 августа 2016, 09:11

- |

Представляю вашему внимаю древнюю как мир гарантированно профитную стратегию. Она была профитной и 100 лет назад (из «Воспоминания биржевого спекулянта» Лефевра), профитна сейчас, и я почти уверен что и через 100 лет она будет профитной тоже. Причина? — Большинство биржевиков эту стратегию не используют! Даже если знают о ней. Парадокс.

Ну для начала я должен вас подготовить. Что лучше совершить 1 сделку, которая дает 200% прибыли, или сделать 100 сделок, которые в сумме дают те же 200% прибыли? Вам, как и большинству очень хочется себя поистязать, себя помучать, вы считаете что деньги надо заслужить адским трудом, а не заполучать их лежа на диване ничего не делая. Увы, финансовые рынки это мир наоборот, тут чаще всего выгоднее ничего не делать, а не сверлить график круглосуточно.

Лично я бы предпочел открыть одну позу 1 раз за 2 года, взять свои «безрисковые» 200%, и закрыть. Чем те же 2 года круглосуточно сверлить график и то и дело портить себя лосями настроение.

Я думаю все мы хотели бы знать рыночную закономерность, которая работает в 70% случаев на всех рынках. А как вам закономерность которая работает в 97% случаев! :)

Нет, я не про то что «Все рынки всегда растут». Хотя это тоже верно, но я про другое.

Когда цена на любой актив пересекает старый исторический максимум она:

1) Дает более 100% роста в более чем 90% случаев на почти любом активе

2) Более чем в 90% случаев цена НЕ ВОЗВРАЩАЕТ на уровень исторического максимума в первый год (тут ставят стоп, который не сработает почти никогда).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал