Избранное трейдера Turbo Pascal

Для тех, кто торгует внутри дня

- 03 мая 2019, 01:31

- |

Тем, кто торгует интрадей, возможно, будет интересна книга

Ван К.Тарп. Брайан Джун. Внутридневной трейдинг: секреты мастерства. М. Альпина Паблишер, 2002.

Один из авторов — Ван Тарп, доктор психологии (медицинское отделение университета Оклахомы) и философии. Разрабатывает модели успеха, используя нейролингвистическое программирование как инструмент выявления общих качеств, присущих преуспевающим трейдерам. Успешный краткосрочный трейдер, коллекционер произведений искусства. Создал тест на предрасположенность к трейдингу, названный его именем. Это 176 вопросов — «инвентаризация инвестиционной психологии». Вопросы касаются 10 черт характера, влияющих на способность взвешенно мыслить в экстремальных торговых ситуациях.

А вот некоторые тезисы из этой книги:

- На подготовку должно тратиться в день столько же времени, сколько и на саму торговлю. Я (В.Тарп) обычно уделяю трейдингу 8-10 часоов в день: 3-4 часа торгую и от 4 до 6 ч. готовлюсь.

- Вы должны поддерживать «базовый капитал». Это та сумма, ниже которой вы никогда не должны опускаться.

- Нет нужды предсказывать рынок, чтобы делать деньги.Главное — уметь контролировать закрытие позиций и их разумный размер.

- Не открывайте позицию, не зная свой «стоп».

- Я торгую на 1-мин. свечном графике. Время, которое я нахожусь в сделке — от 2 до 5 мин., т.е. от 2 до 5 единиц торговой шкалы ( если вы торгуете 5 мин.свечой — то это от 10 до 25 мин.)

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 12 )

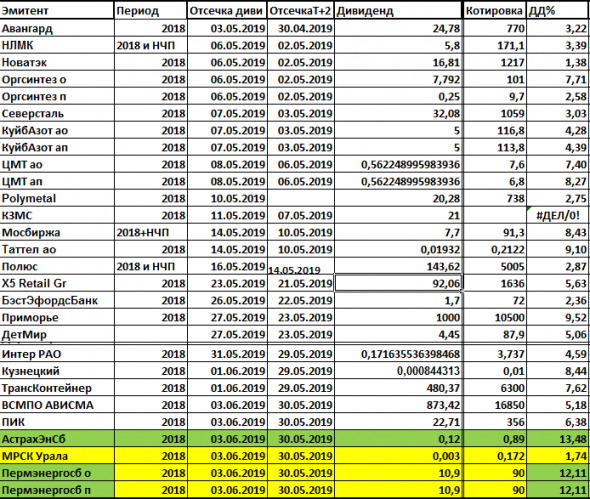

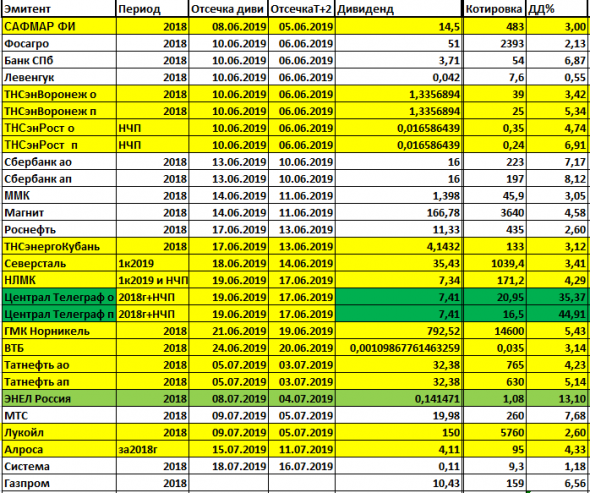

дивиденды2019 и конференция Смартлаба

- 28 апреля 2019, 20:27

- |

За 2017 год в 2018 году выплатили дивиденды по 126 акциям( и АО и АП). На сегодняшний вечер мы знаем размеры дивидендов за 2018 год по 59 акциям. То есть примерно половину общего количества.

Ещё половину нам предстоит узнать.

( Читать дальше )

вчера на конфе была тема про высокодоходные бонды....

- 28 апреля 2019, 09:53

- |

типа дают аж 14% в год в рублях...

ходим сюда и смотрим етф на высокодоходные баксовые бонды на корпоратив

etfdb.com/etfdb-category/high-yield-bonds/#etfs&sort_name=assets_under_management&sort_order=desc&page=1

доходность 6-8% в баксах легко… можно посмотреть структуру и состав каждого етф… там хорошая диверсификация по типам разных бондов… тот же HYG диверсифицирован по 950 разным компаниям… имхо доха приводится кривовато и к текущему году поэтому я бы проверил ее на финвизе или яхо финансе

...

но все это не особо интересно, т.к. есть EMB… там госгарантии...

и есть етф pimco — там краткосрочные займы… ипотека ...

и такое

finviz.com/screener.ashx?v=161&f=ind_exchangetradedfund&o=-dividendyield

как насчет 20% в баксах??? причем это не обязательно бонды… тот же amj например

....

эстеты могут купить етф и продать на него си… и иметь добавочный рублевый доход за счет контанги +7%...

кстати… там некоторые етф идут с встренным вторым плечом… поэтому можно продать си дважды 7+7 =14% сверху… т.е. 20% в баксах + 14% в си=+34% в год...

по многочисленным просьбам статья про бабулю

www.forbes.com/sites/brettowens/2017/06/22/how-this-grandma-is-living-off-387000-forever/?utm_source=yahoo&utm_medium=partner&utm_campaign=yahootix&partner=yahootix&yptr=yahoo#6ebafcb37b87

это вам не хомяк по-мелочевке тырить… бабка тарит по-крупному — забарывает по доходности сипи легко в разы… отдельно доставляет график...

кстати имхо российские бонды также уделывают инвесторов в акции

Итог конференции Смартлаба 27.04.2019: краткие тезисы каждого докладчика

- 27 апреля 2019, 21:40

- |

Пока не остыли кирпичи, хочу выложить тезисы, которые я лично вынес из прошедшей конференции. Кратко, только то, что мне показалось важным. Не успел послушать только победителя ЛЧИ 2018 года Максима Краева, поскольку в этот момент в кулуарах был Максим Орловский.

ТЕЗИСЫ:

Сергей Выжлаков, ВТБ: Введение единых счетов — основная задача на этот год.

Кирилл Пестов, Московская биржа:

( Читать дальше )

Нищебродам посвящается - у кого нет бабла!!!

- 27 апреля 2019, 12:24

- |

Регистрируетесь, открываете демку, берете тариф их 3. На выбор. От 19$ в месяц, 40$ и до 100 кажется. торгуете на ДЕМО, за это к вам присоединяются РЕАЛЬНЫЕ ПОДПИСЧИКИ. За каждого подписавшегося сервис платит 50% от установленной вами суммы за подписку.

Ссылок давать не буду. Торгуются американские фьючи, акции, форекс-внутридневно и среднесрок. В итубе есть пару видос по теме.

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

13 курсов по финансам и инвестированию

- 22 апреля 2019, 14:34

- |

Каждому приходится зарабатывать деньги на жизнь и откладывать на будущее. Чтобы не остаться без накоплений, нужно знать о возможностях и рисках финансовых рынков.

Изучить их можно во многих российских и зарубежных университетах. Но это требует времени и денег. Для тех, кто не готов тратить много ресурсов, есть онлайн-курсы. Подготовили подборку курсов, которые помогут разобраться в основах финансов и инвестиций.

Получить высшее финансовое образование в мировых вузах тоже можно онлайн. Поиск вариантов на DistanceLearningPortal

1. Курс «Финансовые рынки и институты»

Будет интересен тем, кто ищет вводный курс по финансовым рынкам.

Автор курса: Высшая школа экономики.

Планируемая продолжительность: 9 сессий (каждая — около двух—трех часов).

Стоимость: бесплатно, если не нужен сертификат. С сертификатом — 1836 рублей за курс.

( Читать дальше )

Надежность ОФЗ по сравнению с вкладами.

- 18 апреля 2019, 01:27

- |

ОФЗ — доходность до 3 лет около 7,9% годовых.

Из минусов

1. Напрягает это долгое погашение купонов и вывод ден средств по 2-3 дня у гос брокеров (ВТБ, ПСБ, Сбер), комиссии брокера, что дает примерно к номинальной ставке минус 0,5% годовых.

У брокера Открытие с этим полный порядок (погашение и вывод) день в день, но смущает надежность брокера.

2. Подсудность. Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера) и придется платить пошлину.

3. Риск просадки. Более менее вменяемая доходность идет от 3 лет. Если повторится очередная ракета по ключевой ставке сидеть придется долго, попутно облизываясь на кризисные ставки в 20-30% годовых.

Вспомним хотя бы 15 год.

( Читать дальше )

Российские акции: Какие компании добавить в портфель в 2019 году?

- 17 апреля 2019, 21:03

- |

05:03 — Сбербанк (SBER)

05:30 — Мосбиржа (MOEX)

06:33 — Газпром (GAZP)

08:55 — Яндекс (YNDX)

10:23 — Норильский Никель (GMKN)

Дивидендные акции на горизонт 20 лет.

12:36 — Зачем нужно учитывать значение индекса DSI при загрузке дивидендного портфеля и вообще — что это такое?

16:30 — Список российских акций с высоким показателем индекса DSI.

17:30 — Рассматриваем дивиденды компании НОВАТЭК (NVTK).

( Читать дальше )

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал