Избранное трейдера Алексей Кривых

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- комментировать

- ★384

- Комментарии ( 28 )

Отскок. Быка за рога.

- 19 января 2019, 12:46

- |

В своем материале я анализировал последние два кризиса 2001 и 2008 годов.

На неделе вышел хороший анализ от Gann Global Finansial.

В нем Джеймс Фланаган сравнивает бычьи и медвежьи движения аж за последние 200 лет.

( Читать дальше )

Робот Богатырь 2.0

- 18 января 2019, 01:09

- |

Описание.

Робот анализирует ленту всех сделок, ищет в ней крупные сделки и накладывает их на график. Он рисует метки двух видов.

1. Обычные одинарные крупные сделки.

Зелёные метки — покупки, красные — продажи. Если навести на птичку курсор, то всплывёт надпись как на скриншоте с указанием цены и объёма, в данном случае по 202 рубля было куплено 8000 лотов Сбера.

Метка рисуется СПРАВА от свечи, на которой была обнаружена большая сделка. Я выбрал в качестве метки знак <. Он похож на указатель направления куда смотреть.

2. Горсти. Горсть — это когда крупный игрок ударяет большим объёмом по стакану. В результате одна его заявка исполняется через множество мелких сделок. Признак горсти — у всех маленьких сделок будет одинаковое время в микросекундах как на скриншоте. По этому критерию робот определяет «горсть».

( Читать дальше )

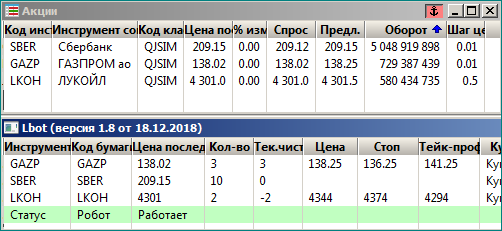

Торговый робот на Lua для QUIK.

- 27 декабря 2018, 09:39

- |

4 года и 4 месяца прошло с выхода поста «Торговый робот на LUA для QUIK» (https://smart-lab.ru/blog/200767.php) про конструктор Lbot. За это время он повзрослел, лишился графического интерфейса и… превратился в младшего брата для Lbot3D. И если раньше для Lbot была пробная версия (с одним инструментом и одним лотом), то теперь, фактически, сам превратился в пробную версию для Lbot3D и, с этого дня, предоставляется в свободное пользование с полным функционалом:

Скачать Lbot180.zip можно тут: drive.google.com/open?id=1DL9jGEBm2Uhk89PcQdlK-ObaOe2zihnx

INI-файл написан для демо-QUIK на 3 инструмента — Сбербанк, Газпром и Лукойл. Стратегия на Газпроме — безиндикаторная, на Сбербанке — на скользящих средних, на Лукойле — на пересечениях MACD.

encoding = "UTF-8"

FREQUENCY = 1000

account = NL0011100043, 10110

PositionSize = 300000

xy = 421, 0, 859, 118

;-------------------------------------------------------------------------------

[GAZP]

Security = GAZP, QJSIM, Gazp_moex

WorkSize = 3 // рабочий объем, в штуках;

LossLimit = 100 // ограничение на убыток по стратегии

OpenSlippage = 10 // допустимое проскальзывание на сделке, в количестве минимальных шагов цены;

OpenLong = {Close, 1} < {High, 2} // цена 'close' предыдущей 'полной' свечи превысила 'high' предшествующего ей бара;

OpenShort = {Close, 1} > {Low, 5-2} // цена 'close' предыдущей 'полной' свечи принизила 'low' 5-2 баров;

StopLoss = 2

TakeProfit = 3, 1, 1

EOD = 18:29:00 //закрытия позиции в указанное время.

autoBot = Y

[SBER]

Security = SBER, QJSIM, Sber_moex

WorkSize = 10

LossLimit = 100

OpenSlippage = 10

OpenLong = {Ema1} > {Ema2}

CloseLong = {Ema1} < {Ema2}

OpenShort = {Ema1} < {Ema2}

CloseShort = {Ema1} > {Ema2}

autoBot = Y

[LKOH]

WorkSize = 2

Security = LKOH, QJSIM, Lkoh_moex

LossLimit = 225

OpenSlippage = 10

OpenLong = cross(macd_Lkoh.0, macd_Lkoh.1)

OpenShort = cross(macd_Lkoh.1, macd_Lkoh.0)

;OpenLong = {Close, 1} < {Low, 5-2}

;OpenShort = {Close, 1} > {High, 2}

StopLoss = 30

TakeProfit = 50, 10, 10

autoBot = Y( Читать дальше )

Сбербанк – перспективы дальнейшего движения

- 17 декабря 2018, 19:05

- |

Введение

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают.

В своих первых двух статьях на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Вот эти статьи:

1. Как обогнать индекс (пример выигрышной торговой стратегии)

2. Как проиграть индексу акций (пример ошибочной торговой стратегии)

Тем не менее, иногда происходит и такое: бумага лидер рынка на следующий год не просто перестает быть лидером, но даже становится аутсайдером, одной из худших бумаг рынка. Такое происходит очень редко, но именно это и произошло с акциями Сбербанка в 2018 году.

( Читать дальше )

Год без торговли!

- 14 декабря 2018, 12:33

- |

hi-tech.mail.ru/news/god-bez-smartphona/

Граждане лудоманы!!!

А смогли бы Вы, имея деньги на брокерском счёте, НЕ ТОРГОВАТЬ?

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал