Избранное трейдера vaikule

Обмен заблокированных активов. Инструкция

- 28 марта 2024, 20:04

- |

В рамках Указа Президента РФ от 08.11.2023 № 844 частные инвесторы могут разблокировать заблокированные в НРД иностранные ценные бумаги на сумму не более 100 тысяч рублей на человека. Нерезиденты могут выкупить эти активы, используя свои замороженные денежные средства на счетах типа С.

По оценкам процедурой выкупа заблокированных иностранных ценных бумаг могут воспользоваться более 5 млн частных инвесторов.

Участие в обмене бесплатное и добровольное. Ниже вы найдете подробную инструкцию для частных инвесторов.

1. Какие активы можно предложить к выкупу?

1.1. Акции иностранных компаний. Примеры: Apple – APPL, Microsoft – MSFT, Tesla – TSLA…

1.2. Депозитарные расписки на акции иностранных компаний. Примеры: Toyota Motors – TM, Toshiba Corp. — TSE, Nestle – NESM, Samsung – SMSN…

1.3. Паи иностранных инвестиционных фондов (ETF). Примеры: SPDR USA — SPY, Vanguard Bonds –BND, ARK Innovation – ARKK…

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 47 )

Налоговая издевается! Справки НДФЛ

- 27 марта 2024, 01:28

- |

Произошли изменения в справках о доходах, которые находятся в налоговой, но опять в худшую сторону. Теперь суммы доходов совпадают с брокерами, но исчезли суммы вычетов по кодам 201 и 206 за 2022 год и по кодам 201 и 205 за 2023 год. Проверьте у кого сколько написано в лк налоговой. Эти ошибки могут вылезти потом боком, если сейчас не исправить.

( Читать дальше )

Портфель облигаций для моей бабули: простой, доходный, ликвидный

- 18 марта 2024, 07:33

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Мы продолжаем серию публикаций про простой и доходный портфель облигаций, который подходит даже моей бабушке.

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

✅Выбрали:

· М.Видео

· Брусника

· Азбука вкуса

· ГК Пионер

· Интерлизинг

· Окей

· АФК Система

· ГТЛК

· Балтийский лизинг

· ЯТЭК

Особенности выбора

Не смотря на все нюансы, АКРА подтвердило кредитный рейтинг М.видео на уровне А

Рейтинг ГТЛК (АА-) на пересмотре, включили в портфель, т.к. запас прочности есть. ГТЛК мы всегда избегали в наших подборках, т.к. это не рыночная компания не заточенная на прибыль – она выполняет другие функции. По вашим просьбам – стали включать

( Читать дальше )

Перенос убытков и возврат налогов: сроки и правила.

- 04 марта 2024, 13:38

- |

Убытки от биржевых сделок можно учитывать на протяжении следующих 10 лет. А можно брать прибыль отчетного года и уменьшать на убытки 10-летней давности. Налоги можно возвращать за предыдущие 3 года. Часто возникает путаница в этих сроках и понятиях. Рассмотрим, как грамотно применять эти стратегии.

Перенос убытков прошлых лет

Если в прошлом у вас были убытки, вы можете использовать их для снижения прибыли текущего года. Однако есть правило: сальдировать эти убытки можно только в однородных операциях. Например:

— Убытки от сделок с ценными бумагами, обращающимися на организованном рынке ценных бумаг (ОРЦБ), уменьшают прибыль от сделок с ценными бумагами, обращающимися на ОРЦБ.

— Убытки от сделок с ПФИ, обращающимися на ОРЦБ, снижают прибыль от сделок с ПФИ, обращающимися на ОРЦБ.

Предположим, в 2022 году инвестор потерял 150 тыс. рублей от торговли акциями, а в текущем 2023 году заработал на них 500 тыс. рублей. Вместо того чтобы платить налог с полумиллиона он может снизить прибыль на сумму убытка и заплатить налог с 350 тыс. рублей. Так с 65 тыс рублей налог снизится до 45,5 тысяч.

( Читать дальше )

Сальдирование , Перенос убытков прошлых лет для возврата 13% которые забрал у нас Брокер

- 09 января 2024, 07:56

- |

Если вы получили прибыль от сделок на бирже, то с помощью декларации 3-НДФЛ вы можете законно снизить свой налог двумя способами:

- сальдировать результаты у разных брокеров, если через одного из них вы получили убыток;

- использовать для снижения налогооблагаемого дохода убытки за прошлые года торговли на бирже.

Сальдирование — это уменьшение налогооблагаемой прибыли, полученной через одного брокера, на сумму убытка, полученного через другого брокера.

Прибыли и убытки от разных сделок в пределах одного брокерского счета сальдируются автоматически. А для сальдирования прибылей и убытков, полученных у разных брокеров, нужно подавать декларацию 3-НДФЛ.

( Читать дальше )

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

10 книг РЕАЛЬНО вызывающие рост личности

- 03 марта 2023, 17:41

- |

Так, хватит читать беллетристику, которая вызывает лишь кратковременный WOW-эффект и не делает Вас осознаннее. Даю список книг НА ЛЕТО!

В чем соль? Эти произведения вытаскивают читателя из морока пропаганды которой каждого из Вас с детства пичкали в школе до посинения. Задача школьного курса натренировать мозг исполнителя для решения сложных, но не интересных самому исполнителю задач при этом приучить исполнителя:

1) к подчинению вышестоящему в иерархии (учитель=> босс=>государство);

2) привычки выполнять эти задачи «бесплатно», не получая настоящего удовлетворения от пожинания плодов своего труда в виде кратного увеличения своего благосостояния (оценки, которые выдает учитель; зарплата, которую выдает босс; медаль за взятие «ошибки», которую выдает командир… НО! не ценный материальный ресурс за успехи в учебе, не пропорционально кратный доход от реализованного компанией продукта, не доходы от захваченного нефтяного месторождения).

( Читать дальше )

🧰 Разбор БПИФов на облигации РФ

- 01 марта 2023, 07:23

- |

Для пассивного инвестора, у кого нет времени или желания следить за происходящим на рынке, выбор отдельных бумаг, как акций, так и облигаций, может вызывать трудности. Поэтому, такому инвестору можно рассмотреть уже готовые БПИФы в виде диверсифицированных фондов на большое количество бумаг с желаемыми характеристиками.

Сегодня разберем и сравним БПИФы на облигации РФ, которые имеют относительно невысокие комиссии и обладают приемлемой ликвидностью. Во всех фондах купонный доход реинвестируется, что позволит сэкономить на налогах.

📌 БПИФы на государственные облигации с постоянным купоном (SBGB) и с индексацией на инфляцию (INFL):

✔️ #SBGB УК Первая (Сбер)

Комиссия УК — 0,82%

Активы — 10,5 млрд руб.

Дюрация — 4,5 года

Доходность за 12 мес. составила 8,47%.

✔️ #INFL УК Ингосстрах

Комиссия УК — 0,4%

Активы — 0,5 млрд руб.

Дюрация — 4,66 лет

Доходность за 12 мес. составила 18,17%

📌 БПИФы на корпоративные облигации

Диверсификация внутри БПИФ с корпоративными выпусками довольно высокая, поэтому, надежность таких фондов близка к SBGB, а доходность часто бывает интереснее. БПИФ на ОФЗ подойдет для очень консервативных инвесторов, там проще приобрести ОФЗ напрямую, чего не скажешь о корпоративных облигациях.

( Читать дальше )

Почему облигации лучше акций на текущий момент?

- 13 февраля 2023, 13:42

- |

2022 год для инвесторов на фондовом рынке был периодом высокой неопределенности, 2023 год — не исключение.

Индекс Мосбиржи по итогам года упал на 43,1%, но ведь акции (долевые инструменты) не единственные инструменты на фондовом рынке? Есть еще облигации, большая часть которых принесла прибыль их владельцам.

Почему облигации до сих пор интереснее акций?

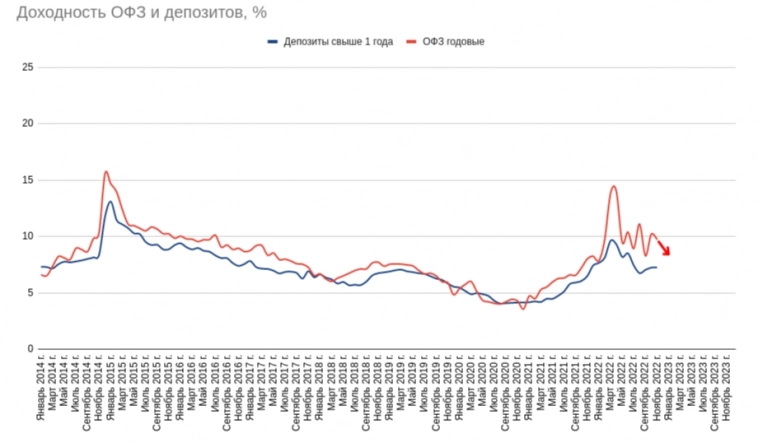

👉 Текущий уровень процентных ставок от ЦБ (7,5%) и низких ставок по депозитам не отыгрывает текущую и форвардную инфляцию — деньги в этих инструментах теряют покупательскую способность

👉 При этом доходность в облигациях (даже ОФЗ) — выше инфляции и депозитов, тем более если брать корпоративный сектор (надежных заемщиков, а не ВДО)

( Читать дальше )

Список замещающих облигаций: какие облигации можно купить, чтобы хранить сбережения и получать доходность в валюте?

- 08 февраля 2023, 14:35

- |

Смысл аномально высоких доходностей в некоторых выпусках Газпрома в том, что там сидят продавцы, которые купили эти бумаги с хорошим дисконтом, и теперь продают по ценам ниже рынка, чтобы зафиксировать прибыль. В этих же выпусках сосредоточена максимальная ликвидность.

Если бы Газпром заново размещал эти бонды, вряд ли бы мы увидели там такие доходности.

Так в целом-то конечно неплохая альтернатива доллару, ибо таких ставок по долларовым депозитам уже давно себе и представить нельзя.

Напомню, что выплаты в замещающих бондах как и сами бонды номинированы в долларах, но сделки и расчеты все проходят в рублях.

Если взять выпуск КЗО29 с доходностью к погашению 7,8%, то там доходность купона относительно рыночной цены всего 3,8%. Доходность 7,8% возникает только в случае успешного погашения данной бумаги в 29 году, или роста ее цены. Сейчас выпуск торгуется 78% от номинала.

Все эти бонды я добавил в вочлист, их параметры можете посмотреть тут: https://smart-lab.ru/q/watchlist/dr-mart/18863/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал