Избранное трейдера vaikule

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

- комментировать

- ★94

- Комментарии ( 32 )

Стоп-лосс и тейк-профит. Где ставить? (типа введения)

- 10 января 2022, 16:46

- |

Тут уважаемый всеми «у меня своя сказка» опубликовал пост, касающийся соображений, по которым следует устанавливать стоп-лосс.

smart-lab.ru/blog/755337.php

Этот пост напомнил мне про результат, который я получил лет 15 назад когда еще только начинал знакомство с финансовыми рынками. Красивый результат. Оказалось, что существуют оптимальные расстояния до стоп-лосса и тейк-профита! Показалось, что если я эти расчеты здесь опубликую, это может быть интересно обитателям этого ресурса.

Хочу сразу оговориться, само понятие «оптимальность» не существует само по себе. У оптимальности всегда есть СМЫСЛ. Я поясню.

Представьте себе лужу, диаметром метров десять, вы стоите у края этой лужи, и вам надо перебраться на противоположный ее конец. Какая траектория будет оптимальной? Оказалось, что это зависит от того, что именно вы хотите.

Если вы спокойно идете в магазин, а лужа перегородила дорогу, то вы ее просто обойдете. Одна траектория. Смысл ее оптимальности — сохранение одежды и комфорта.

( Читать дальше )

Лекция Уоррена Баффетта. Это шедевр!!!

- 15 ноября 2021, 19:34

- |

Он выступал перед студентами. Но вопросы очень интересные.

И ответы достаточно полные и интересные.

Что понравилось больше всего:

Про выбор компаний, и их конкурентное преимущество.

И основной фактор — это продукт. Либо уникальные услуги.

Также важно для конкурентного преимущество, держать и увеличивать долю рынка.

Также очень интересная логика про привычки людей.

Привычки к праздникам, отношениям и связь их с продуктами компаний.

Особо что удивило, логика ценообразования. Цена, цены по простому и управление ими.

Интересный взгляд на маркетинг компаний.

Ну и много интересных историй из жизни.

Для примера.

Его друг Билл Гейтс говорит:

— Родился бы ты 2000 лет назад, тебя бы сьел дикий зверь. У тебя не силы и бегать ты не умеешь итд. Это вкратце.

И продолжает, а сейчас в наше время ты самый богатый человек (видео старое).

Самый богатый человек с помощью, могзов, образования и интеллекта.

( Читать дальше )

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

Раздаю КАЧАЙТЕ!!! Более 300 книг по трейдингу.

- 11 октября 2021, 13:19

- |

Берите больше.

Выкладывал данный материал пару лет назад. Да не новое, а что поменялось? Да все тоже самое, свечи по другому выглядеть не стали.

Сейчас убрал лишний мусор. Да и народу с того времени прибавилось достаточно на сайте так что думаю многим будет актуально.

Сейчас же все инвесторы. На пенсию в 35. 25млн счетов уже.

Читать не перечитать.

Читайте просвещайтесь. Может и найдете грааль между строк.

Базовые знания тоже самое что и на курсах но только за деньги))))

Так же материал по опционам если вы до сих пор сливаете на них прочитав может перестанете.

Но это не точно)))

( Читать дальше )

Критерии для отбора стабильных и финансово-здоровых компаний

- 10 октября 2021, 01:20

- |

Здравствуйте, уважаемые смартлабовцы! Представляю первый пост – введение.

При проведении фундаментального анализа финансовой отчетности какой-либо компании мы анализируем показатели результативности, финансовое состояние, темпы роста за последнее время и оцениваем перспективы бизнеса. Если компания кажется интересной, мы смотрим на цену акций, сравниваем с прибылью и … P/E = 50. Или еще хуже, если потратили время на модель дисконтирования денежных потоков и компания оказалась сильно переоцененной. Что остается? Искать другую историю.

Или можно зайти с другой стороны, давайте возьмем самые недорогие компании по P/E (или EV/EBITDA, или P/BV – сейчас не важно) и попробуем найти интересную компанию. Найти можно, но придется постараться, чтобы не нарваться на: предбанкротный бизнес, снижающиеся доходы, какие-то подводные камни, которые в отчетности не отражаются, например, некомпетентное или игнорирующее миноритариев управление.

Для упрощения поиска служат скринеры компаний, которых в интернете довольно много. К сожалению, мне не удалось найти сколько-нибудь подходящий для себя скринер, который бы выполнял одновременно перечисленные задачи:

( Читать дальше )

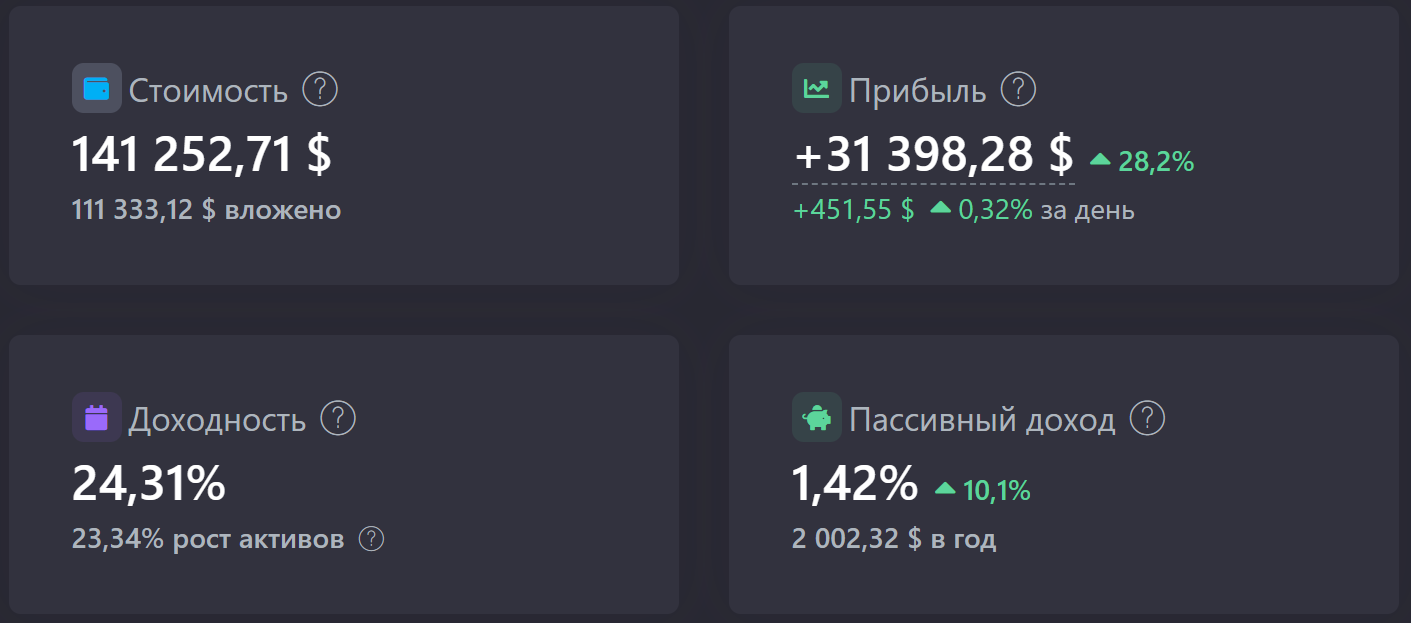

Итоги 3 лет инвестиций. Часть 2: Американские акции

- 07 октября 2021, 11:55

- |

Ранее я уже рассказывал о результате российских акций здесь.

Пришло время поговорить о 3-летних результатах основной части портфеля — об американских акциях.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

Основные результаты

( Читать дальше )

Как выбирать правильные инвестиции часть 1

- 07 октября 2021, 03:51

- |

Сейчас ситуация немного изменилась, конечно. На рынок пришли люди, которые, по крайней мере, интересуются предметом, но не утруждают себя построением какой-то ментальной модели ситуации, а вместо этого, упрощают себе жизнь, вкладывая деньги в фееричные продукты типа китайских компаний, структурных бумаг с конскими комиссиями, или руководствуюясь советами людей, которые эпично, год за годом, проигрывают рынку и даже не утруждают себя показывать какую то статистику своих прошлых рекомендаций.

Если вы думаете, что это я про Василия — то нет. Таких гуру на рынке — чуть больше, чем 99 %.

Ситуация, на самом деле, аховая, и вряд ли когда-нибудь улучшится. Ни в одной стране, ни в одной школе и ни в одном университете — не учат людей выбору инвестиций. Что еще хуже — не учат основам бизнеса. Ведь выбор инвестиций невозможен без понимания того, как работает бизнес и как в экономике создается прибавочная стоимость или то, что на западе называют value.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал