Избранное трейдера Валентин Елисеев

Территория заблуждений. Валютные кроссы

- 29 декабря 2015, 17:18

- |

Давно собирался начать цикл статей, описывающих и опровергающих некоторые «аксиомы» рынка, которые как таковых аксиомами не являются. Временами в обзорах я затрагиваю подобные темы, но как-то вскользь, а есть желание обобщить и нарисовать цельную картину. Я уже попытался развеять миф об объёмах с биржи CME, которые народ направо налево использует как реальные объёмы валютного рынка форекс. На днях опубликовал материал с попыткой дать правильное определение терминов «технический отскок» и «перепроданность». Думаю, что получилось. Источником вдохновения для таких статей служат публикации людей, которые не задумываясь об истоках, используют неверную терминологию, а отсюда возникают неправильные трактования самого рынка, и в результате непонимания процессов трейдеры попадают в ловушки, основанные на примитивном (именно упрощённое толкование приводит к ошибкам) восприятии рынка и процессов, происходящих в нём.

Давно собирался начать цикл статей, описывающих и опровергающих некоторые «аксиомы» рынка, которые как таковых аксиомами не являются. Временами в обзорах я затрагиваю подобные темы, но как-то вскользь, а есть желание обобщить и нарисовать цельную картину. Я уже попытался развеять миф об объёмах с биржи CME, которые народ направо налево использует как реальные объёмы валютного рынка форекс. На днях опубликовал материал с попыткой дать правильное определение терминов «технический отскок» и «перепроданность». Думаю, что получилось. Источником вдохновения для таких статей служат публикации людей, которые не задумываясь об истоках, используют неверную терминологию, а отсюда возникают неправильные трактования самого рынка, и в результате непонимания процессов трейдеры попадают в ловушки, основанные на примитивном (именно упрощённое толкование приводит к ошибкам) восприятии рынка и процессов, происходящих в нём.( Читать дальше )

- комментировать

- ★20

- Комментарии ( 27 )

Разбег, толчок и стыдно подниматься...

- 29 декабря 2015, 16:56

- |

Прыгун в высоту

Владимир Высоцкий

Разбег, толчок и — стыдно подыматься,

Вот рту опилки, слезы из-под век.

На рубеже проклятом 2.12

Мне планка преградила путь наверх.

Я признаюсь вам, как на духу,

Такова вся спортивная жизнь:

Лишь мгновение ты наверху

И стремительно падаешь вниз.

Но съем плоды запретные с древа я,

И за хвост подергаю славу я,

Хоть у них у всех толчковая — левая,

А у меня толчковая — правая.

Разбег, толчок… Свидетели паденья

Свистят и тянут за ноги ко дну.

Мне тренер мой сказал без сожаленья:

— Да ты же, парень, прыгаешь в длину.

У тебя растяженье в паху,

( Читать дальше )

Подвожу итоги: лето 2015

- 28 декабря 2015, 09:16

- |

Продолжаю отчёт по 2015 году.

Продолжаю отчёт по 2015 году.

Спасибо тем, немногочисленным, кто читает и ставит плюсы!

Итоги 2015. Январь.

Подвожу итоги: весна 2015.

Вся история http://pmntrade.ru/20121128.html

Июнь 2015. Опционное котирование — не грааль. ЭйчЭфТи изнутри. «Дубликатор сделок QUIK-QUIK».

Опционное котирование — не грааль.

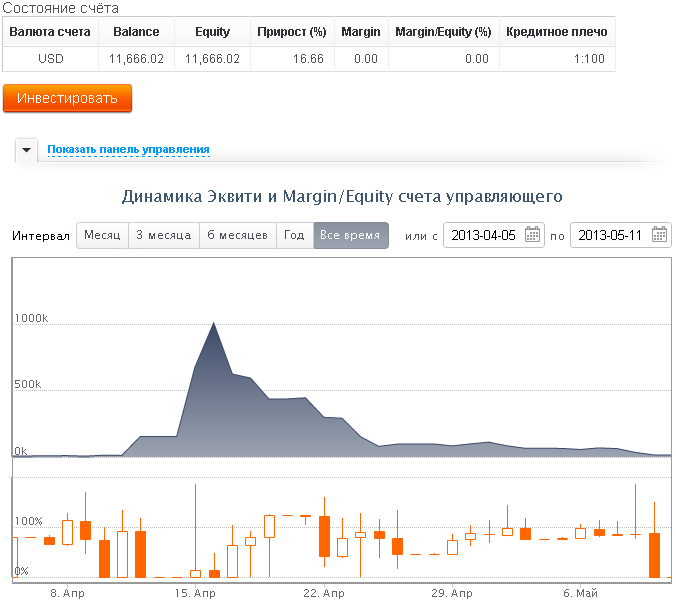

Опционное котирование стало приносить убытки. Казалось бы, практически беспроигрышная система маркетмейкинга и фронтраннинга дала сбой. Происходило это так: когда начинался, например, тренд вверх по БА, на опционах исполняли заявку на покупку пута. Получалось, что я стоял против рынка в продаже БА с дельтой 0.5. Далее, либо рынок шёл дальше вверх, обесценивая мой купленный пут, либо оставался на месте и мой робот просто «залипал» в покупке. А «залипание» в покупке опциона на долгий срок очень негативно, ведь опцион обесценивается вдвойне. Вдвойне, т.к.:1) тетта распадается от времени, 2) вход обычно происходил по завышенной волатильности и, почти всегда, она падала через некоторое время. Таким образом, за июнь я потерял весь накопленный заработок по этой стратегии. Я решил остановить работу по этой торговой системе. Теперь у меня остались только идеи, которые предусматривали редкие сделки.

( Читать дальше )

кто-нибудь делает ставки через букмекерские конторы?

- 26 декабря 2015, 22:53

- |

решил попробовать себя в новом направлении.

кстати, если у вас есть мнения по поводу исхода предстоящих спортивных событий, то выкладывайте в каментах, я дам свой комментарий по поводу исхода того или иного события.

Опционы для переростков (С Новым Годом)

- 25 декабря 2015, 19:08

- |

Как и обещал, опишу последние сделки этого года. Это мои рассуждения. Как и почему я объясняю себе, где баблосы. И как пишется мелким шрифтом, это не рекомендации. В понедельник пытался найти прикольный актив. Самым прикольным активом в 2015 году оказался Герман Греф. Мне кажется он самый главный Дед Мороз страны. Вечеринками он пока не отличился, но премии от стоимости акций придумал. И мне захотелось поиграть со СберБанком. Чем я хуже Грефа?

В понедельник вола по нему упала. Цена зашла в горизонтальный коридор. Однако, подготовка к Новому году шла полным ходом. 16.12. этого, начали затариваться путы. И это естественно, Кто хочет иметь пакет Сбера и не защитить ее от падения? Худо-бедно взяли 13 тысяч путов. Сделка проходила по договоренности. В смысле не инсайд, а адресно. Это когда стаканы пустые, а вам надо. Звоните маркет мейкеру и просите 13 тыс путов. Договариваетесь о воле и вперед. Что бы продать вам 13 тыс путов, надо продать в рынок 6 тыс фьюча. Маркет мейкер гоняет дельту, а вы ему за это платите. Что бы все по честному, сделку регистрируют на бирже. Из соображений, что хедж будет востребован, я начинаю покупать волатильность. Простой стредл на 10250. Для себя фиксирую улыбку волатильности на понедельник. Покупаю ниже. Условно, на 2 процента упала вола и это интересно. Конечно, я не жду взрыва, а хочу отсидеть недельку. Одновременно я тестирую Option Lab, что бы понимать, насколько с ним безопасно работать.

( Читать дальше )

Первые шаги в создании торгового робота. Шаг второй

- 25 декабря 2015, 18:40

- |

Всем добрый день!

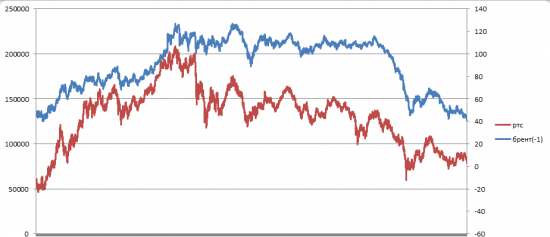

Вчера я написал о том, что хочу создать торгового работа, который торговал бы на фьючах на нефть и ртс. Во вчерашней записе я рассмотрел простейшее торговое правило: смотрю закрылась ли часовая свечка по бренту в плюсе или минусе и в следующий час открываюсь в соответствующем направление по РТС. Результаты в целом были впечатляющими, но довольно противоречивыми — у системы был долгий период убыточных/нулевых сделок, затем резкий рост доходности и еще пара резких спадов, после которых шел рост. Процент успешных сделок составил около 52%.

Естественным порывом было искать пути улучшения этого правила. Для себя я выделил 2 основных пути, как я могу это сделать: увеличить процент выигрышных сделок, и/либо порезать убыток по отрицательным сделкам.

Начать я решил именно со второго пути — так как он проще и требовал меньше времени на придумывание и тестирование. Одним из основных минусом своего простейшего правила я считаю то, что я вхожу по открытию свечи и выхожу по закрытию, в то время как почти у каждой свечи есть тень и я мог бы заходить в позицию по более выгодной цене. Отсюда вытекает логичный вопрос — на каком уровне выставлять ордер для входа в сделку? Вариантов было несколько:

1) Взять среднее значение максимального отклонения от уровня открытия (вниз для того, чтобы входить в лонг и вверх, чтобы шортить). По формулам это выглядит так (Low-open)/open и (high-open)/open. Соответственно заходим если относительно уровня открытия цена падает/поднимается больше чем средние значения.

2)Способ заключается в том, что я смотрю на отклонение вверх/вниз от уровня открытия брент(-1) и захожу если тень ртс достигает этого значения. Этот вариант лучше, чем первый, потому что предполагает динамичный коэффициент относительно которого мы входим в сделку — тем самым я пытаюсь поймать увеличение или уменьшение волатильности.

3) Понимая, что минус второго способа заключается в том, что я смотрю на волатильность совершенно другого актива, я решил что выходом из ситуации будет задание распределения волатильности ртс и делать корректировки на уровень захода исходя из последней реализовавшийся волатильности

Из 3х способов наилучшим, естественно является 3ий способ, но я пока не придумал как его правильно реализовать, поэтому начал с введения 2 способа.

В идеале, эта торговая система будет закрываться по тейк профиту, который будет выставляться по похожему принципу как ордер на вход в позицию. К сожалению, я не могу достоверно протестить систему если поставлю это правило — ведь я не знаю, сначала цена сходила на хай, а потом опустилась и сработал ордер на вход или наоборот. Поэтому, чтобы не вселять ложный оптимизм, я решил оставить, что закрытие всегда по уровню закрытия свечи.

В дополнение я решил установить базовые правила риск-менеджмента, а именно ставил стоп на уровне 1% от уровня открытия.

( Читать дальше )

Как оказаться на правильной стороне рынка

- 24 декабря 2015, 13:15

- |

Торговля не должна быть сложной. Имея базовые представления о том, как движется цена, и о поведении толпы, дисциплинированный трейдер может придерживаться правильной стороны рынка.

Торговля не должна быть сложной. Имея базовые представления о том, как движется цена, и о поведении толпы, дисциплинированный трейдер может придерживаться правильной стороны рынка.

Часто приходится слышать вопрос: «Почему цена растет?» Ответ прост: покупателей было больше, чем продавцов. А почему цена падает? Ответ так же прост: количество продавцов превысило число покупателей. Движение цены – это очень просто.

Но понимание, что движет ценой, не многого стоит, если вы не знаете, почему это происходит. Возникает следующий логичный вопрос: что заставляет людей становиться покупателями или продавцами? Первое – это новости. Многие розничные трейдеры думают, что информация может помочь им разбогатеть, поэтому живут в ожидании очередного важного отчета, а после его выхода слепо следуют за ним. Проблема заключается в том, что всегда имеется достаточно новостей, отчетов и экономических показателей, чтобы оправдать практически что угодно, особенно – задним числом.

( Читать дальше )

Первые шаги в создании торгового робота

- 24 декабря 2015, 12:35

- |

Всем добрый день!

Недавно задался идеей создать торгового работа. А первый шаг для этого, как известно, это разработка торговой идеи.

Текущая мысль засела в голове, когда я в очередной раз смотрел на график цен брента и ртс и подумал «Черт, да их же не отличить» и решил, что пора действовать.

Естественно я не экстрасенс, чтобы смотреть на график и говорить, куда пойдет цена. Поэтому я решил посмотреть на график фьюча на ртс и лаг нефти. Как я и ожидал они тоже очень похожи. На графики представлены часовики с января 2009 года по декабрь 2015

Далее я решил выгрузить еще несколько активов, которые потенциально могут иметь связь между собой и построил матрицу корреляции. Как было сказано ранее, меня интересует корреляция лишь между лагом одного актива и текущим значением другого.

( Читать дальше )

Где искать и куда идти

- 24 декабря 2015, 10:59

- |

«Отбросите шаблоны, начнете думать самостоятельно – и войдете в те самые 5% трейдеров которые – зарабатывают себе на жизнь – за счет рынка. Вы даже представить себе не можете, как это не сложно, на самом деле.»

«я это нашел и нашел самостоятельно, с какого перепугу я должен этим делиться, захочешь найти свое — найдешь сам, если говорю это возможно, значит так оно и есть — попробуй, напряги извилины, может и у тебя что путное выйдет»

стаый дед 2015-12-24 10:32:34

smart-lab.ru/blog/298989.php#comment4945168

Про то, что всё в трейдинге очень просто, надо лишь сесть, посмотреть внимательно и подумать, я слышу очень много раз. И не от одного коллеги.

Но все они напоминают мне ведущих передач про призы за ребусы. Те милые девушки тоже сердито и с досадой в голосе нас убеждают, что всё очень просто, надо лишь напрячь извилины.

Но они-то хотя бы реально простенькие ребусы нам выложили для разгадывания, а не только алфавит с предложением угадать слово. Без подсказок, но с призывом — «всё очень просто, вы все знаете это слово. Вам надо лишь напрячь извилины. Сядьте, посмотрите на эти буквы внимательно. Все буквы для этого слова здесь есть. Я жду вашего правильного ответа.».

А если бы в «Что, где, когда» заносили ящик, а сверху звучал такой вопрос, без подсказок: «Что в этом ящике? Я знаю, что в этом ящике — сам понял. И вы теперь напрягите извилины.»? Я не думаю, что такая подача вопроса вызвала бы благожетальный отклик у тех, кому адресован сей вопрос и предложение подумать.

Друзья, если вы не готовы дать подсказки о том направлении в котором нам искать, то вам следует ожидать, что мы вас направим в то направление, куда вам надо идти.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал