Избранное трейдера vizak

О неважности деталей

- 13 апреля 2021, 10:27

- |

Давайте и я расскажу вам историю. Это было давно, но уже после исторического материализма. Я тогда только выпустился из университета и устроился работать в центральный аппарат одного крупного зеленого российского банка, название которого я вам не скажу, а сами вы в жизнь не догадаетесь. Был это совершенно точно 2009-й год, поскольку везде банкиров только увольняли, а я еще тогда обрадовался, что относительно бескровно нашел работу по специальности в крупной компании.

И знаете, что меня больше всего поразило в самом начале? То, как сотрудники экономили бумагу. То есть, как раз наоборот — не то что не экономили, а тратили ее как ад. Любой самый маленький и ненужный документ обязательно распечатывался на цветном (!) принтере и складывался на стол — читать его с экрана компьютера считалось зашкваром. Да бОльшая часть распечатанного и не читалась, печать всего что попадется под руку просто являлось своеобразным местным хобби. А под конец дня сотни распечатанных и даже непросмотренных листочков уничтожались в больших полупромышленных шреддерах, рассчитанных на десятки листов за раз. Просто уверен — любой член «Гринпис», попади он в офис этого «зеленого» банка, просто сразу брякнулся бы в обморок.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 88 )

О важности деталей

- 13 апреля 2021, 00:35

- |

Давайте я расскажу вам историю. Это было давно, при историческом материализме.

Я тогда работал на компанию AT&T, по контракту, а Атланте. Кажется, это был 2007-й год.

В обеденный перерыв надо было что-то есть. Выбор был большой. Возле офиса AT&T даже была такая типичная индийская столовка, в которую ходили индусы из Tata consulting, которых сотнями отправляли на проекты в штаты по рабочей визе. Там все было как у них дома, даже ели они руками, брали рис тремя пальцами.

Но это – немного не моя тема, поэтому я пошел проверить новый ресторан, который назывался Chipotle Mexican Grill, и который был там неподалеку.

Я вошел туда, и офигел.

Знаете, что меня больше всего поразило в интерьере? Это — освещение. Фотографию прилагаю. Тем, кто не понял – поясняю – это оцинкованные трубки из Home Depot, наверное два доллара за фут, к которым прикручен стандартный свитч-бокс из того же Home Depot за три доллара, плюс патрон для лампочки и еще лампочка может за пару долларов. Весь этот интерьер в стиле стим-панк был явно сделан теми людьми, которые считали каждый доллар, и понимали, что освещение не обязательно заказывать у контрактеров за пару тысяч долларов, когда за углом есть Home Depot.

( Читать дальше )

Почему портфель из нескольких активов часто выгоднее, чем из одного

- 05 апреля 2021, 12:08

- |

Все знают, что вкладываться только в один актив рискованно. Чтобы избежать потерь актива, стоит диверсифицироваться, то есть распределить капитал по разным активам.

Но не все знают, что диверсификация помогает не только избежать проблем с потерей в одном из активов, но и часто она более выгодна, чем инвестиции в отдельные активы.

И единицы могут просчитать эти параметры, чтобы составить по-настоящему выгодный для себя портфель активов.

Покажу сегодня на примере портфеля из двух активов, как это работает 👇

Когда мы говорим о выгоде диверсификации, то не обязательно это увеличение доходности. Прежде всего она помогает снизить риск просадки портфеля. Доходность и риск нужно рассматривать без отрыва друг от друга.

Как посчитать доходность известно. Риск же измеряется математическим термином среднеквадратичное (или стандартное) отклонение.

👨💻 Имея на руках эти параметры, мы можем посчитать, как они будут изменяться для портфеля с разным составом активов.

( Читать дальше )

Next big thing: пик витка инфляции и смена приоритетов

- 25 марта 2021, 14:17

- |

Top of mind

Важный момент для инвесторов был в ноябре 2020, когда началась история с вакцинами. Я тогда оставил на канале IH timestamp:

С тех пор акции нефтянки дали +50–100% в долларах, медь +20–30% и так далее — короче, это был момент, поняв который можно было заработать вагон денег. Invest Heroes делали ставку на нефть Brent с результатом +44% с осени (вышли по $66,95).

Я считаю, что этой весной в апреле-мае нас ждет подобный важнейший разворот — это замедление роста в США и в Китае после взрывной весны-лета. Это изменение приведет к коррекции на рынках нефти и металлов, в акциях развивающихся рынков, повысит стоимость золота и гособлигаций летом.

Об этом я хочу подробно поговорить в сегодняшней публикации.

Важные события в экономике США и Европы

Февральские макро данные остудили пыл инвесторов, но на деле в марте все движется хорошо, и ритейл и промышленность разогреваются. Привожу данные в защиту такой позиции:

( Читать дальше )

Русал: а давайте заглянем в финансовую отчётность за 2020 год?

- 17 марта 2021, 16:21

- |

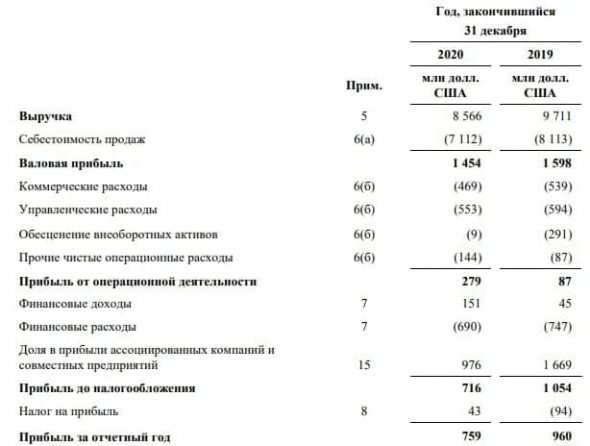

📉 Выручка сократилась на 11,8% (г/г) до $8,6 млрд, на фоне снижения спроса на алюминий вследствие пандемии COVID-19.

📉 Производство алюминия в отчётном периоде также сократилось на 0,1% (г/г) до 3,75 млн тонн. Правда, благодаря девальвации рубля себестоимость производства также снизилась — на 7,1% (г/г) до $1512 тыс за тонну.

📉 Как результат — скорректированный показатель EBITDA сократился почти на 10% (г/г) до $0,87 млрд, а рентабельность по скорректированному EBITDA составила 10%, что является достаточно низким уровнем для отечественной цветной металлургии.

📉 В итоге чистая прибыль Русала сократилась на 20,9% (г/г) до $0,76 млрд, что стало самым низким показателем за последние пять лет.

💼 Долговая нагрузка по мультипликатору Net Debt/EBITDA немного снизилась — с 6,69х до 6,38х, что хоть немного обнадёживает. Хотя показатель всё ещё высокий и отпугивает многих инвесторов.

( Читать дальше )

Интер РАО: дивиденды на уровне ожиданий

- 17 марта 2021, 13:57

- |

💰 Совет директоров Интер РАО рекомендовал дивиденды за 2020 год в размере 0,18071 руб. на акцию, что в общей сложности означает ровно 25% от ЧП по МСФО (18,9 млрд рублей), точно в соответствии с действующей див.политики:

🗓 Дивидендная отсечка запланирована на 7 июня.

🖇 Интер РАО всем своим видом продолжает показывать, что становиться дивидендной фишкой и улучшать див.политику по-прежнему планов нет, а норма выплат с 2016 года строго ограничена уровнем в 25% от ЧП по МСФО. Хотя, справедливости ради, замечу, что ЧП по РСБУ составляет примерно четверть от ЧП по МСФО, и при отсутствии нераспределённой прибыли (как в случае с Интер РАО) компания чисто физически не может направлять на дивиденды больше текущей суммы. Поэтому не всё так однозначно здесь.

📈 Но в любом случае инвестиционная история Интер РАО – уж точно не дивидендная (по крайней мере, пока), а рассчитана на устойчивое развитие, о чём чётко указано в Стратегии развития 2030. Одна только сумма накопившихся денежных средств на счетах компании в размере 300+ млрд рублей чего стоит, не первый будоража умы акционеров. #IRAO

Сила простых решений

- 16 марта 2021, 11:30

- |

Думаю, важная точка в эволюции что трейдера, что инвестора – когда начинаешь ценить простые решения. Любой алгошник кивнет, что чем меньше параметров в торговой системе – тем оно лучше. Если можно выкинуть пару параметров, и заплатить за это парой процентов доходности – кидай их подальше. Потому что робастность того стоит.

Чем меньше элементов в вашей конструкции, тем надежнее.

Помимо того, что это простая логика стоит денег, она еще экономит время и нервы.

Стереотип, на который индустрия подсаживает новичков: Супертрейдер Учитывает Все. Тренды на 5 таймфреймах, головы-плечи, чашки-с-ручкой, новостной фон, макро, микро, мнение 25 аналитиков и т.д.

Реально системщику, как правило, на все это наплевать (максимум, что он соизволит учесть из внешнего мира – не идти с плечами в ночь на голосовании по какому-нибудь эпохальному Брекзиту).

( Читать дальше )

Прогнозы и торговля это 2 разные вещи — почему?

- 15 марта 2021, 13:54

- |

Заголовок может прозвучать провокационно, но на самом деле об этом говорят все опытные трейдеры (что Сорос, что Илья Коровин, что Рэй Далио), я убеждаюсь в этом сам, и главное, это то, чего не понимают многие новички.

Рэй так и пишет: мы в Bridgewater не любим давать прогнозы и убеждаемся, что все, кто торгует по прогнозам, рано или поздно уходят с рынка 🔮

Прежде чем ваши глаза полезут на лоб, давайте разберем, почему так происходит:

Тезис. Каждый раз, делая прогноз, мы делаем некое логическое построение. С приличной долей вероятности любой профессионал, делающий прогноз, знает, что в нем или есть ошибки, или неполнота, или по крайней мере неточности > почему?

— Потому что рынок — это люди, а не только точные цифры. Экономика хочет подражать физике, но это СОВСЕМ НЕ ФИЗИКА.

— Потому что порой каждый из нас упускает фактор из вида или придает ему не тот вес (или фактор всплывает в процессе).

— Потому что мы субъективны, и на исход влияют не только фундаментальные факторы, но и восприятие других людей (вспомните про кино).

( Читать дальше )

Моя стратегия инвестирования. Что помогает получать прибыль выше рынка?

- 15 марта 2021, 10:23

- |

Меня часто спрашивают о моей стратегии инвестирования. Решил коротко описать основные тезисы в одном посте.

Вот 🔟 основных принципов инвестирования👇.

1️⃣ Долгосрок

Придерживаюсь долгосрочной стратегии. Горизонт инвестирования — более 20 лет. Поэтому в портфеле основную часть составляют рискованные, но потенциально более доходные инструменты. В основном это акции.

2️⃣ Активный выбор акций

Предпочитаю самостоятельно выбирать акции и моменты входа на рынок, чтобы получать результат лучше среднерыночного. Поэтому у меня нет индексных ETF и фондов.

В отличие от полностью пассивной стратегии, это позволяет получать результаты лучше среднерыночных. Хотя для большинства инвесторов это не подойдет, потому что нужно много времени уделять изучению рынка и компаний.

( Читать дальше )

Как со временем меняется человек, недавно попавший инвестором на биржу?

- 14 марта 2021, 14:36

- |

Два месяца назад он убеждал меня в том, что он инвестор, покупает акции только тех компаний, в которых видит перспективу. Похвастался тут на днях, что закрыл все-таки лонг по акциям Тинькофф в +$400. К нему пришла уверенность, что он теперь точно не потеряет, ведь главное не закрывать убыточную позицию и она обязательно отрастет.

Еще одно открытие, которое он совершил за эти 2 месяца заключается в том, что инвестировать скучно. Гораздо интереснее купить акцию подешевле, если она упала, а потом продать, если она выросла.

Трейдинг лучше инвестиций, потому что ты не знаешь ничего про компанию, надо искать много информации, тратить время, новости все равно на акции не влияют… А так, ты видишь график, — на нём все есть, цена объективна.

Я ему говорю: покупать дешевле и не фиксировать убыток работает только пока работает бычий рынок. А он мне: так когда будет медвежий рынок, я изменю стратегию и не буду больше покупать. Когда я говорю, что определять, когда закончился бычий рынок и начался медвежий никто не умеет и это одна из самых сложных задач, он успокомил меня, мол, все под контролем.

На примере своего друга я вижу, как временный профит и иллюзия опыта создают у юного пульсёныша самоуверенность. Ведь он всего за неделю сделал $1500👍

Человек уже активно спекулирует, при этом мою книгу Механизм трейдинга за 2,5 месяца прочел только до 7 главы (из 13). Во всяком случае, кое-что до него дошло:

Прочитав твою главу про комиссионные, я сразу же понял что плачу до хрена комиссионных, пошёл и поменял тарифный Тинькофф. Пока платил 0,3% со сделки за месяц отдал им $400.

Я посоветовал своему другу начинать читать мою книжку второй раз (потому что вижу, что он не усвоил того, что там написано, это пожалуй и сложно понять, пока не пройдешь через все грабли сам)...

А у меня в общем, вывод такой:

Пульсятам, которые зашли поинвестировать в прошлом году, сейчас станет скучно, они начнут активно колбасить в этом году, в результате чего доходы банков/биржи вырастут, ну а пульсята соответственно быстрее обнулят свои счета😁.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал