Избранное трейдера vladdidaddi

7 высокодивидендных, но надёжных компаний Европы

- 10 марта 2017, 15:35

- |

Дивиденды — деликатный аспект современного бизнеса. Для многих долгосрочных инвесторов они имеют большое значение: ведь это возможность получать пассивный доход без спекуляций. Но множество успешных компаний не платит дивидендов. И, напротив, некоторые компании с высокими дивидендами терпят крах из-за недостаточных вложений в развитие бизнеса. Инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. И именно в этом мы хотим помочь.

В сегодняшний обзор включены европейские компании с самыми высокими дивидендами, которые удовлетворяют следующим критериям.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 12 )

Любите дивиденды? Ловите «отсечку»

- 10 марта 2017, 11:40

- |

( Читать дальше )

Почему НЕ работают объемы? Где развод? Как читать ленту сделок и находить скрытые жирные заявки?

- 09 марта 2017, 15:41

- |

Базовую инфу по рынкам у себя в бложике текстом написал, а вот чтение ленты дело тонкое и описывать текстом его крайне затруднительно, посему решил, что проще видео на это тему выложить. Лучше увидеть и услышать, чем прочитать )

Видео из 2-х частей.

1-я описывает процесс формирования цены и причины/механизмы ее движения, что как бы вроде и все знают как происходит, а на практике часто оказывается что через одно место знают и не в состоянии применить.

Во второй половине на примере движения конкретной акции (там запись графика, ленты и стакана заявок) показано как влияет на движение заявка в 123000 акций, что происходит с графиком цены, что происходит с объемом и описаны выводы, например почему использование анализа прошедших на рынке объемов любыми методами (MarketProfile, MarketDelta, VolumeFootprint, Volfix, кластерных графиков и т.д. и т.п.) не дает абсолютно никакого преимущества, перед более простыми и более эффективными методами анализа денежных потоков. Ну и т.д. и т.п. ...

P.S. плюсайте на благо всех :)

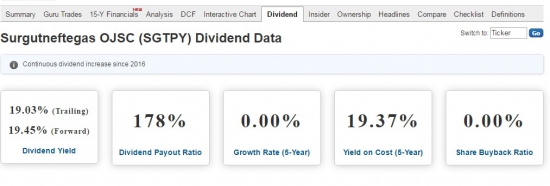

Вот как нужно работать в США

- 04 марта 2017, 00:04

- |

источник http://www.gurufocus.com/dividend/SGTPY

Динамика доллара к рублю и обеспеченности рублёвой массы валютными резервами ЦБ за 8 лет

- 03 марта 2017, 19:03

- |

Динамика официального и монетарных курсов доллара к рублю (относительно денежной базы и агрегата М2) и обеспеченности рублёвой массы валютными резервами ЦБ за период с 02.2009 по 02.2017.

Левая ось: курсы, рублей за 1 доллар. Правая ось: обеспеченность рубля валютными резервами, %.

Монетарные курсы я считаю так.

Из общих ЗВР я вычитаю резервы в распоряжении Минфина (т.е., ФНБ и Резервный фонд). Вычисляю 2 курса: отношение денежной базы ЦБ к этому остатку, и денежной массы М2 к этому остатку. На легенде графиков они обозначены как расчётные курс доллара по денежной базе и по денежной массе, соответственно.

Так, на текущий момент первый курс около 37 руб., второй — около

124 руб. Эти числа определяют тот текущий теоретический диапазон, за пределы которого курс доллара не может уйти в краткосроке ни при каких обстоятельствах, так как моментальное существенное изменение денежно-кредитной политики ЦБ и расходов правительства физически невозможно.

( Читать дальше )

Как МИНФИН будет занимать в ближайшие три года и как это повлияет на ОФЗ

- 28 февраля 2017, 15:04

- |

В начале февраля Минфин опубликовал «Основные направления государственной долговой политики 2017-2019 гг.». minfin.ru/ru/perfomance/public_debt/policy/

В нем долговая политика рассматривается с новой перспективы – при сохранении низкого темпа роста ВВП и рисков по исполнению федерального бюджета. В следующие три года ожидается рост ВВП на 0,6%-1,5% после падения в 2016 на 0,6%. Риски с исполнением федерального бюджета могут реализоваться при усилении геополитической напряженности, ослаблении национальной валюты, ускорении инфляции. Особое значение уделяется госзаймам – в основном на этот источник рассчитывает Минфин для финансирования дефицита бюджета. В 2016 дефицит составлял 2,97 трлн рублей (3,5% ВВП), по прогнозам в 2017 году составит 2,745 трлн рублей (3,16% ВВП).

В 2017-2019 правительство нарастит объем ежегодных заимствований на 60% по сравнению с 2016: с 500 млрд руб. в 2016 до 1 трлн рублей новых займов в 2017-2019 годах. При такой тактике Минфин полагает, что объем госдолга не превысит критического значения в 15% ВВП. На конец 2019 года доля госзаймов составит 91% от всех источников финансирования бюджетного дефицита (в 2016- 20%). Это связано с истощением накопленных резервов и невозможностью их использования.

( Читать дальше )

Аренда недвиги

- 20 февраля 2017, 18:06

- |

У родственников не большой «бизнес» сдают квартирки. Так вот на примере одной двушки в центре городка ~300 тыс. населения. Если еще пять лет назад предложений квартир на рынке было 1-10 в центре, то теперь перевалило за полсотни висящих обьявлений!

Дальше интереснее расклад, стоимость хаты 2-2.5 ляма. Аренда 15-16 тыр. = 180 тыр в год.

Проблемы:

Часто снимают всего на месяц, абсолютно все говорят, что надолго, но у 9 из 10 это надолго = месяц )))

К чужому относятся капец просто как.

Раз в год закупаем обои самые дешевые на 4-5 рублей + клей на 500р + плитка на потолки 4 тыр + клей 230*7=1.6 тыр. + новые розетки, выключатели света, краска на тумбочки в кладовке 1 тыр, сантехника на 3-5 тыр. И туда приезжаем и обдираем всю квартиру в ноль изнутри от старой плитки и обоев и все далем = неделя занимает.

За эту неделю машину просто негде поставить, все в цепочках и заборчики блиииииин! Меня бомбит, сегодня машину оставил за 300 метров от дома! Больше мест НЕТ, просто негде оставить вообще!

( Читать дальше )

Бэнкинг по-русски: Позиция АСВ по "Тетрадочным вкладам". Официально. Без комментариев...

- 20 февраля 2017, 16:53

- |

3-НДФЛ для трейдеров и активных инвесторов

- 17 февраля 2017, 12:18

- |

Если вы активно торгуете, то у вас много сделок. Если вы правильно торгуете, то получаете прибыль. А значит должны с этой прибыли уплатить налог. При работе через российского брокера вам ничего делать не нужно (будучи налоговым агентом он все заплатит за вас). Но при работе через иностранного брокера расклад иной.

( Читать дальше )

Что сегодня происходило в Доллар/рубль?

- 14 февраля 2017, 22:32

- |

Если бы мы вчера вечером или с утра посмотрели на опционную доску февраль SIH7, то увидели бы, что:

в страйке 58000 открытых позиций было 66860 контрактов,

в страйке 57500 открытых позиций было 34472 контракта,

в страйке 57000 открытых позиций было 59066 контракта.

Если рассмотреть структуру набора позиций в этих страйках, то можно сделать вывод, что:

— в 58000 и в 57500 страйке набор позиций был равномерен начиная с конца января. Это говорит о том, что и продавцы и покупатели опционов было много независимых друг от друга участников,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал