Избранное трейдера Робот Бендер

Темная сторона трейдинга ...

- 03 апреля 2019, 13:55

- |

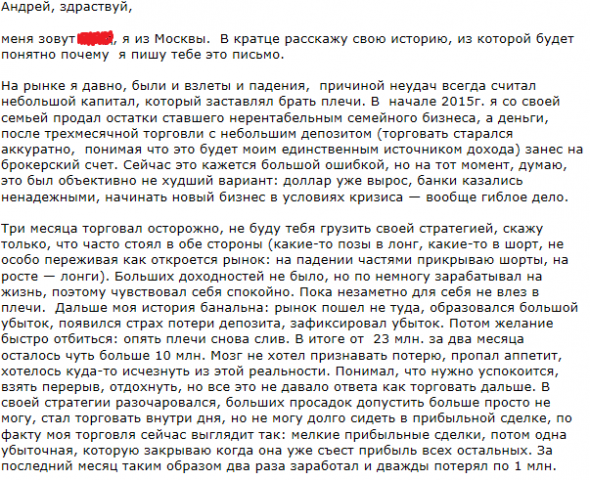

Люди торговали приличными суммами годами и в итоге остались ни с чем …

Возможно кто-то увидит похожую ситуацию у себя и это поможет …

История 1 :

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 6 )

Выкачиваем деньги с ИИС

- 02 апреля 2019, 01:48

- |

Наверняка у многих из вас открыт ИИС для получения налогового вычета. И также наверняка многие задаются вопросом, как снять деньги и не потерять налоговые льготы. Объясняю:

— Получаете статус КПУР для того чтобы оперировать с большим плечом

— Пишете заявление брокеру чтобы перевести выплату купонов на отдельный счет

— Изучаете даты выплаты купонов по облигациям, и выбираете бумагу с интересующей вас датой

— Покупаете облигации за 1 день до выплаты (этого должно быть достаточно, но на всякий случай проверьте режим торгов) с максимальным плечом

— Получаете купон на отдельный счет

— Продаете облигации.

Используете полученные деньги для пополнения того же ИИС или в других целях.

Итого ваши расходы составят: использование плеча от 1 до 3 дней; комиссия при покупке и продаже

Теперь в цифрах

Исходим из того что на ИИС нет позиций на начало операции.

КПУР присваивается от 600т, пусть это будет начальная сумма.

Покупать будем 26205 с купоном 37.9р, дата выплаты 14.04. Текущая цена составляет 100.05

( Читать дальше )

Посмотри уже пройденные вебинары!

- 27 марта 2019, 16:25

- |

Сегодня никаких интересных вебинаров на московской бирже не происходит:(

Но сегодня мы хотим предложить кучу прошедших вебинаров в записи!

Их просто масса!

Представляете? Масса полезного материала!

Есть и платные, и бесплатные!

Жми СЮДА и ознакамливайся)

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

Иллюзии. Богатый трейдер и бедный инвестор

- 27 марта 2019, 08:33

- |

Многие из нас видели красивые эквити успешных трейдеров. И представляли себе — «ну вот они смогли! И я смогу! Нужно только 10000 часов как и во всем остальном и успех сам тебя найдет!»

Потом могут идти годы, слитые депозиты, вера в то что, вот вот я уже близок! Нужно лишь ещё чуть чуть!

А имеем по сути 0 от первоначальных денег, которые проиграли инфляции. То есть сумарно за 10 лет получилось доходность (до 100% слитого) + инфляция, то есть примерно -220%. Даже если через 10 лет вы начнёте обыгрывать индекс, с учётом дисконтирования вам может понадобиться много времени чтобы выйти в условный ноль.

Мне нравится смотреть на акции толстых голубых фишек, не как на некие бумажки которые нужно покупать и продавать, а как на бизнес по франшизе в котором не нужно работать и вообщем-то ничем кроме того чтобы просто держать/владеть этими бумагами. В обмен на растущий или падающий (всяко бывает) бизнес.

( Читать дальше )

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

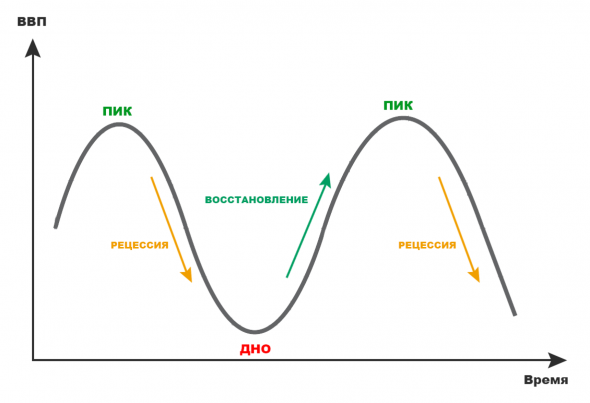

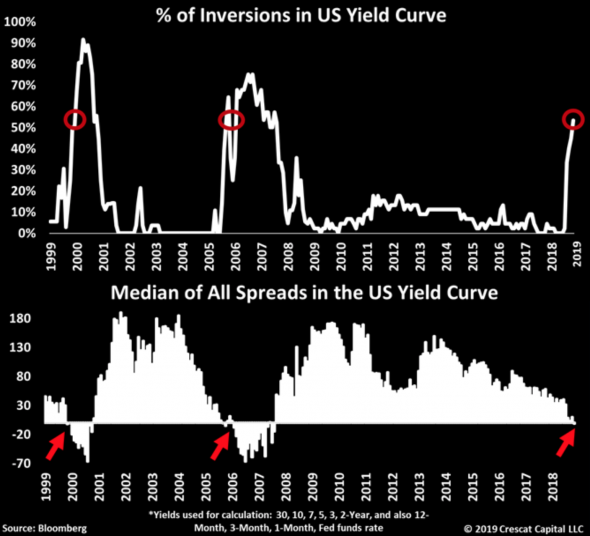

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

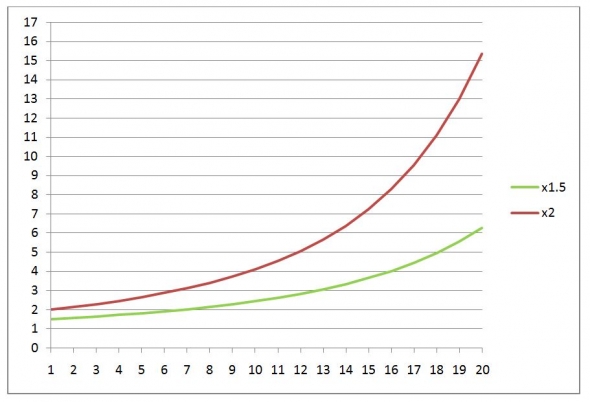

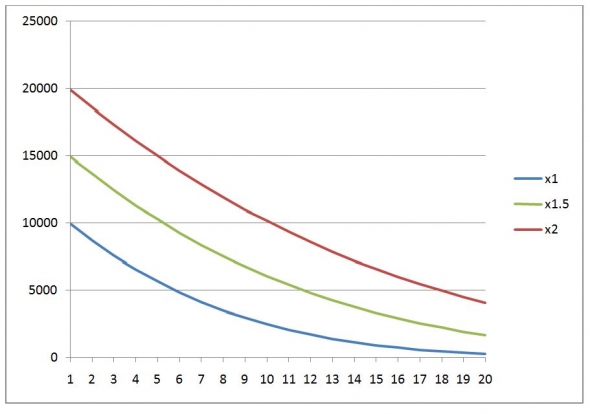

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Знакомство

- 23 марта 2019, 10:57

- |

Добрый день, Коллеги!

Раньше я ничего не писал на Смартлаб, потому что сам являюсь больше Инвестором нежели Трейдером.

Но в последнее время данный ресурс и его основатель Тимофей Мартынов сделали очень много полезных вещей для инвесторов.

Поэтому решил попробовать.

Вдруг кому-то станет интересно.

Сам я уже больше трех лет живу с фондового рынка.

Не сказать, что живу хорошо или плохо.

Просто веду тот образ жизни, что меня очень устраивает!

Самое главное, я смог в определенный момент сказать всем работодателям «до свидания» и ушел в свободное плавание.

Хотя, хочется сказать прощай, по пути инвесторские неисповедимы, поэтому не стану загадывать.

По крайней мере пока уверенно не перешагну Вторую точку Капитала!

Итак.

Очень коротко о себе.

Меня зовут Бабинцев Александр и вы легко меня найдете в социальных сетях.

Проще всего это сделать через любой поисковик, набрав запрос «Мой путь инвестора», либо «Ленивая Инвестиционная Блондинка».

( Читать дальше )

Отскок закончен

- 23 марта 2019, 10:05

- |

Всё, отскок закончен.

В этот раз рынок сделал вверх в 2 раза больше, чем обычно. Почти 22%!

Следующим в сценарии кризиса 2019+ станет второй пробой, который должен состояться в апреле-мае.

Это движение будет продолжать развивающуюся форму WW c понижающимися минимумами и максимумами.

Как в конце 30-х.

Купи и сиди на ближайшие годы в акциях не работает. No Buffett anymore.

Сетап для следующей волны падения сформирован:

1.Доходности краткосрочных облигаций превысили долгосрочные по бОльшей части дюраций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал