Избранное трейдера waldhaber

«Почему алготрейдер бросил свою работу ради веб-стартапов»: история разработчика из США.

- 01 сентября 2018, 10:24

- |

Что дает алгоритмическая торговля (кроме денег)?

Джейсон активно занимался разработкой торговых роботов и алгоритмическим трейдингом около шести лет — примерно с 1999 по 2004. В 2008 году, по его собственным словам, он не сумел заработать гигантского состояния и добиться значительных успехов на этом поприще.

Тем не менее предприниматель и разработчик говорит, что за время занятий трейдингом смог узнать больше о самом себе, работе на рынке и многому научился — например, написанию надежного кода в ситуации, когда ошибки очень дорого стоят.

Для тех, кто как и он в свое время, хочет попробовать себя в работе на бирже, экс-трейдер рассказал, чего им стоит ожидать.

Придётся потратить много денег, времени и сил.

Автоматизированный трейдинг требует большого количества ресурсов — сюда относятся и деньги, которые нужно внести на счет, инвестиции в софт и железо, время на разработку, тестирование стратегий, а также написание и отладку кода торговой системы. По мнению Робертса, разработка веб- и мобильных приложений — куда менее ресурсозатратное занятие.

Робертс отмечает и возможные сложности, которые могут возникнуть, если незнакомый с финансовым рынком разработчик решит объединиться в команду с опытным трейдером, помогая тому программировать торговые стратегии. В его случае этот подход не сработал — создаваемые таким образом торговые стратегии не работали, даже несмотря на то, что партнер Робертса был действительно успешным инвестором.

Как правило, ситуация складывалась таким образом, что Робертсу приходилось тратить много времени (до года и больше) на разработку современной торговой платформы, а ожидаемой прибыли она впоследствии не приносила. И к этому нужно быть готовым, поскольку в трейдинге никто не дает гарантий.

С точки зрения Робертса, гораздо проще создать что-то, за что кто-нибудь готов заплатить сразу, а не пытаться запрограммировать продукт, который возможно принесет прибыль в будущем. Победить на рынке можно, просто это удается не всем, считает Робертс.

Наработки из сферы онлайн-трейдинга трудно применить где-то еще.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

Мои итоги августа: худший месяц с 2015-го

- 01 сентября 2018, 10:17

- |

Вот и закончился неудачный для меня август, ставший моим худшим месяцем не только в этом году, но и, как видно из таблицы приведенной здесь, самым худшим с декабря 2011-го. Правда, если учесть увеличенные в ноябре 2017 риски, то сентябрь 2015-го был бы хуже, но…«хрен редьки не слаще». Можно конечно сетовать на то, что если б не ошибка робота 24 августа, то убыток по Si составил бы не 9,9%, а 7%, но по портфелю это уменьшило бы убыток только на 0,5% и с точки зрения сроков ничего бы не изменило. Единственная «отрада», что, несмотря на убытки, максимум годовой просадки не превзойден, хотя больше половины прибыли июня-июля слито.

Причина? Ну она банальна. Почти все эмитенты, входящие с мой портфель (РИ, Си, Газпром и Норникель), значительную часть месяца «пилило», а «фильтр пилы», как обычно, «включился» с задержкой, только на последней неделе августа. Даже Си трендово рос только три дня (хотя и очень сильно для последних лет, если не считать апреля), а остальную часть месяца на дневках «пилился» и достаточно сильно. Исключениями стали сильный падающий тренд в Сбербанке и рост Газпрома в последнюю неделю августа. Ну так у меня шорты в акциях в три раза меньше лонгов и потому результат на динамике, подобной Сбербанку, слабо положителен: хорошую прибыль в шортах «компенсируют» небольшие убытки в лонгах. Больше удалось заработать в Газпроме, так как в нем был включен «фильтр плечей», а «фильтр пилы» включился уже после набора лонга с плечом (все «фильтры» работают у меня только на новые входы).

( Читать дальше )

Утро

- 01 сентября 2018, 06:58

- |

Эпиктет

Задачи для трейдера

- 01 сентября 2018, 00:50

- |

smart-lab.ru/blog/487120.php

Задачи посложнее:

1. “Уолл-Стрит” сообщает, что, если брать статистику за 20, 50 и 100 лет, сентябрь дает худшие показатели. Нужно ли продавать в конце августа?

2. Трейдер загрузил данные из “Блумберга”, проанализировал P/E. После чего продал компании из верхней четверти и купил из нижней четверти. В чем ошибка?

3. Существует 98,5% корреляция между ростом доходов хай-тек компаний и увеличением количества докторов наук в технических областях. Министерство образования сообщает, что количество докторов наук будет увеличиваться. Нужно ли покупать акции хай-тек компаний?

4. Две больнницы. В одной рождается 52% мальчиков, в другой – 60%. Какая из них больше?

5. Собака загнала трейдера в озеро. Но она боится воды. Как нужно плыть, чтобы не укусили?

6. Вася работает в брокерской компании. Коля тоже работает в брокерской компании, читает книги по фондовому рынку и смотрит РБК. Кто из них, вероятнее всего, является трейдером?

Депресняковый перформанс

- 31 августа 2018, 23:59

- |

Понял, почему не зарабатываю в трейдинге. Причина сидит глубоко в голове. Я не счастлив. Это, видимо, из далекого детства, отдаленной юности. Как-то вышло, что пришлось рано повзрослеть. Пока друзья одуванчики собирали, я уже не только в армии отслужить успел, но и в трех местах хлеб добывал. К двадцати пяти уже был обеспечен всеми атрибутами современной корзины потребностей. И тут наступила скука. Тоска. Люди разделились на тех, кому что-то надо от меня и тех, от кого что-то нужно мне. Встречи, дела, попойки, деловые разговоры… Все было важно, но только в рамках игры. Глобально — перманентный галдеж пустых людей с дутым напускным видом собственного достоинства.

Оставаться самим собой? А кто этот «Я»? С очередной мадам в люльке? Или в деловом костюме в офисе? Или с клубе? Или в Третьяковке? Или за чтением Пелевина, Бродского, Достоевского? Или расширяющий мозг за попытками объять понятие «псевдоевклидово пространство Минковского»?

Да нет, я — это тот человек, который сформирован из упущенной настоящей любви, ошибок юности, глупых поступков, хаотично и незаметно слепивших жизненный опыт.

( Читать дальше )

Опционщики, научите линейщика-системщика!

- 31 августа 2018, 23:09

- |

Опционщики, поделитесь опытом, научите уму-разуму!

Задача:

Есть линейная система для ненаших рынков. Может фьючерсы, акции, ETF. Сигналит редко, но на столько метко, что на дистанции получается 75-85% прибыльных трейдов. Конечно, контр-тренд, что означает, что стоп достаточно большой(3-5%). Время в позиции несколько дней. От 2х до 10. Средняя ближе к 4м дням. А значит, переносы через ночь, а часто и через выходные. Тейка в процентах нет — ловим отскок, ждем его, при наступлении «признаков» отскока закрываемся. Может через день, может через семь :) Все кроме стопа — лимитки.

Фактически, Система входит на высокой волатильности, и выходит с ее падением(в случае стопа или уж очень бурного отскока может и вырасти конечно).

Для упрощения задачи можно сказать, что система выдает сигналы только купить на закрытии дня, и потом закрыть позицию по закрытию дня. Ну и стоп ясен уже при входе в позицию.

Вопросы:

( Читать дальше )

Личные наблюдения

- 31 августа 2018, 16:57

- |

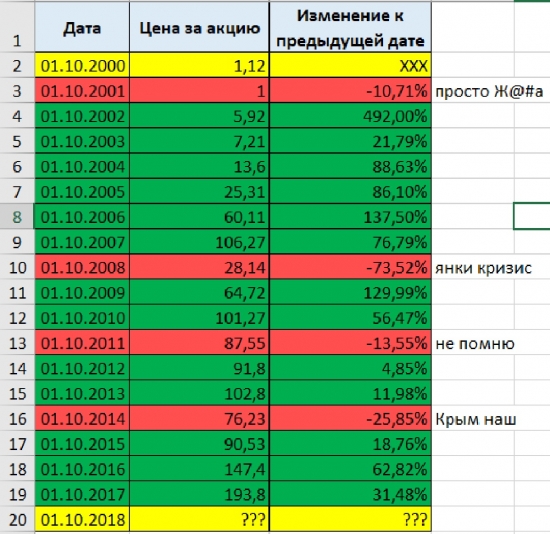

Желтым отметил даты начала и конца (мира);

Красным — отрицательное изменение цены к предыдущей дате;

Зеленым — положительное изменение к предыдущей дате.

По результату:

- падения случались от крупных внешнеполитических факторов, а так — только рост (честно, не помню, что было на рубеже 2010-2011 гг., но видимо тоже что-то серьезное);

- Средний показатель роста от года к году составил 64,44%;

- Средняя доходность прибыльных периодов — 93,78%

- Средний убыток по отрицательным периодам — -30,91%

Настоящие цели. И в трейдинге.

- 31 августа 2018, 13:28

- |

в целях перепрограммирования

собственных нейронов автора

Многострадальная тема пенсии показалась мне с другой стороны. Ведь в сущности, главное в пенсии — это дожить до неё и пожить на ней подольше, оставаясь физически и умственно активным.

Значит, нужно ещё лет 15+ прибавлять к возрасту пенсии, и там, 65+15= в 80 лет, «планировать» свою смерть. Планировать, в том смысле, чтобы сил хватило дойти до этого рубежа. Большой марафон.

Если вам, как и мне, около 40, мб чуть больше, то значит, такой план даёт впереди ещё примерно столько же. Это много, ведь к 40 уже кажется, что прожил целую жизнь, Лермонтов, Пушкин, Моцарт и многие другие вообще до этого рубежа не дошли.

В принципе — учить чему-то 40 летних, «только портить». Поэтому весь этот пост, можете считать, я пишу для себя. Записанные мысли тоже в своём роде формируют цепи в мозгу, как принятый выбор.

Чтобы долго оставаться активным, нужно поддерживать активным тело и мозг. Чтобы улучшать свою жизнь, нужно в ней постоянно что-то делать. Тут есть два варианта: делать совершенно что-то новое, или улучшать то, что уже происходит.

( Читать дальше )

авторские лайфхаки от маленького трейдера

- 31 августа 2018, 11:38

- |

1. Скорочтение это туфта для ботанов, а вот скоросмотрение видосов это тема. Для этого не нужно как-то особо тренироваться, просто надо постепенно смотреть ютуб в чуть ускоренном режиме и повышать скорость. Сейчас двойную скорость воспринимаю комфортно например.

( Читать дальше )

Рыночная неэффективность в торговой системе. Для тех, кто давно хочет денег... Часть 3.а

- 31 августа 2018, 11:31

- |

… биржевые спекуляции давно уже потеряли связь с реальной экономикой и превратились в сетевую компьютерную игру для взрослых, задачей в которой является угадать, где окажется движущаяся на мониторе точка, оставляющая за собой след в двумерном пространстве «Цена-Время».

Эта мысль, которую я изложил во второй части статьи, показалась мне одной из самых важных (хоть и простых), чтобы сделать ее отправной точкой для заключительной части статьи.

Я повторю еще одну мысль из второй части, чтобы продолжить рассуждения о поиске неэффективности, как необходимой составной части ТС:

«…необходимо принять решение о своей позиции на основе информации, которая не доступна большинству, при том, что большинство имеет к ней доступ».

Так же напомню, что информация, о которой шла ранее речь в ракурсе неэффективности рынка, это сама цена.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал