Избранное трейдера Гусев Михаил(debtUM)

EURUSD сегодня +1,4% - максимальный рост с июня 2016

- 27 июня 2017, 23:38

- |

EURUSD выходит из диапазона и достигает новых максимумов за 10 месяцев.

В чем причина такого роста евро и падения доллара? Да не было причин на самом деле. Но поводом стало выступление главы ЕЦБ Марио Драги в Португалии. Кому-то там показалось, что его выступление было «менее голубиным». Вот одна из его цитат:

We are still in a situation of continuing slack, and where a long period of subpar inflation translates into a slower return of inflation to our objective. Inflation dynamics are not yet durable and self-sustaining. So our monetary policy needs to be persistent.

A lot depends on whether a decline in inflation is indeed temporary, but the biggest risk to taking a positive view of the economy is Italy. Once the ECB stops buying assets, Italy will be on its own and the consequence of that is simply unknown

Вторая новость: Республиканцы отложили голосование по законопроекту о здравоохранении. На этом сегодня вальнулся американский рынок.

Во вторник также выступала Джанет Йеллен в Лондоне и сказала что повышение ставки ФРС будет постепенным, чтобы не дестабилизировать рынки. Управляющий ФРС Филадельфии Патрик Харкер также выступал в Лондоне и сказал, что ждет 1 повышения ставки ФРС до конца года.

- комментировать

- ★1

- Комментарии ( 13 )

Почему у нас не доверяют FinEx?

- 27 июня 2017, 00:11

- |

Сам держу FXUS и FXMM как часть портфеля. Другим не рекомендую 100% средств вкладывать в Файнекс, но не потому, что они плохие, а потому, что все средства держать в одном месте как-то не айс в принципе. Несмотря на то, что разные ETF — это физически разные фонды.

Подобную паранойю я считаю адекватной, ибо риск есть везде, от него не избавиться полностью никак. Но почему некоторые люди и на СЛ, и за его пределами категорически не доверяют Файнексу? Что в нём такого, что отталкивает больше, чем форекс? :)

Аргументы ЗА:

1) В России их УК лицензирована и существует уже лет пять. Прошла через какой-то неадекватный отзыв лицензии, которую сразу же вернули чуть ли не в течение недели. Причём наш Файнекс — просто УК для России, при её аннигиляции сами фонды никуда не исчезают.

2) Основной регулятор для них — Банк Англии, ETF разрешено продавать на всех европейских площадках и для неквалифицированных инвесторов.

3) Аудитор — PwC, бумаги хранятся в одном из крупнейших депозитарией мира — Банке Нью-Йорка.

4) Наш регулятор разрешает покупать эти ETF пенсионным фондам.

5) В 2016-м наш RAEX присвоил им рейтинг А++ («Исключительно высокий (наивысший) уровень кредитоспособности»). А через год отозвал из-за «неприменимости методологии» :) Типа основные активы за рубежом, а Раэкс оценивает только на 100% российские конторы.

6) Маркет-мейкерами в России выступают Открытие и Финам, когда лицензию отозвали, они из стакана не ушли, хотя кажется кто-то всё же в панике бахал по рынку большим объёмом и дал подзаработать спекулянтам :)

( Читать дальше )

Лучшие высокодивидендные компании мира

- 26 июня 2017, 12:23

- |

Начинаем неделю с подборки надёжных компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются.

Для долгосрочных инвесторов дивиденды — это возможность получать пассивный доход без спекуляций. Но инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. Именно в поиске таких компаний мы стараемся помочь.

Обычно мы публикуем обзоры по странам и регионам — США, Россия, Европа, Азия. Но на этот раз мы сделали сводный рейтинг лучших компаний из всех стран, предъявив к ним особенно жёсткие условия отбора. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

— Компания стабильно выплачивает дивиденды, как минимум, 10 лет. Это более жёсткое условие, чем в региональных рейтингах, где было достаточно 7 лет. Различие между 7 и 10 годами существенно: 9 лет назад был кризис 2008 года, и если компания во время него не отменяла дивиденды — значит, она особенно надёжна.

— Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%.

— Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах. Это дополнительное требование, которое мы не использовали в региональных рейтингах.

— Компания имеет капитализацию не ниже 150 миллионов долларов.

— Если за недавний год котировки компании упали, то не сильнее, чем на 60%.

Как результат, мы получили подборку действительно интересных компаний с высокой инвестиционной привлекательностью. Все они имеют не только очень высокие дивиденды (10-11%), но и дёшевы по коэффициенту оценённости P/E (3-8), так что им вряд ли грозит существенное падение котировок.

( Читать дальше )

Налоговая разъясняет...

- 23 июня 2017, 13:20

- |

Ситуация неоднозначная, налоговая направила запрос о разъяснении законодательства.

Я тоже отправлю запрос в Минфин.

Надо ли сейчас собирать свою ферму для майнинга криптовалют?

- 23 июня 2017, 12:17

- |

Карты подорожали в 1.5 раза.

Но окупаемость фермы по-прежнему хорошая — 3-6 месяцев.

Если в компе уже есть мощная игровая карта — то имеет смысл майнить на ней, по крайней мере такой мини-майнинг отобъёт затраты на ее покупку.

Если собирать ферму — то тут возможны варианты от 10тр (из старья) и до 1.5млнр (мини-бизнес).

( Читать дальше )

Не в поддержку Дениса Громова

- 23 июня 2017, 11:08

- |

Классовая солидарность требует стать на сторону Дениса, но эта история из серии «мой брокер такая сволочь, дал мне кредитное плечо 1:200, чтобы я быстрее слился» и тому подобных.

Из публикаций предельно четко и без разночтений видно, что в сливе виноват не брокер, а тот субъект, который кнопки на терминале нажимает, и который выбирает сам запредельные объемы для торговли. Я вообще не понимаю, на что человек надеялся, подавая иск в суд.

Правда некоторый резон в замечании про вину брокера есть. Возможность принимать большие риски быстрее выявит тех, кто некомпетентен, не может сам управлять своими действиями и не соображает, что он делает. Таким субъектам действительно нужны внешние рамки, чтобы держать риски торговли в разумных пределах и дольше оставаться в рынке. Но это уже из другой области, и конечный результат все равно будет неизбежен и однозначен. Потому что слить любой депозит можно при любых ограничениях брокера, кроме расторжения договора и возврата денег. Возможность принимать высокие риски просто ускорит процесс слива. Но это не вина брокера. Закон он не нарушил.

Еще один предвестник надвигающихся больших потрясений

- 22 июня 2017, 23:13

- |

Одна из важнейших задач современных финансовых регуляторов — поддержка уверенности потребителей, так как это поддерживает потребительские расходы, которые являются основным локомотивом роста в развитых экономиках. Однако, начиная с 2014 года корреляция между этими двумя показателями оказалась нарушенной.

Как отмечает ОЭСР:

В ряде стран, восстановление индекса потребительского доверия оказалось более значительным, чем индикаторов, оценивающих реальную активность бизнеса. Это порождает вопросы о достоверности этого показателя для оценки будущей экономической активности. В то время как индикатор уверенности бизнеса сохраняет свою прогностическую ценность при оценке будущей динамики глобального промышленного производства, индекс потребительского доверия показывает значительную раскорреляцию с ростом глобальных розничных расходов. Необходимо с осторожностью трактовать изменения этого индикатора при оценке будущей реальной динамики розничных расходов и доходов. Этот разрыв сохранился и в 2017 году, особенно в странах с развитой экономикой, в которых значительный рост потребительской уверенности не соответствовал умеренной динамике розничных продаж.

( Читать дальше )

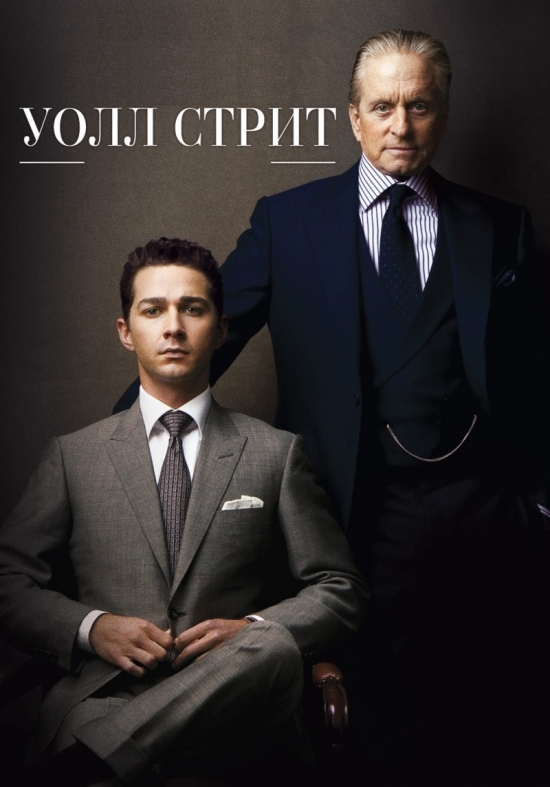

Друзья, сделал качественную подборку фильмов на Биржевую тематику)

- 21 июня 2017, 18:07

- |

Список фильмов находится по этой ссылке: https://vk.cc/6NdGLI Приятного просмотра! =)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал