SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера xTestero

Обратный календарный спред

- 09 января 2013, 20:39

- |

Открыл календарный спред. Особых идей по рынку нет, а вкеше уже сижу с декабырьской экспирации, даже раньше.

Не долго думая, так как долго, после всех этих празников, не получается соорудил конструкцию. Она без особых приимуществ, и на убывающей луне, так что особо профита не жду. Так, скажем, мозги разминаю, шоб софсем не отрафировались.

Я совершенно не жду полетов вверх или вниз на 5к -15к пп. Отнюдь, хотя было бы совсем не плохо :)

Что побудило открыть спред, который имеет отрицательную тету, и отрицательную вегу? И это при том что викс РТС на исторических минимумах? Да, я тоже долго думал. Ведь профит будет какраз при резком движе базы, или падении волатильность (а ей уже падать то особо некуда).

А позволило мне аткрыть такой авантюрный спред, так это спред по воле, который видно на следующем скрине.

( Читать дальше )

Не долго думая, так как долго, после всех этих празников, не получается соорудил конструкцию. Она без особых приимуществ, и на убывающей луне, так что особо профита не жду. Так, скажем, мозги разминаю, шоб софсем не отрафировались.

Я совершенно не жду полетов вверх или вниз на 5к -15к пп. Отнюдь, хотя было бы совсем не плохо :)

Что побудило открыть спред, который имеет отрицательную тету, и отрицательную вегу? И это при том что викс РТС на исторических минимумах? Да, я тоже долго думал. Ведь профит будет какраз при резком движе базы, или падении волатильность (а ей уже падать то особо некуда).

А позволило мне аткрыть такой авантюрный спред, так это спред по воле, который видно на следующем скрине.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 42 )

Роботы: алгоритмы целочисленных и распределённых вычислений.

- 26 декабря 2012, 14:11

- |

При создании робота, как и любой задаче по программированию,

есть стадия формирования решения в виде логической блок-схемы,

и есть стадия технического воплощения элементов.

Качество робота, кроме чёткости исполнения алгоритма,

в значительной степени определяется скоростью расчёта

актуальных рынку команд.

Для начала сделаем общую оценку. Самая хлопотная,

ресурсоёмкая и «бесполезная» часть робота — взаимодействие

с «хомосапиенсом»: графики, формы, таблицы и прочие

штуки никакой полезности собственно алгоритму не дают,

поэтому по-возможности хорошо бы от них избавиться.

Далее, компьютер в своей основе — это инструмент обработки

целых чисел 0 и 1. Все прочие он с определённой точностью

и скоростью выражает при помощи этих двух. Поэтому данные,

которые будет обрабатывать алгоритм, следует изначально

выразить в формат, удобный компьютеру.

( Читать дальше )

есть стадия формирования решения в виде логической блок-схемы,

и есть стадия технического воплощения элементов.

Качество робота, кроме чёткости исполнения алгоритма,

в значительной степени определяется скоростью расчёта

актуальных рынку команд.

Для начала сделаем общую оценку. Самая хлопотная,

ресурсоёмкая и «бесполезная» часть робота — взаимодействие

с «хомосапиенсом»: графики, формы, таблицы и прочие

штуки никакой полезности собственно алгоритму не дают,

поэтому по-возможности хорошо бы от них избавиться.

Далее, компьютер в своей основе — это инструмент обработки

целых чисел 0 и 1. Все прочие он с определённой точностью

и скоростью выражает при помощи этих двух. Поэтому данные,

которые будет обрабатывать алгоритм, следует изначально

выразить в формат, удобный компьютеру.

( Читать дальше )

ОПЦИОНЫ. Хотите увеличить счёт в 10 раз за 10 дней? Да запросто!))

- 25 декабря 2012, 15:29

- |

Пока ботаны-математики продолжают мучить опционы применением своих безумных никчемных математических моделей, расскажу о зависимости, которая не является секретом ни для одного нормального опционщика))

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Bid/Ask fishing спредов в Interactive Brokers, графики.

- 21 декабря 2012, 11:45

- |

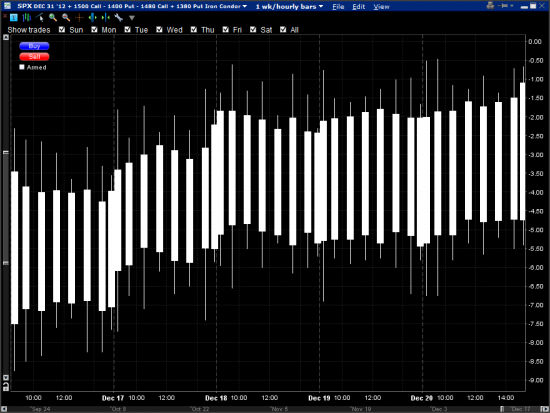

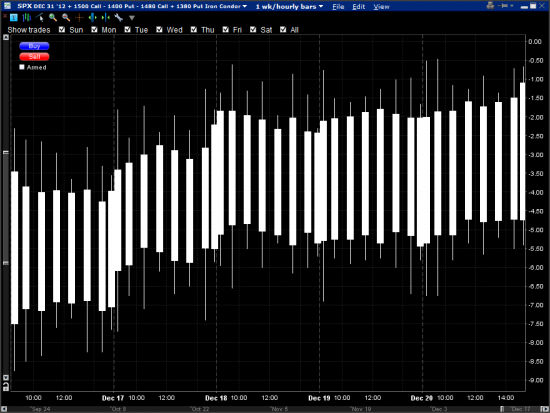

Помню, как мучался в слепую со спредами в TOS, пытаясь найти цену между bid/ask. Сейчас в TOS что то появилось на эту тему, ещё не разбирался.

В Interactive Brokers оказывается можно посмотреть график спреда и осознанно выставить цену заявки.

В option trader можно получить котировки спреда, и в контекстном меню выбрать new chart. Получим график спреда.

В Interactive Brokers оказывается можно посмотреть график спреда и осознанно выставить цену заявки.

В option trader можно получить котировки спреда, и в контекстном меню выбрать new chart. Получим график спреда.

Апгрейд торговой системы

- 17 декабря 2012, 19:16

- |

В предыдущем посте, в котором я представил одну из своих систем, коллеги указали мне на большую просадку во время кризиса и на сделки с большим процентом в убыток.

Вот пример такой сделки:

Хорошо видно, что система во время кризиса попадала на нештатные закрытия биржи и тому подобные казусы. Уйти от этой проблемы я решил вводом определенного фильтра на волатильность.

В итоге получилась, такая усовершенствованная системка:

( Читать дальше )

Вот пример такой сделки:

Хорошо видно, что система во время кризиса попадала на нештатные закрытия биржи и тому подобные казусы. Уйти от этой проблемы я решил вводом определенного фильтра на волатильность.

В итоге получилась, такая усовершенствованная системка:

( Читать дальше )

Итоги декабрьских продаж волатильности: Бодрячком, бодрячком, вот и ЛОСЬ пришёл с сачком…

- 17 декабря 2012, 16:11

- |

…Я ему сказал – превед!, он ответил – лохопед!)

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

( Читать дальше )

Да, это удивительно, но заработать ничего не удалось)) И даже по части открытых позиций схватил лося, жирного такого и лохматого. Все трейды по созданию позиции на экспирацию, а также мотивация указаны тут и в каментах… не буду повторяться, вкратце были залиты 140е (50 штук), 145е (30 штук) и 150е (20 штук) стрэддлы… отмечу только, что вмешались два непредвиденных фактора, не позволивших активно поработать с позицией в последние 7 рабочих дней контракта:

1) повышение ГО, из-за чего активное увеличение позиции стало проблематичным;

2) в начале прошлой недели метеопрогноз «порадовал» меня, заядлого лыжника, прогнозом на резкое похолодание к концу недели, и я не смог отказаться от соблазна использовать пока ещё приемлемую забортную температуру… свалил в общем на лыжную базу (ну её, эту биржу!)), оставив брокеру стандартные указания по риск-менеджмету (закрывать в случае неблагоприятного движения опасную «ногу» стрэддла фьючерсом, когда цена пересекает величину (стоимость) продажи стрэддла плюс 50%).

( Читать дальше )

ГРААЛЬ "Тайминг" для всех

- 15 декабря 2012, 15:08

- |

Тайминг это когда у каждого инструмента есть свой таймфрейм где работает определенная система с небольшими допущениями и изменениями которые подстроены под характер движения инструмента, у каждого инструмента есть свой таймфрем где он начинает отдавать деньги в твой карман просто надо найти те универсальные правила для входа и выхода из позиции которые основаны на самой рыночной сути которая никогда не меняется кроме тех небольших изменений которые нужны под «конктретый характер инструмента» который соответствует текущему рыночному состоянию. И когда вы найдете эти правила торговли то вы будете стабильно зарабатывать до конца жизни на бирже.

В этой стратегии не надо поводырей смотреть, обьемов стакана и ленты принтов, просто достаточно графика инструмента и все, минимум условий для входа и выхода в позицию. Этот метод работает на любом таймфрейме но на каждом инструменте свой таймфрейм когда рынок начинает отдавать вам деньги хотите скальпить интрадеить пожалуйста 1-5 минутные интервалы хотите более долгую торговлю берите 15мин.-1 часовые интервалы закачивайте в рынок серьезные обьемы берите большую прибыль. Запомните у каждого инструмента есть свой «тайминг неэффективности» когда вы бьете в этот тайминг вы забираете деньги с рынка а не рынок вас «обувает».

В этой стратегии не надо поводырей смотреть, обьемов стакана и ленты принтов, просто достаточно графика инструмента и все, минимум условий для входа и выхода в позицию. Этот метод работает на любом таймфрейме но на каждом инструменте свой таймфрейм когда рынок начинает отдавать вам деньги хотите скальпить интрадеить пожалуйста 1-5 минутные интервалы хотите более долгую торговлю берите 15мин.-1 часовые интервалы закачивайте в рынок серьезные обьемы берите большую прибыль. Запомните у каждого инструмента есть свой «тайминг неэффективности» когда вы бьете в этот тайминг вы забираете деньги с рынка а не рынок вас «обувает».

Хеджирование проданного стренгла дальним опционом.

- 15 декабря 2012, 13:59

- |

Как то вот вчера созрела идейка, давайте ее обсудим на вшивость). Решил попробовать такую конструкцию: Продам в понедельник ближний 30ти дневный стренгл на индекс.

Ну так вот, когда цена БА приедет к уровню 155 или 145 планирую захеджировать дальним Колл/пут опционом на соответствующих страйках. Что получаем: ближние проданные опционы должны сгореть, и как только сие совершится продам дальний. В итоге надеюсь получить прибыль от разности опционного распада. Дальний упадет в цене незначительно и будет стоить где то на 1200 руб дешевле. Это конечно в идеале, так при серьезном росте/падении придется фиксить позу совсем подругому и получить небольшую минусяру, однако мне видится такая календарная конструкция лучше чем тот же классический кондор например.

Ну так вот, когда цена БА приедет к уровню 155 или 145 планирую захеджировать дальним Колл/пут опционом на соответствующих страйках. Что получаем: ближние проданные опционы должны сгореть, и как только сие совершится продам дальний. В итоге надеюсь получить прибыль от разности опционного распада. Дальний упадет в цене незначительно и будет стоить где то на 1200 руб дешевле. Это конечно в идеале, так при серьезном росте/падении придется фиксить позу совсем подругому и получить небольшую минусяру, однако мне видится такая календарная конструкция лучше чем тот же классический кондор например.

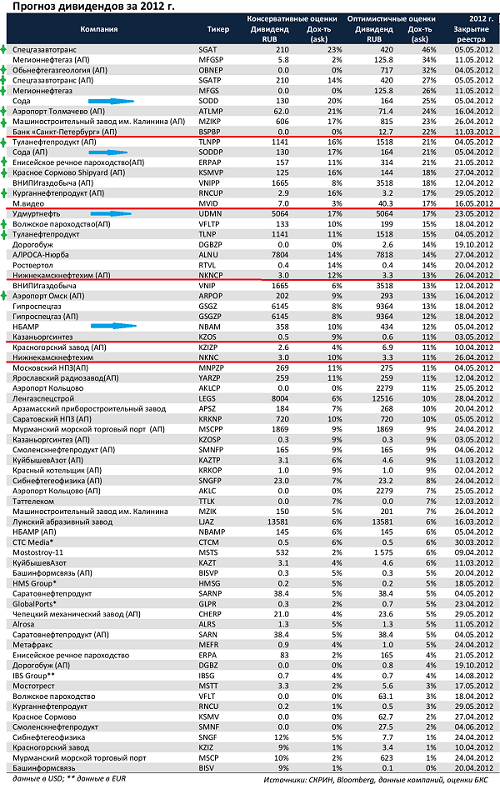

Мощное исследование по ожидаемой дивидендной доходности российских эмитентов в 2013 году

- 14 декабря 2012, 17:25

- |

IPO МегаФона: интересные моменты.

- 09 декабря 2012, 18:31

- |

В начале декабря 2012 года прошло знаменательное событие для финансового мира России – IPO МегаФона! Компания входит в «тройку» самых крупных мобильных операторов России. Есть интересные моменты по данной компании, которые нашими аналитиками не освещаются совсем либо скользко обтекаются.

Увидев цены размещения акций, я удивился, как такое может быть? Компанию со стабильным денежным потоком продают по Р/Е = 7,52 (Е — средняя чистая прибыль за 3 года), а между тем, я извиняюсь, всякий «инновационный хлам» (смотри тут investcafe.ru/blogs/option-systems/posts/23756) может продаваться и за 30 и за 50 Р/Е, а то и вообще компания может прибыли не иметь. Как так?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал