Избранное трейдера Михаил Широбоков

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

- 29 июля 2019, 12:09

- |

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

К чему я? А к тому, что люди, которые сегодня выкладывают внушительные суммы за квартиры, мягко говоря, переплачивают. Их, вероятно, успокаивает то, что другие платят не меньше, а стоимость актива за счет искусственной накачки спроса стабильна. Они принимают текущие цены как неизбежное зло и покорно несут денежки застройщикам или другим продавцам вторички.

И вроде всех все устраивает, но есть одно «но».

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 340 )

мысли, мысли

- 29 июля 2019, 05:55

- |

Люди у нас хмурые, все делают серьезные, озабоченные лица. Но как только сказал «Здравствуйте», «Доброе утро» сразу преображаются. Особенно люди занимающиеся спортом. Всем нам необходимо хорошее настроение, так почему бы не начать день с простого приветствия!

Мне интересно почему у нас люди не могут смотреть в глаза. Глаза ведь зеркало души, так почему же люди в основном так пытаются не показывать это зеркало? Я живу в маленьком городе, может это у нас, Москва и другие мегаполисы наверно меняют людей очень сильно и все становятся прямо-сквозь-смотрящими.

Прошлая неделя выдалась хорошей, круто торгонул Газпром. Все-таки дисциплина — самое верное решение. Нужно стать как машина. А для этого нужно победить свое утро. Слушал Мел Роббинс, где она говорит про правила 5 секунд, про рептильный мозг. Оказывается нужно с утра как только встал разогнать свой рептильный мозг. Он понимает только движения, ритуалы и т д. Бег и занятие спортом — ритуал? Конечно. Если победить свое утро, заставить тело делать вещи которые не любишь, потом весь день проходит как по маслу. Легче концентрироваться, заниматься планированием и вообще дисциплинировать себя. Заметил также, что если чередуешь виды занятий утром (бег/спортзал/бассейн), то разнообразие помогает открываться восприятию этого мира. И тестостерон так и зашкаливает! Делаю уже второй месяц и вижу хорошие результаты. Никогда не любил статистику, но даже для себя стал вести всего и вся. Вся стена расклеена разными показателями.

( Читать дальше )

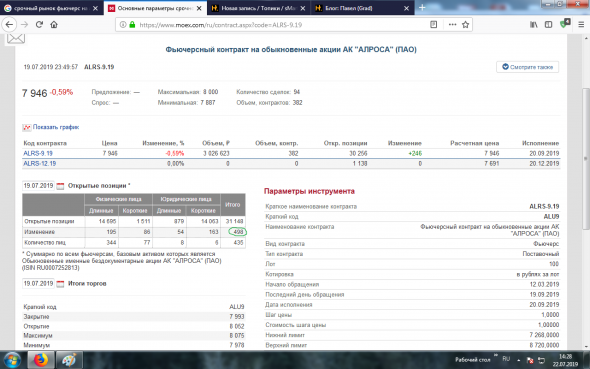

Честно о трейдинге или СОТ (ОИ) на Алросу - потенциальный кратковременный разворот.

- 22 июля 2019, 10:32

- |

Я всегда вас рад видеть)))

Как и обещал в прошлом посте, пишу про "Бонус"!

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

19.07.2019г. (пятница).

Фьючерсный контракт на обыкновенные акции АК «АЛРОСА» (ПАО)

Развороты на рынке происходят при экстремальных значениях от 90% и выше.

В данное время СОТ составляет 93,75% коротких позиций у российских юридических лиц.

В ближайшие дни юр. лица будут сокращать короткие позиции и наращивать длинные против физ. лиц.

На моей памяти максимум было 98% коротких позиций, на следующий день был V — образный разворот с мощным импульсом вверх.

Но… Одним из ключевых определений в процессе анализа отчета о сделках крупных трейдеров является нетто-позиция. Нетто-позиция – это разница между открытыми длинными и короткими позициями (на повышение и на понижение) обеих групп.

( Читать дальше )

Блеф работает только до тех пор, пока в него верят. Обзор на предстоящую неделю от 21.07.2019

- 21 июля 2019, 21:32

- |

По ФА…

1. Заседание ЕЦБ, 25 июля

Нет сомнений в том, что Драги перед уходом с должности главы ЕЦБ хотел бы запустить максимальное количество стимулов в виде снижения депозитной ставки минимум на 0,20%, запуска программы QE с пересмотром лимитов на покупку ГКО стран Еврозоны и продлением гарантий ЕЦБ по отсутствию повышения ставки как минимум до конца 2020 года.

Но, невзирая на обеспокоенность всех членов ЕЦБ предстоящим снижением ставки ФРС и последующим ростом курса евродоллара, возможности Драги ограничены как противостоянием внутри ЕЦБ, так и рамками политической корректности.

Правительство Германии уже заявило о том, что Драги перетягивает на себя одеяло, ограничивая возможности действий для нового главы ЕЦБ Лагард.

Впрочем, политические соображения никогда не останавливали Драги, но решение будет приниматься консенсусом с учетом текущей ситуации.

( Читать дальше )

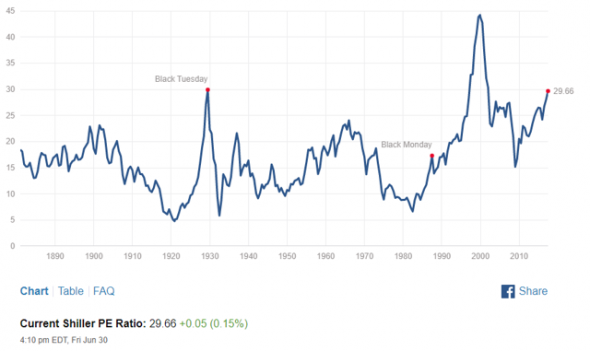

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

иГРЫрАЗУМа 2019 - Принцип Наименьшего Действия

- 08 июля 2019, 22:28

- |

Не знаю, преподают ли сейчас в школах этот принцип или благоразумно откладывают его для специализированных ВУЗов (чтобы ленивые дураки не могли оправдывать своё раздолбайство Законом Вселенной)? Суть этого Принципа состоит в том, что любая физическая система стремится совершать переходы между своими состояниями таком образом, чтобы минимизировать некий математический функционал. Принцип этот настолько общий, что с его помощью можно даже строить теорию ценообразования опционов (чем в свое время довольно успешно позанимался Кирилл Ильинский). Сколько миллионов (или миллиардов?) долларов он смог с его помощью заработать мне неведомо, но его проявления в экономике и психологии можно наблюдать постоянно.

Мы со Стас Бржозовский являемся частным случаем физической системы и работаем с объектами (опционами), которые сами по себе тоже подчиняются этому принципу. Наблюдаемым проявлением этой глубокой идеи состоят в том, что если вода хочет течь вниз не надо пытаться превратить её в пар, чтобы загнать наверх или таскать по ступенькам ведрами. А надо поставить гидрогенератор и наслаждать дарами электричества. То есть продать опционы и усердно

( Читать дальше )

Ставим цели на 2 полугодие 2019

- 08 июля 2019, 20:56

- |

Время неумолимо. Закончилось первое полугодие. Это хороший повод подвести итоги, и обновить или поставить новые цели до конца 2019 года. Заодно расскажу, какие книги я собираюсь прочесть во 2-м полугодии.

Поддержать канал: https://www.donationalerts.com/r/timmartynov

Антикризис #136

На фондовых рынках США «сломалась» 30-ти летняя корреляция

- 08 июля 2019, 17:28

- |

Считается, что Уолл-Стрит умело зарабатывает на росте и падении фондовых рынков. Кроме того, имея больше информации, банки заранее занимают нужную позицию.

С расширением новостных агентств и увеличением скорости распространения информации, некоторые преимущества Уолл-Стрит перед другими участниками рынка сошли на нет. Несмотря на это, отслеживание результатов инвестбанков крайне информативно.

В США существует такой банк, как Bank of New York Mellon (BK). Он специализируется на предоставлении услуг в области управления активами. К видам деятельности, которые генерируют основной доход, относятся: обслуживание активов (предоставление акций в долг, кредитование на рынке ЦБ и т.д.), клиринг, выпуск новых ценных бумаг, обмен валют и управление активами. Причем основными контрагентами BK являются инвестбанки, кредитные организации и хедж-фонды.

Таким образом, результаты деятельности Bank of New York Mellon напрямую зависят от динамики фондовых рынков США, так как чем они выше, тем больше общие комиссии, тем больше объем первичных размещений (IPO) и т.д.

( Читать дальше )

О будущем транспорта

- 08 июля 2019, 00:31

- |

1) Гиперлупа не будет, как и не будет высокоскоростных железных дорого. Это очень дорого для большенства экономик мира. Зачем туда столько денег льет китай никто не знает. Возможно они просто решили все патенты в этой области занять.

Вообще все что связано с строительством дорог — это очень дорого. А такие высококачественные дороги как нужны для высокоросткосного ЖД (а я был в китае и использовал эти сверх скоростные поезда) это просто огромные деньги.

2) Будут самолеты. Перелеты будут еще дешевле. Аэропорты будут очень простые — по сути нет регистрации на рейс, минимальная проверка — быстрый сканер и все вы идете на посадку. Возможно можно будет опаздывать на рейс и лететь следуюшим — вот такими будут массовые перевозки между городами.

Возможно для удешевления мы увидем магистральные самолеты без экипажа, даже без стекол, просто банка управляемая компьютером. Даже диспетчеров не будет, багажа тоже не будет — все с собой в салон. В данном случае возможно делать по 9 полетов в день на одном самолете между питером и москвой — с ценой билета около 20$. Возможно еще и снизят скорости до 500-600 rvs чтобы еще сильнее экономить топливо.

( Читать дальше )

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал