Избранное трейдера Иван Киселев

Продажа ОФЗ в убыток: стоит ли паниковать перед решением по ключевой ставке? Мои ожидания.

- 24 мая 2024, 17:04

- |

В последние месяцы многие инвесторы обеспокоены своими вложениями в облигации федерального займа (ОФЗ). Продажа ОФЗ в убыток стала частым явлением, и это вызывает вопросы о будущем финансового рынка. В то же время на горизонте маячит важное событие — решение Центрального банка по ключевой ставке. В данной статье рассмотрим текущую ситуацию и мои ожидания по ОФЗ.

Текущая ситуация на рынке ОФЗ

ОФЗ традиционно считаются надежным инструментом для консервативных инвесторов, однако текущие экономические условия и ожидания по изменению ключевой ставки создают нестабильность. В результате многие инвесторы вынуждены продавать свои облигации в убыток, опасаясь дальнейших потерь.

Причины продаж в убыток:

1. Ожидание повышения ключевой ставки: Инвесторы опасаются, что Центральный банк может повысить ключевую ставку в ближайшее время. Повышение ставки обычно приводит к снижению цены облигаций, что делает их менее привлекательными для держателей.

2. Инфляционные риски: Высокий уровень инфляции снижает реальную доходность облигаций, что также способствует продажам в убыток.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Какие империи падают, а какие будут расти в 2023 году и каково место России в этом процессе?

- 06 января 2023, 13:22

- |

Книга написана в 2021 году, и данные по основным странам даны в ней по состоянию на август 2021 года. Но, что интересно, Рэй обещает выкладывать минимум раз в год обновление цифр на сайте economicprinciples.org. Так, последний документ https://www.economicprinciples.org/downloads/DalioRay_Power_Index_Appendix.pdf содержит расширенный список стран с обновленной информацией по состоянию на апрель 2022 года, а в документе https://www.economicprinciples.org/DalioChangingWorldOrderCharts.pdf можно найти все важные графики.

Траектория стран

В целом, по итогам исследования налицо интересная масштабная картинка — в каком направлении двигаются экономики стран.

Итак, какие страны двигаются в сторону глобального циклического упадка?

📉США — постепенное снижение

📉Еврозона - постепенное снижение

📉📉Япония — снижение

📉Швейцария - постепенное снижение

📉Италия - постепенное снижение

📉Аргентина - постепенное снижение

( Читать дальше )

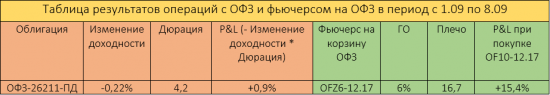

А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

- 11 сентября 2017, 17:19

- |

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

( Читать дальше )

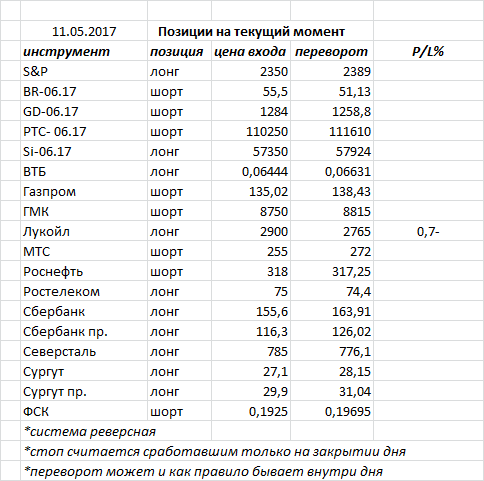

Ситуация на текущий момент

- 11 мая 2017, 08:54

- |

Вчера индекс ММВБ закрыл день белой свечкой. Снижения снова не получилось, при этом индекс вплотную подобрался к своему локальному сопротивлению 2030, пробой которого, по идее, ставит крест на дальнейшем снижении и знаменует новую волну роста с целями 2100 и 2140. Отбой от уровня 2030 видимо все же приведет к заходу на 1960, откуда можно снова покупать.

Ситуация на утро выглядит умеренно оптимистично:

СиПи слегка корректируется после обновления хаев, поддержкой здесь пока выступает верхняя граница пробитого ранее апканала 2385. Основная цель прежняя -2510.

Евро-доллар продолжает корректироваться, цели здесь 1,085 и 1,077 в случае пробоя, после чего ждем новую волну роста на 1,107.

Золото пока отбивается от своей поддержки в лице нижней границы апканала 1215, но шансы на хороший отскок пока еще хрупкие, для этого надо пробивать вверх 1230.

Нефть потихоньку едет к своим целям наверху: 50,7 и 51,3, ждем ее там и пробуем продажи со стопом и целью — 47.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал