Избранное трейдера Александр Костерин

Опционы: дельта-нейтральная стратегия на неэффективном рынке

- 30 ноября 2018, 13:40

- |

План

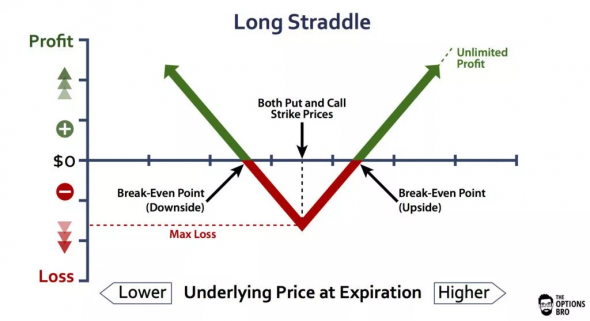

Строим простую дельта-нейтральную позицию (например стрэддл). Выравниваем дельту каждые N пунктов.

Предположение

Доходность идеи будет на уровне нуля (минус спрэд и комиссия брокера).

Обоснование

- утверждение: из стационарных процессов наиболее близко к ценам геометрическое случайное блуждание — исследования Кэндолла в конце 50-х

- допущение: поведение цены подчиняется модели геометрического броуновского движения — формула Блэка-Шоулза для оценки стоимости опционов

Неэффективность

Если известно какое-то свойство рынка, которое отличает его от гипотезы эффективного, то на этом можно получить статистическое преимущество, выравнивая дельту в точках потенциального разворота. Без риска.

Результат

Доходность будет тем выше, чем больше будет сумма квадратов длин звеньев зигзага такого выравнивания в сравнении с зигзагом одинаковых отрезков длины N.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 31 )

Самые эффективные паттерны технического анализа

- 30 ноября 2018, 11:38

- |

Графический паттерн “Горка”

Паттерн является довольно редкой моделью, но с довольно большим процентом вероятности отработки. Паттерн напоминает уже известный нам паттерн “3 вороны”, но наоборот.

В классическом анализе “горка” является паттерном смены тенденции, тогда как “3 вороны” тенденцию продолжают.

Паттерн представляет собой, как правило, одну большую свечу тенденции, после которой формируется 3 маленьких свечи, но они одинакового цвета с основной свечой, то есть являются продолжением тенденции основной свечи, которые имеют тела как правило одинаковых размеров. Свечи должны следовать под наклоном в сторону основной тенденции. После завершения формирования ряда маленьких свечей происходит резкое движение одной или двумя свечами против направления основной тенденции первой свечи модели.

Позицию на продажу имеет смысл открывать, когда начнёт формирование первая свеча после 3-х маленьких (Sell zone). Ожидаемую прибыль стоит фиксировать, когда цена пройдет расстояние, меньшее или равное сумме длин 3-х маленьких свечей и большой свечи основной тенденции (Profit zone). Ограничитель возможных убытков в этом случае имеет смысл установить немного выше уровня локального максимума самой длинной свечи модели (Stop zone).

( Читать дальше )

Один день - Одна сделка. Nielsen (NLSN) +$160. Трейдинг на открытии.

- 30 ноября 2018, 08:54

- |

Сделка закрыта по следящему стопу в 21-39 (мск)

Прибыль $160

( Читать дальше )

Геополитика и рынки акций. Рубль, нефть и ставки на декабрь.

- 29 ноября 2018, 20:50

- |

Работа с объёмом при торговле внутри дня

- 29 ноября 2018, 17:38

- |

В не очень большом, но полезном видео вы сможете увидеть некоторые важные нюансы при анализе объёма, уровней, которые вы можете применять как на бирже, так и на форекс...

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

КТО И КАК МОЖЕТ МАНИПУЛИРОВАТЬ НА РЫНКЕ. КОМУ ЭТО РАЗРЕШЕНО.

- 29 ноября 2018, 12:30

- |

Я часто везде пишу, что опционы важны еще по одной причине… Тот кто торгует линейные инструменты никогда такого, что я сейчас покажу в видео, не сможет увидеть. Возможно, у кого то наступит прозрение...

Еще раз повторю — те кто не торговал опционы, кто ни разу не выходил на поставку, кто не умеет пользоваться опционными аналитиками, тот не понимает как работает биржа. Любой «Опционный аналитик» (иногда их называют опционными калькуляторами) — это упрощенная неавтоматизитрованная версия программы SPAN, а без понимания работы этой программы на биржу лучше не соваться.

Без опыта торговли опционами, никогда не понять как работает биржа. Вам будут сравнивать биржу с Одесским базаром, или с обычным магазином, придумывать новые определения для спекуляций и инвестиций, но... При этом умолчат, что на рынке присутствует ЦК, что работает высокочастотная АСУ (СУР), что крупные маркетмейкеры имеют нейропакеты...

Девальвация китайского юаня как драйвер мировых фондовых рынков

- 29 ноября 2018, 11:21

- |

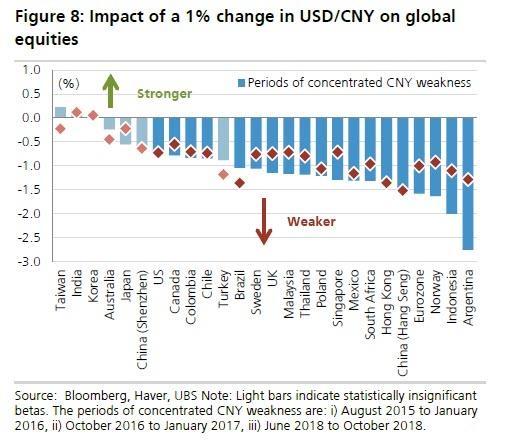

На ZeroHedge выложили интересный график от Bloomberg демонстрирующий историческую корреляцию курса юаня к доллару и динамику фондовых рынков торговых партнеров Китая:

(Корреляция между изменением курса юаня и динамикой на мировых фондовых рынках (стрелка вниз обозначает девальвацию валюты))

Хорошо видно, что зависимость совершенно несимметрична и риски девальвации доминируют над позитивными изменениями от ревальвации (укрепления валюты). При этом интересно отметить, что воздействие курса на фондовый рынок США сравнительно невелико. Наибольшие риски девальвация юаня несет для Аргентины, Норвегии, Евросоюза и самого Китая (включая Гонконг). Россия в список не попала, но учитывая что Китай наш крупнейший торговый партнер — девальвация его валюты это плюс для внутренних потребителей (дешевый импорт) и в некоторой степени отрицательный фактор для сырьевого экспорта (рост цен на сырье из-за девальвации будет резать спрос внутри страны).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал