Избранное трейдера Александр Костерин

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 99 )

Бешеные заработки на продаже волатильности.

- 09 ноября 2018, 17:03

- |

Что бы оправдать или опустить Илью, надо посчитать. Что значит продажа волатильность и можно ли на этом попасть. И если можно, то как это так можно умудрится. Поэтому надо считать, а не пи-ть, что Коровин…

Я возьму доступные данные и доступные стратегии. В конце я выложу файл, что бы вы могли проверить мои доводы или признать меня Коровиным. Забегая в перед, скажу, что Илья прав, но делает не так как надо делать. Просто не знает, потому что не считал, а мы посчитаем.

Исходные данные это SPY с 2010 года по месяцам. Волатильность я взял с VIX и уменьшил на 2%. Данные брал по закрытию месяца, так что без экстримальных пиков. В общем, вола похожа на реальную. За 8 лет СНП вырос с 125 до 280. Это 154 бакса. Нам надо понять, что бы мы получили на продаже волатильности.

Что это такое. Продаем опционы. Ну и если у меня месячный график, то продавать будем месячные до экспирации. Стратегия: В начале месяца продаем стреддл на ЦС отдыхаем. Пишем в СЛ, троллим . В конце месяца эксперируемся и открываем новый стреддл. (я не описался именно стреддл, то есть на ЦС продаем пут и колл. Так как, на самом деле, статистически, это все равно что стренгл;))).

( Читать дальше )

Простая стратегия S&P 500

- 07 ноября 2018, 21:40

- |

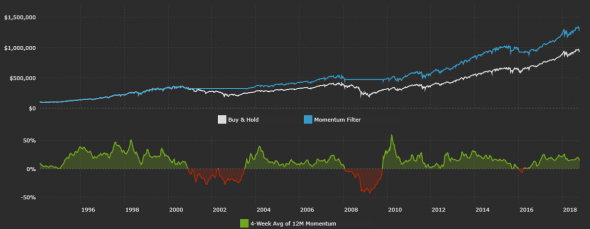

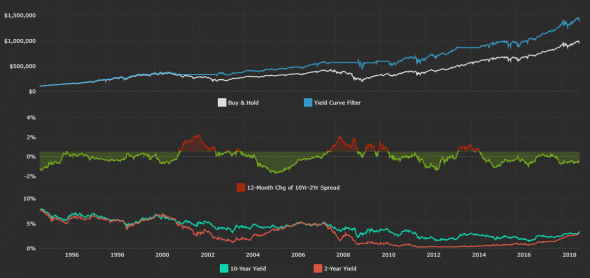

Как это работает. Есть всего две позиции: быть на 100% вложенным в S&P 500, либо быть на 100% в кэше. Для каждого индикатора есть фильтр, который говорит когда выходить в кэш. Синяя линия показывает инвестирование с фильтром, белая — купи и держи S&P 500.

Примеры. Приведу здесь те фильтры, которые показали лучший результат.

Если 4-недельная средняя 12-месячного моментума к закрытию в пятницу больше 0%, то оставайся в лонге S&P 500:

Если разница между ставкой на 10-летние облигации и 2-летние облигации увеличилась на больше чем 0,5% за последние 12 мес, выходи в кэш.

( Читать дальше )

Обзор облигационного рынка за III кв. 2018 г.

- 07 ноября 2018, 13:55

- |

Ситуация на долговом рынке почти не изменилась относительно II кв. 2018 г. Новая волна санкций спровоцировала отток иностранного капитала: зарубежные инвесторы минимизируют вложения в российские активы. Ограничения США на торговлю привели также к снижению активности крупных компаний РФ. Более устойчивый к внешним изменениям малый бизнес, наоборот, охотно привлекает финансирование, в т. ч. с помощью бондов. Однако нельзя сказать, что облигационный рынок развивается сегодня только благодаря усилиям последнего. Какое же место занимает в нем сегмент МСБ — читайте в нашем аналитическом обзоре.

Давление извне

Впервые с 2012 года доходность индекса государственных бумаг вплотную приблизилась к доходности корпоративного сегмента. Основная причина сложившегося положения дел — сокращение объема ОФЗ у иностранных инвесторов ввиду санкций в отношении России. За полгода нерезиденты продали гособлигации почти на 500 млрд руб. Однако ожидается восстановление спрэда между индексами облигаций до 1%.

( Читать дальше )

Факты и факторы – пример грамотного анализа акций

- 06 ноября 2018, 07:29

- |

Факты и факторы – пример грамотного анализа акций

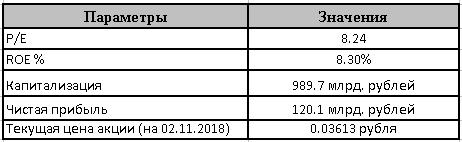

Каждый раз, принимая решение о покупке или продаже акций на фондовом рынке, мы обычно учитываем различные факторы технического или фундаментального характера, а часто и те и другие. В данной статье я не рассматриваю решения о покупке или продаже, принимаемые на основе чьих-то советов, внезапного порыва или соображений подобных “покупаю просто потому, что сильно упало”. Но даже серьезный анализ одних фундаментальных или технических факторов может оказаться недостаточным без учета фактического изменения цены бумаги за определенный период по отношению к изменению индекса акций и по отношению к изменению других акций этого же сектора. Данную мысль я постараюсь проиллюстрировать на примере анализа фундаментальных факторов банка ВТБ, голубой фишки, одной из наиболее ликвидных акций МосБиржи. Итак, по результату годового отчета по МСФО за 2017 год банка ВТБ мы можем составить следующую табличку:

( Читать дальше )

USD/RUB с точки зрения Волнового Принципа Эллиотта. Промежуточный итог 4

- 04 ноября 2018, 07:51

- |

Всем доброго дня!!!

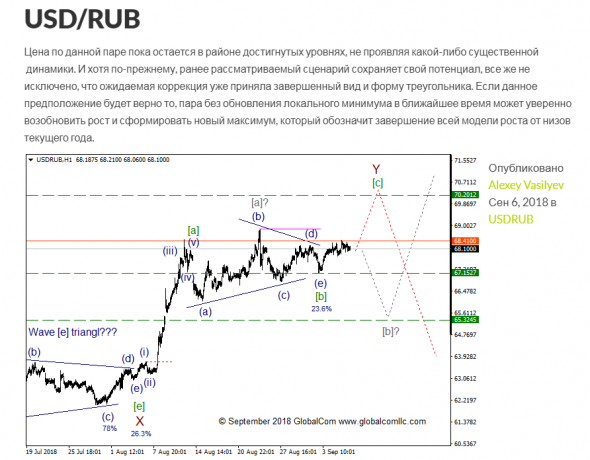

В рамках текущей ситуации можно подвести промежуточный итог, ранее выдвинутого предположения, с которым можно ознакомиться по ссылке ниже. А так же в очередной раз попробовать посмотреть в одно из возможных будущих, которое ожидает данную пару.

https://smart-lab.ru/blog/487660.php

Суть предположения заключалась в том, что на тот момент по паре USD/RUB ожидалось продолжение локального роста цены, после незначительной коррекции, и данный рост ожидался ограниченным, то есть пара завершила восходящую модель и выполнила разворот вниз. В итоге озвученное предположение оправдалось на все 100%, и на текущий момент вполне возможно, что складывается ситуация, которая может стать основой для очередного витка ослабления пары (см. картинку ниже).

Ниже представлю краткую хронологию последних месяцев и дней.

( Читать дальше )

Как объяснить ребенку, что ВВП измеряет потребление, а не производство?

- 03 ноября 2018, 20:48

- |

ВВП — это финансовый показатель (количество денег), состоящий из 4-х компонент:

1. расходы граждан на покупку товаров и услуг

2. инвестиционные расходы организаций

3. расходы государства на покупку товаров и услуг

4. чистый экспорт (т.е. полный экспорт минус полный импорт)

Например, если страна производит красивые деньги и долги, то ее ВВП может быть в десятки раз больше, чем ВВП страны, производящей нефть, газ, лес, руду, оружие, еду и прочую некрасивую ерунду. Почему? Потому, что деньги и долги — топливо для потребления.

Честный американский полицейский живет в пряничном домике на несколько спален и косит свой газон. С какого хера? С такого, что паразиты дали ему в долг $1 млн. на покупку дома. Вот вам + $1 млн. к ВВП США.

Честный российский полицейский сидит в маминой хрущевке и кормит тупорылых голубей остатком холодного ужина. А где его лужайка? А ему паразиты в долг не дают. Работа, говорят, рисковая. Вот вам +0 рублей к ВВП России.

Короче. ВВП — это объем расходов, а не объем произведенных товаров. Если в стране бедные люди покупают в Пятерочке, а богатые тарятся за бугром, то у такой страны херовый ВВП. Но это не значит, что в стране херовое производство. Это значит, что бабло до людей не доходит и взять его неоткуда.

Другой вопрос — а где бабло от российского развитого производства? Почему оно не повышает Внутреннее Валовое Потребление, превращая жизнь в говно? Но это уже совсем другая история. Поговорим об этом в следующий раз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал