Избранное трейдера Александр Костерин

Григорий Исаев: про индексные ETF и оттоки из активных фондов

- 16 июня 2017, 12:22

- |

Вот такая вот феерическая картина у нас по притокам в ETFs в этом году.

Немногие кстати понимают, что подобные потоки

а) увеличивают агрегированный риск инвесторов

б) толкают рынок выше значительно и продолжают надувать пузырики.

Центробанки тут ни при чем :). Сейчас объясню почему.

Большинство этих притоков естественно не новые деньги, а деньги, которые инвесторы достали у активных управляющих либо забрали из облигаций и т.д. В случае облиг надеюсь понятно почему это более рискованно. Посмотрим на активные vs индексные (не “пассивные”, пассивность etfs — это оксюморон, индексные — это реально такие же активные, просто медленные и по известной стратегии).

Активные управляющие бывают разные, но в основном конечно они пытаются покупать дешевые акции и не покупать дорогие. Т.е. тяготеют так или иначе к value инвестированию. В ETF в среднем (они бывают конечно тоже самые разные и даже активные, но львиная доля притоков — это все же олдскул индексные фонды) все не так — чем дороже стоит бумага, тем выше при прочих равных ее вес, тем больше денег туда заходит, когда приходят в фонд новые деньги. Это чистая математика.

Соответственно чего происходит когда идут такие массивные изъятия денег у активных фондов и притоки в пассивные? Активные фонды вынуждены продавать свои более дешевые в среднем акции, причем продают как правило наиболее дешевые, чтобы резать так сказать loosers. После чего эти деньги уходят в индексные фонды, которые чем дороже акция, тем больше денег в нее заливают.

В результате в среднем идут огромные притоки в momentum/glamour stocks и оттоки из value. Не удивительно что последние годы value относительно других факторов находится в полной заднице. Подобная картина, только в меньшем масштабе наблюдалась последний раз в 99 году кстати, тогда каждый инвестор и его собака покупал только недавно появившиеся SPDR и QQQ. Сколько это может продолжаться — вопрос, но рано или поздно конечно оно закончится и даже развернется. Естественно при такой картине как сейчас надеяться что индексы акций американских дадут лет через 7-10 хоть что-то похожее на их среднюю историческую доходность — очень глупо. Многие очень успешные исторически компании и аналитики сейчас прогнозируют на таком горизонте реальную доходность около и даже ниже нуля для голубых фишек американских. Забавно что российские инвесторы многие по наблюдения давно тоже ломанулись в этот тренд, хотя, не смотря на все риски, дома можно найти очень хорошие бумаги по очень хорошим ценам (а уж если ты живешь в РФ, то чего тебе эти риски ты их итак несешь каждый день).

- комментировать

- ★11

- Комментарии ( 9 )

Циклы деловой активности: Анализ ротации секторов

- 16 июня 2017, 12:12

- |

Анализ ротации секторов пытается привязать сильные и слабые факторы фондового рынка к общему циклу деловой активности, опираясь на соотношение результативности девяти секторальных ETF индекса S&P 500. После того, как вам удалось определить сильные и слабые секторы, можно сравнить их результаты с теоретическим графиком цикла деловой активности, чтобы постараться определить, в какой части этого цикла мы в данный момент находимся. Такая информация, в свою очередь, может быть полезна для предсказания того, какие сектора будут укрепляться в ближайшие недели или месяцы.

Анализ ротации секторов пытается привязать сильные и слабые факторы фондового рынка к общему циклу деловой активности, опираясь на соотношение результативности девяти секторальных ETF индекса S&P 500. После того, как вам удалось определить сильные и слабые секторы, можно сравнить их результаты с теоретическим графиком цикла деловой активности, чтобы постараться определить, в какой части этого цикла мы в данный момент находимся. Такая информация, в свою очередь, может быть полезна для предсказания того, какие сектора будут укрепляться в ближайшие недели или месяцы.

Цикл деловой активности

На графике ниже показан идеальный вид цикла деловой активности, а также межрыночные взаимосвязи в нормальных условиях инфляционного окружения. Цикл деловой активности представлен...

Читать дальше: https://utmagazine.ru/posts/20325-cikly-delovoy-aktivnosti-analiz-rotacii-sektorov?utm_source=smartlab_ut&utm_medium=open_link&utm_campaign=201708_soc_works&utm_content=open_link_smartlab_16062017

Рекомендуем:

( Читать дальше )

Соотношение выручки и прибыли наглядно.

- 16 июня 2017, 11:29

- |

vc.ru/p/revenue-profit-visualisation

Там и наш ГП есть с неплохим соотношением. Ах, да, забыл, прибыль-то бумажная. Только вот членам совета директоров вознаграждение заплатят на 20% выше, чем в прошлом году реальными деньгами, а для миноритариев прибыль бумажная.

Биржевой фонд ETF: как узнать, что внутри

- 16 июня 2017, 10:07

- |

Выбирая биржевой фонд ETF, мы должны действовать как ведущие из «Контрольной закупки». Не доверять упаковке и всегда проверять состав. Почему? Потому что по своей сути ETF представляет собой готовый продукт. А значит, прежде чем его съесть купить, мы должны знать, из чего он приготовлен. Давайте смотреть, как это сделать.

( Читать дальше )

Облигации очень круто хеджируют портфель

- 16 июня 2017, 10:02

- |

Не забывайте подписываться на нашу группу Вконтакте! https://vk.com/DeHoMi

Похоже на день разворота на ММВБ. Правило четырех сигналов.

- 16 июня 2017, 09:25

- |

Очень похоже на то, что вчера 15.06.17 был день если не разворота, то начала приличной коррекции. Почему?

Принцип рассуждений похож на тот, что я делал год назад, когда продавал доллар по 84.

Опять мы видим шпильку на графике, снова появился экстримальный объем (90 ярдов против средних 30), видим затяжное падение и… ЭКСПИРАЦИЯ! Да да! На экспирацию нас часто тащут глубоко в какую-либо сторону, что бы по-плотнее засадить опционщиков. А потом, естественно, происходит разворот.

Сигнал публичный. Поэтому если что — можете потом дружно попинать меня, если буду не прав.

#ЗАПОМНИТЕЭТОТТВИТ

Ставим плюсы и подписываемся(на водим на ник мой и в всплывающей подсказке кликаем на подписаться)!

Место для разворота на российском рынке акций?

- 16 июня 2017, 09:12

- |

Свой личный newsroom. Как получать самые последние новости.

- 15 июня 2017, 22:31

- |

Сайт называется Tweetdeck. Суть в том, что он делит новостную ленту в Twitter на несколько частей и осуществляет поиск по ключевым словам. Можно обозначить регион, указать, от каких аккаунтов получать новости (верифицированные или простые) и прочее. Свойств много, рассказывать тут всего не стану, потому что выйдет очень длинный пост. Кому интересно, сам глянет. Казалось бы, очень простая вещь, но она, к слову, незаменима для тех, кто стремится получить информацию в первую очередь.

До того, как пришёл в RT, о нём ни разу не слышал, к сожалению. Теперь же без него сложно жить. Ещё можете глянуть Dataminr, но эта тема, как я помню, стала теперь платной. Проблема у Tweetdeck одна — удобно пользоваться только с компьютера.

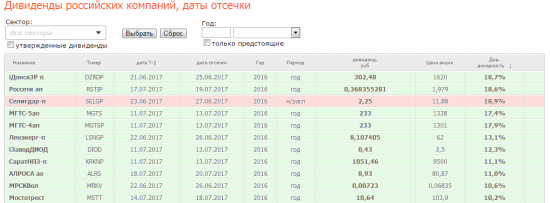

Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет.

- 15 июня 2017, 22:05

- |

Сегодня были рекордные обьемы торгов на МосБирже. Кто-то лихорадочно продавал, а кто-то покупал

Сегодня Индекс ММВБ, который в последнее время находился на уровнях годичной давности, сделал нырок вниз

дивиденды всё равно поступят вам на счет." title="Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет." />

дивиденды всё равно поступят вам на счет." title="Дивиденды2017.Даже если ИндексММВБ будет 100, дивиденды всё равно поступят вам на счет." />

Сегодня были возможности купить ряд бумаг с повышенной ДД

( Читать дальше )

Слабая американская макростатистика и повышение ставок

- 15 июня 2017, 19:41

- |

Сейчас мы видим те же явные признаки подобного коммитмента со стороны Йеллен: публично коммуницируем — одно, делаем — так как обещали (а иначе — что? иначе — позор и анафема!) — другое. Помимо того, что наметившаяся в Штатах дефляция теперь, видимо, будет усиливаться, и инфляционный таргет в 4% выглядит в горизонте ближайших пару лет — недостижимой планкой, нарастают проблемы и с кредитованием (а мы от классиков экономической теории знаем, что без роста кредитования невозможен и общий экономический рост).

Об этом — очень детальный и продуманный материал от Владислава Гинько:

nevnov.ru/487029-ssha-poteryali-glavnyi-faktor-ekonomicheskogo-rosta

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал