Избранное трейдера Александр Костерин

История повторяется или SI, снова просится наверх!

- 26 октября 2016, 19:29

- |

Ну что ж, снова лонгуем СИ! Причем, что интересно второй раз СИ дает одинаковый сигнал, одинаковую пробойную волну от одного и того же уровня, на одном и том же уровне возникают мощные объемы!

Прошлый «мини-разворот» состоялся, о нем я писал тут в момент начала разворота: http://smart-lab.ru/blog/355757.php

Снова пробили приоритетный уровень(приор его некоторые величают), выбросили объемы и спозиционировали их вверх:

Купил СИ уже сейчас по 63 600 половиной рабочего объема, если уйдем вниз докуплюсь, если пойдем выше, дольюсь по тренду!

Всем удачи!

- комментировать

- ★2

- Комментарии ( 12 )

Трейдер! Ты готов по рублю к НГ?

- 26 октября 2016, 19:24

- |

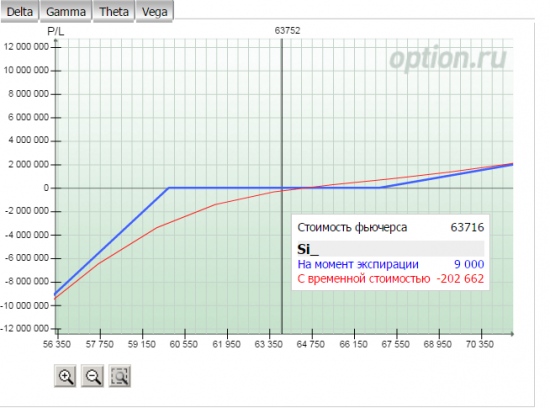

Не знаю как готовы линейные трейдеры, НО т.к. я нелинейный трейдер (ака. опционщик), то соответственно подготовился к сюрпризу ввиде конструкции — обратный бычий спрэд.

Картинка показывает только понятие стратегии и не более.

ЗЫ Выше 67000 по Si будем ловить сверх доходы, безубыток до 60000.

Живая конструкция:

( Читать дальше )

Анализ акций для активного управления портфелем

- 26 октября 2016, 17:04

- |

Формирование инвестиционного портфеля — творческий процесс, который, как правило, начинается с определения цели, понимания рисков и разработки инвестиционной стратегии. Стратегия основывается на распределении капитала между классами активов и выборе различных инструментов в рамках этих классов.

Управление портфелем в рамках стратегии может быть пассивным, то есть его структура должна повторять какой-то индекс, либо активным, когда управляющий увеличивает доли отдельных инструментов, ожидая получить доходность лучше бенчмарка. Мы предлагаем инструмент анализа российского рынка акций, который должен помочь в выборе бумаг при активном управлении.

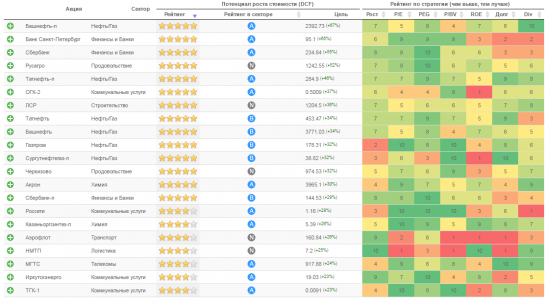

Сравнительные показатели (рейтинг по показателям)

Среди множества стратегий выбора перспективных акций, наиболее популярными из-за простоты (на первый взгляд) являются те, что основываются на индикаторах и их сравнении для разных компаний. На наш взгляд на такие индикаторы удобней и правильней смотреть не в абсолютном, а в относительном выражении, поэтому в нашей таблице они будут иметь оценки от 1 до 10, где 10 будет означать, что компания по показателю попадает в 10% лучших, 1 — в 10% худших. Описание и методологию расчета вы можете посмотреть на нашем сайте в внизу.

( Читать дальше )

Простые торговые стратегии для новичков на рынке Форекс

- 26 октября 2016, 16:45

- |

Сколько на рынке трейдеров — столько и стратегий.

Некоторые похожи как две капли воды, некоторые отличаются кардинально. Одним следовать просто, другим, кажется, невозможно.

Первым делом нам предстоит выяснить, что такое простая Форекс стратегия.

Тут первая ошибка, которую большинство новичков, начиная общаться с финансовыми рынками, частенько допускает.

Форекс — это не безликий рынок, как может показаться после долгих часов изучения бесконечных графиков. Новички не видят рядом с собой других трейдеров, как это было раньше, когда торги шли в яме, и не понимают, что все торгуют друг против друга.

Продавая или покупая, всегда задавайте себе вопрос: кто там, по другую сторону рынка? Если я сейчас продаю, то кто сейчас покупает и почему? Если я покупаю, то кто мне продает и почему? Как в той поговорке — ищите дурака! Если не можете найти, значит дурак — это…

Стратегия не должна быть уникальной, достаточно изюминки. Торговое преимущество может получиться из, например, возможности выдержать большую просадку, или дополнительного фундаментального условия, которое будет ограничивать некоторые входы и тому подобное. Но преимущество должно быть. Хотя бы у вас в голове.

В этой статье предоставлено по примеру простой технической стратегии для торговли на рынке Форекс и простой фундаментальной форекс-стратегии.

(Читать дальше...)

Трейдсёрфинг фьючерсной процентной ставки.

- 26 октября 2016, 15:15

- |

Основной недостаток арбитража фьючерса и его базового актива — доходности (с учетом налога на доходы физических лиц) не поднимаются выше доходностей сберегательных сертификатов банков. Это сводит на нет основное преимущество такой стратегии – низкие риски.

Преодолеть недостатки арбитража фьючерса и его базового актива можно через трейдсёрфинг фьючерсной процентной ставки.

Обычно фьючерсная процентная ставка рассчитывается для оценки предполагаемой доходности при продаже фьючерса и покупки его базового актива — акции. Позиция открывается если процентная ставка выше ключевой ставки ЦБ.

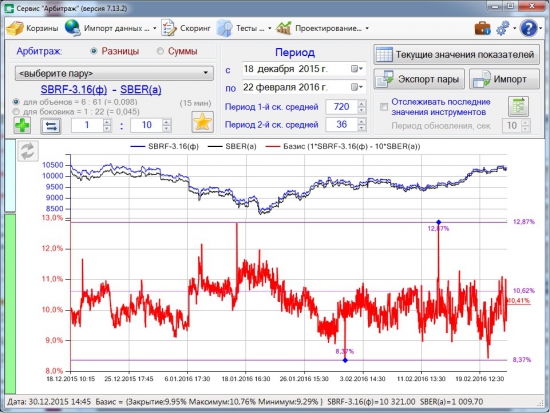

Рисунок №1. Фьючерсная процентная ставка.

Из графика фьючерсной процентной ставки (см. рис. №1) видно, что с течением времени ставка испытывает колебания и, казалось бы, есть возможность получать дополнительную спекулятивную прибыль на этих колебаниях.

( Читать дальше )

Соотношение риск/прибыль: определение и объяснение

- 26 октября 2016, 14:01

- |

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Если трейдер покупает акцию по 25.60$, выставляет стоповый ордер по 25.50$ и устанавливает целевую прибыль на уровне 25.85$, то риск в такой сделке составляет 0.10$ (25.60$ — 25.50$), а потенциал прибыли — 0.25$ (25.85$ — 25.60$).

Сравнив риск с возможной прибылью, получим соотношение: риск/прибыль = 0.10$ / 0.25$ = 0.4.

( Читать дальше )

Подскажите по какому принципу выбирать ОФЗ. Если я покупаю ОФЗ с датой погашения через 2 года, то я буду обязан ждать два года для возврата денег или есть возможность досрочно продать эти бумаги?

- 26 октября 2016, 12:30

- |

Аналитик против эксперта

- 26 октября 2016, 04:39

- |

Обзор рынка ФОРТС + сделки

- 25 октября 2016, 17:59

- |

Еще раз всем привет.

Кто не успел сегодня поприсутствовать на обзоре рынка ФОРТС, предлагаю ознакомиться с записью передачи.

Также ниже выкладываю сегодняшние сделки.

Итог: теки по СБЕРБАНКУ и лосс по СИ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал