Избранное трейдера yuryss

Парсер котировок Финама

- 30 августа 2018, 01:12

- |

---

Написал простенькую функцию, которая работает с архивом графиков Финама. На Финаме есть история торгов за много лет. Это полезно, чтобы прогнать вашу стратегию на максимально доступных исторических данных.

Архив Финама находится здесь: https://www.finam.ru/profile/moex-akcii/sberbank/export/

---

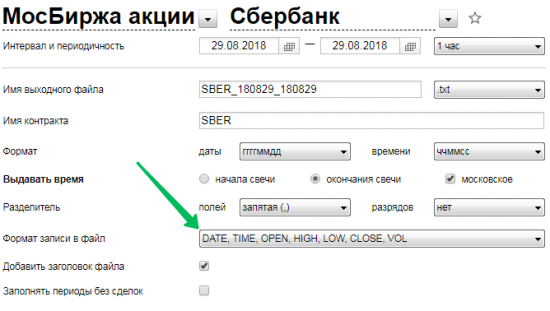

Заходите по ссылке, видите там:

Там где «Формат записи в файл» выбираете как у меня: DATE,TIME,OPEN,HIGH,LOW,CLOSE,VOL. Можно брать и другие форматы, но тогда код функции придётся переписать.

---

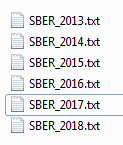

Выбираете вверху даты с 1 января по 31 декабря и год за годом сохраняте себе на компьютер вот так:

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 5 )

Market Intraday Momentum - проверка теории (especially for silentbob).

- 24 августа 2018, 11:36

- |

Начальные предпосылки для исследования статья Market Intraday Momentum:

“Based on high frequency data of the S&P 500 ETF from 1993–2013, we document

an intraday momentum pattern: the first half-hour return on the market since the

previous day’s market close predicts the last half-hour return…“

Теоретические предпосылки будем проверять практическими торговыми стратегиями. Для того чтобы исследование могло иметь положительный результат была добавлена фильтрация по величине первично импульса.

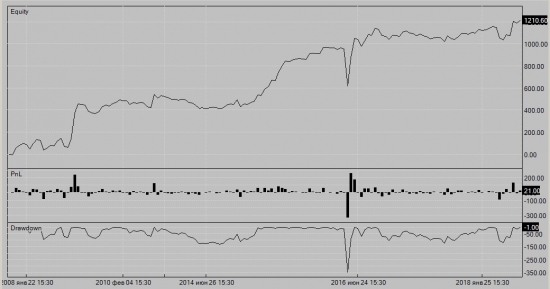

Инструмент: SPY (S&P 500 ETF ) – 1лот. Временной интервал: 23.04.2007-17.08.18.

Результаты тестов показали противоположную зависимость от ожидаемой в теории.

При реверсе сигнала получаем положительный результат.

( Читать дальше )

увлекательные алгоритмические приключения физлица

- 16 августа 2018, 21:55

- |

Прошлый год прошел как то вяло, алго-ДУ показало какие то копейки. был приличный выстрел в середине лета, а потом все. Год был закончен по факту процентов 10-15 в плюс. С пороговой просадкой 15%. В начале зимы 2018 были какие то движения, лично я за первый квартал заработал процентов 20 и всем своим знакомым единомышленникам обьявил что ухожу с русского рынка первого апреля. Дал слово и не сдержал. Ничего особенного заработано после первого апреля не было, некоторые крупные счета из ДУ ушли, причем на локальном пике эквити.

С ноября 17 года торгую интрадей и среднесрок алгоритмически на америке. Нашлась уютная полянка где даются деньги. (прошу в лс не спрашивать, полянка очень подробно описана в сети на разных языках). Сам счет средних размеров, что-то торгуется руками среднесрок и за счет этих позиций счет болтает +-15% ежемесячно. Удивительно, но при стаже активной торговли 10 лет, а общем 14 лет абсолютно отсутствуют базовые некоторые знания, необходимые для торговли руками.

( Читать дальше )

Вопрос к сообществу алготрейдеров

- 16 августа 2018, 07:53

- |

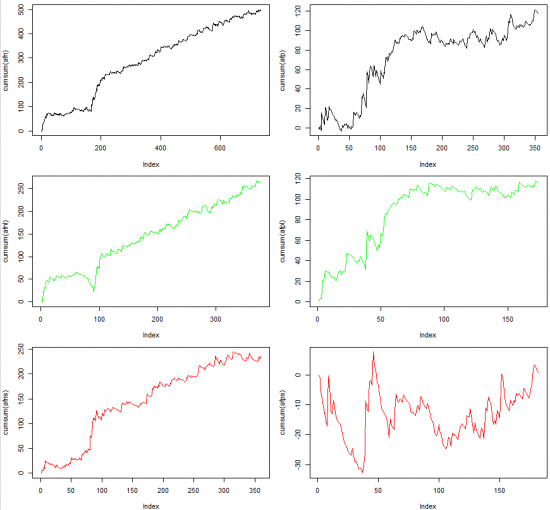

По одной системе на фРТС я сделал анализ сделок, опираясь на бэктест с 2005 года:

Про некоторые подробности этой системы я писал в предыдущем посте.

По абсциссам номера сделок, по ординатам кумулятивные проценты.

Левый столбец — сделки, следующие за убыточными сделками.

Правый столбец — сделки, следующие за прибыльными сделками.

Вторая строка — лонговые сделки. Третья строка — шортовые сделки. Первая строка — сумма второй и третьей строки.

Вроде бы по виду то, что обнаружено, смахивает на некую закономерность.

Вроде бы очевидно, что не стоит входить в шорт после прибыльного лонга и сигнал на такой шорт следует пропустить.

А как бы вы поступили с такой «закономерностью»?

Откажись от своего мнения

- 15 августа 2018, 09:53

- |

Во время торговли, внутри дня у практикую состояние, в котором у меня нет мнения о том куда пойдет цена. Я готовлюсь к торговому дню, отмечаю уровни, смотрю дневку, час. Рассматриваю различные варианты, но при этом у меня нет мнения куда пойдет цена. Я готовлюсь отрабатывать различные варианты. Как только ты решил, что ну все шорт, теперь точно должна дойти до 68, как это было 13,08,2018, все ты начинаешь видеть только шорт, подсознательно искать подтверждения этому, даже когда цена растет, ты не входишь в лонг (хотя я торгую внутри дня), потому что это «неправильное движение цены» и вот вот все должно упасть.

Когда у тебя появилось свое мнение относительно того, что происходит на рынке, ты перестаешь видеть рынок, твой мозг начинает искать подтверждения твоему мнению, все что не подходит- могз отвергает. Плюс, когда цены идет «не туда» ты сопротивляешься, появляется напряжение.

У меня нет своего мнения, я смотрю, что происходит на рынке. на моем таймфрейме и отрабатываю уровни, сигналы.

Достался мне сотрудник...

- 05 августа 2018, 00:38

- |

По наследству, с первых дней.

Я понимал что с ним что то не так. Заикался он немного. Когда волновался много заикался.

Поэтому к нему все относились по доброму и я старался лишний раз не напрягать. Он студент 4 курса очень престижного технического вуза. Из деревни, поступил сам по ЕГЭ.

Возник у меня диссонанс. Не понимает он моих поручений. Простых вещей...

Начал думать, что не так? Стал его прощупывать. Это сложно, прощупать заику...

Начал копаться в литературе. Посадил решать тесты (типа теста Саймон Барон-Когана www.aspergers.ru/sq)

Оказалось он высокофункциональный аутист.

Раньше думал все эти тесты дурь. Для нас, советских людей с советским мышлением, не подходит эта буржуйская чушь.

Но тут все перевернулось. Я понял что есть два мира, люди до 1994 года рождения и после.

Проверил сразу всех. Остальные в норме)))

Будьте внимательны, не судите по себе и не списывайте все на молодость, не опытность и т.д.

Это другое поколение, это новые люди.

Всем удачи.

P.S.

Тест SQ — это просто шкала оценки уровня систематизации.

( Читать дальше )

Трудный загадочный Келли

- 21 июля 2018, 14:58

- |

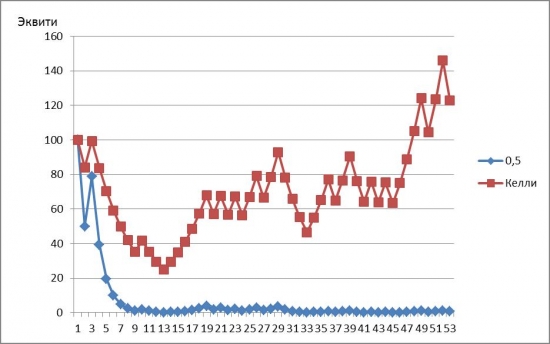

Можно конечно брать текст касательно формулы Келли из книжек и с умным видом расписывать ее преимущества и вставлять в новые книжки и т.д. Но можно с помощью метода имитационного моделирования посмотреть на реализации и подумать, что же на самом деле получается. Я за то что можно увидеть (это почти что потрогать).

Возьмем стратегию со следующими выходными параметрами: вероятность выигрыша 0.55 и отношение выигрыша к проигрышу 1.15. Вроде вполне не задранные удобоваримые данные. По формуле Келли оптимальная доля капитала для торговли составит 0,1587.

Проведем имитационное моделирование торговли для вероятности выигрыша 0.55, выигрыш -1.15, проигрыш -1, доля капитала на одну сделку 0,1587, и для сравнения – для доли капитала 0.5. На рис.1 приведена одна из реализаций.

Рис.1. Реализация имитационного моделирования: р=0.55, выигрыш 1.15, проигрыш -1 (условный отсчет 100).

Для доли капитала 0,5 полный слив произошел на 9 шаге. Келли выжил и нарастил, просадка составила почти 80%.

( Читать дальше )

Послеторговый аукцион на фондовой секции

- 16 июля 2018, 14:32

- |

Подскажите, пожалуйста — заявки на после торговый аукцион нужно подавать за ранее через брокера?

Или можно ударить в стакане по цене в 18:41-18:44 ?

Продажа акций

Сишный АнтиБаффет, с днем рождения! АКФ тебе в качестве подарка.

- 27 июня 2018, 14:12

- |

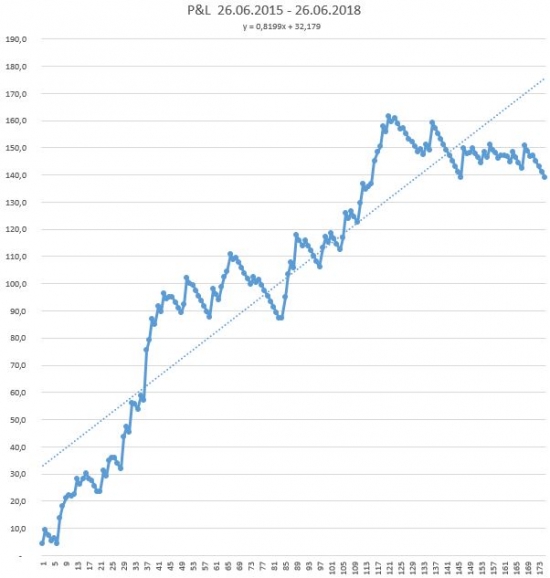

Всем привет!

Ну что же, вчера был день рождения у бота, за которым я уже год как пристально слежу...

Интересно наблюдать как он растет, набирается сил, падает, а затем снова растет...

3 года это уже не хухры-мухры!

Вот здесь мы с ребятами обсуждали тему АКФ и поняли, что пока на практике ее «не пощупаем», то и не поймем для чего она нужна и нужна ли вообще?

Итак, что же дано?

Дано:

1. Теоретические азы мы черпаем здесь

2. Ну и в качестве испытуемого берем Сишного АнтиБаффета

Поехали!

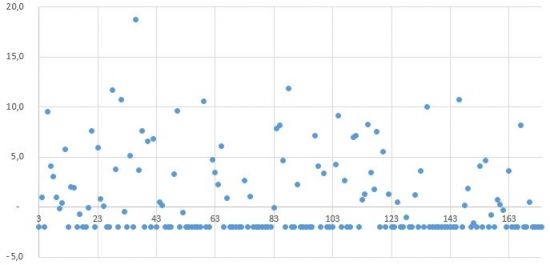

Эквити за 3 года:

В качестве случайного процесса у нас будут выступать дневные приращения Эквити в % (без реинвестирования):

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал