Избранное трейдера zaq789

Нефтяной кошмар может повториться через две недели

- 28 апреля 2020, 18:00

- |

Запомните дату: 11 мая. Если расчеты верны, именно к этому моменту спотовые цены на американскую нефть должны вернуться в отрицательную зону (хотя лично я считаю, что это произойдет еще раньше).

Запомните дату: 11 мая. Если расчеты верны, именно к этому моменту спотовые цены на американскую нефть должны вернуться в отрицательную зону (хотя лично я считаю, что это произойдет еще раньше).Еще свежи воспоминания о событиях прошлой недели, когда фьючерс на нефть WTI ушел в минус вслед за ценами на физическом рынке (что наблюдалось впервые).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Чтение книг?! А на хрена оно надо?!!! - 2

- 27 апреля 2020, 17:05

- |

Итак, продолжим тему, которая не оставила равнодушными многих.

Начало здесь: https://smart-lab.ru/blog/612585.php

После первого поста этой серии выяснилось, что на Смарте много людей читающих. Да, еще и качественной фантастикой не пренебрегающих. Это явилось для меня приятным сюрпризом. Все-таки Смарт-лаб, это своеобразный срез общества. Думающая элита, так сказать!)))

По совету многих, ознакомился с Лю Цысинем, который мне раньше не попадался (китаец все-таки). Ну, несколько не допонял я, откуда столько восторгов. Но мои пристрастия тоже ведь не всем ясны. Это нормально.

Некоторые в прошлый раз поблагодарили за малоизвестный «Таганай» в подборке.

Так, оказывается я не один такой, кому он вдруг приглянулся до глубины души! Вчера мне Опера выдала квадратики Дзена, в одном из них разбирают, ни много ни мало, «молодых звезд российской мистики». Вот оно че, оказывается!

( Читать дальше )

Spydell: Потрясающая некомпетентность Московской биржи

- 24 апреля 2020, 15:42

- |

Достаточно важный и интересный кейс с точки зрения понимания надежности российской финансовой инфраструктуры и подсвечивающий запредельный уровень некомпетентности Мосбиржи. Суть в следующем: 20 апреля за день до экспирации основного майского контракта WTI на CME образовался навес в 25-30 тыс контрактов (25-30 млн баррелей) спекулятивных позиций, которые по непонятным причинам не были покрыты ранее. Уход маркетмейкеров и трудности в обеспечении поставок привели к принудительному закрытию спекулятивных позиций, что привело к самому сильному обвалу цен на нефть с переходом в экстремальную отрицательную область вплоть до минус 40.

Одновременно с WTI на CME в России через Московскую биржу торговалась реплика (производная на производную) на WTI (группа CL контрактов), но в отличие от основного контракта, в России с 19.22 (по данным биржи) произошла отвязка реплики от американской WTI. Это произошло на первой планке, но расширения торговых лимитов не было вплоть до окончания торгов. Биржа ссылается на отсутствие протоколов по расширению торговых лимитов на вечерней сессии, тогда как было несколько прецедентов по ликвидным контрактам (Ri, Si, Br), когда ранее на вечерней сессии лимиты расширяли. Само по себе это казус, когда в день или за день до экспирации отсутствуют протоколы контроля за рисками и непрерывного обеспечения торгов, что само по себе уже является прямым нарушением хода торгов. Участники торгов и брокеры (на которых лежит основной риск) лишены возможности управлять и балансировать своими позициями, а следовательно, в этом случае риски по кассовым разрывам должен брать на себя организатор торгов.

( Читать дальше )

Отскок рынка акций США может застопориться перед сезоном отчетностей

- 14 апреля 2020, 09:32

- |

Отчетности компаний США, которые будут выходить в предстоящие несколько недель, должны будут дать более четкое представление об ущербе, который короновирус и меры по борьбе с ним причинили американской экономике. Согласно консенсус-прогнозу экономистов, опрошенных Bloomberg, прибыль компаний из состава S&P 500 в 1-м квартале упала более чем на 11% в годовом выражении. Однако учитывая, как трудно делать прогнозы в нынешних условиях, реальный удар по корпоративным прибылям может оказаться заметно сильнее.

( Читать дальше )

Магнит дивидендами не расстроил

- 13 апреля 2020, 11:28

- |

На дивидендные выплаты в общей сложности в 2019 году Магнит потратит 31 млрд рублей, и это при чистой прибыли за этот период в размере 17,1 млрд! Казалось бы – непозволительная роскошь? Однако, с учётом отсутствия у компании внятной дивидендной политики, это совершенно нормально.

К тому же, к заёмным средствам для выплаты дивидендов Магниту прибегать не потребуется: если попытаться посчитать значение свободного денежного потока за последние пару лет, то в 2018 и 2019 гг. FCF оценивался на уровне 35,5 и 31,1 млрд рублей соответственно, что невольно наводит на мысль, что именно на этот показатель ориентируется менеджмент при расчёте размера выплат. Поэтому я не удивлюсь, если в новой див.политике мы увидим привязку к этому показателю.

( Читать дальше )

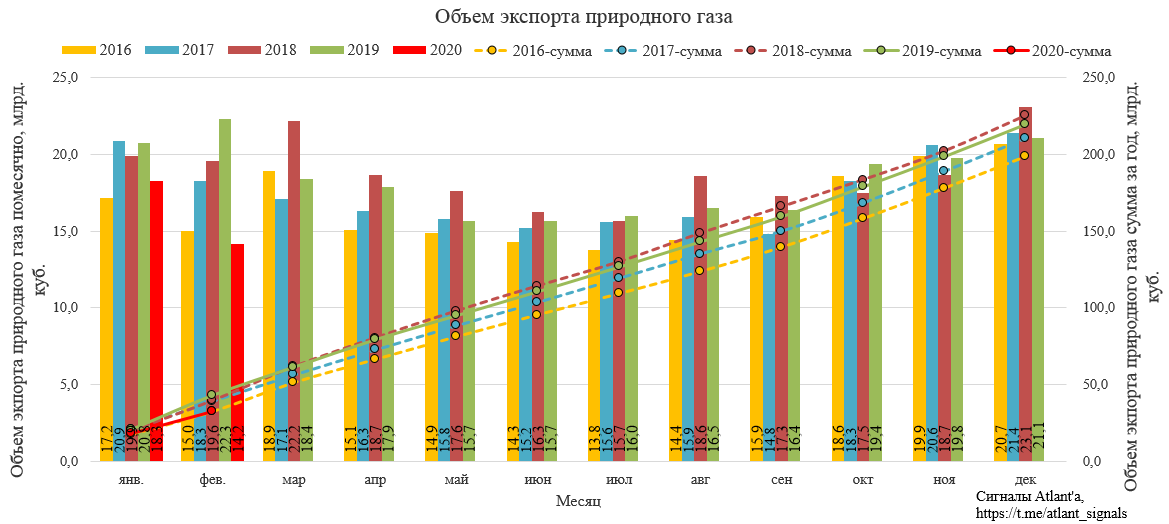

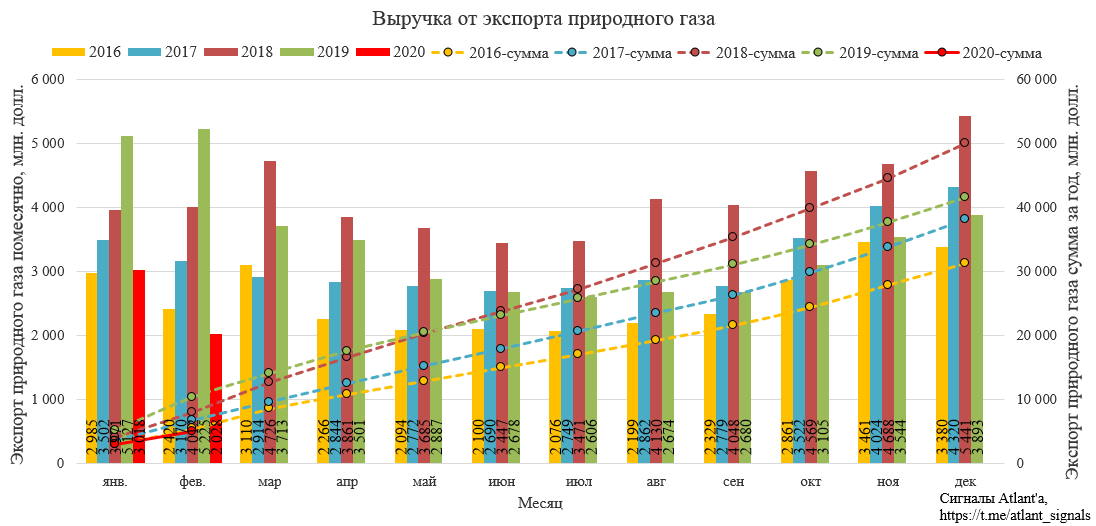

Экспорт природного газа из России в феврале 2020 года. Наполненность подземных газовых хранилищ в странах ЕС

- 13 апреля 2020, 11:27

- |

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелируют результаты Газпрома.

В феврале объем экспорта природного газа снизился на 22% относительно прошлого месяца и на 36% относительно прошлого года. Меньше месячный объем экспорта за последние 4 с хвостиком года был только в и июле 2016 года, для зимнего месяца очень низкий показатель. За январь-февраль 2020 года экспорт снизился на 25%.

Долларовая выручка в феврале снизилась на 33% относительно прошлого месяца и на 61% относительно прошлого года. Это абсолютный минимум с 2016 года. За январь-февраль 2020 года выручка снизилась на 51%.

( Читать дальше )

Сила дивидендного портфеля

- 10 апреля 2020, 21:49

- |

Портфель включает в себя 39 наиболее сильных дивитикеров равной стоимости и акцию роста Яндекс (пока они к сожалению не платят дивы).

Периодически встаю в шорт на одну акцию «против шерсти» объёмом 1/10 общей стоимости, сегодня это Полиметалл.

На падающем рынке такой подход помогает в моменте существенно сократить убытки.

Про то, что портфель вырос говорить думаю не стоит, потому что он ОЧЕНЬ хорошо и быстро поднялся… с таких-то уровней. :)

Самое любопытное в другом.

Даже несмотря на прибыльные шорты, дивитикеры показывают очень стабильное НЕжелание сильно падать вместе с индексом.

Для примера, сегодня индекс показал -0,88%, портфель без учёта шорта заработал символический плюс 0,02%.

И так почти каждый день!

Сейчас дивитикеры сильны как никогда, потому что профессионалы уже давно откупили рынок и ни при каких условиях не расстанутся с «курочкой», которая будет нести «золотые яички» на протяжении следующих 3-5 лет.

Кроме банального «купил и держи» периодически ребалансирую дивидендный портфель по следующему принципу.

Привожу все позиции к одной стоимости, продаю часть подорожавших бумаг и покупаю на них часть подешевевших.

Далее подорожавшие акции корректируются с чуть меньшими потерями за счёт сокращения количества, а подешевевшие как правило начинают подрастать чуть быстрее за счёт большего количества.

Вот так из месяца в месяц одни позиции обгоняют по стоимости другие и наоборот.

Такие «качели» можно раскачивать бесконечно долго, система «замкнутая» и абсолютно «автономная».

Это невероятно мощная стратегия для наращивания скажем так «силы» портфеля без использования денежных средств «из вне».

Для дивидендных стратегий важнейший фактор — количество акций.

Увеличивать их без дополнительных денежных средств можно вот таким нехитрым образом.

Торгуйте красиво, торгуйте успешно!

Металлургический сектор сохранит дивидендную привлекательность - Атон

- 10 апреля 2020, 16:19

- |

Проводим три теста: ожидаемые дивиденды в 2020, дивидендные доходности на дне цикла, чувствительность коэффициентов выплат к снижению прибыли.

Сектор демонстрирует хорошую устойчивость в условиях продолжающейся нестабильности; наши фавориты для дивидендной доходности – «Норникель» и «Северсталь»

Хотите хорошую дивидендную историю?

Лучше не найдете. Сектор предлагает инвесторам именно то, что они ищут: 1) высокую дивидендную доходность более 10%; 2) хорошую предсказуемость за счет ясной и гибкой дивидендной политики; 3) хорошую защиту от снижения благодаря сильным балансам. Норникель и Северсталь обещают самые хорошие перспективы с точки зрения дивидендов, и мы продолжаем отдавать им предпочтение как качественным долгосрочным инвестициямЛобазов Андрей

Федорова Мария

( Читать дальше )

Бычий рынок закончился. Экономика взяла курс на высокую инфляцию. Что делать? Покупать инфляцию и волатильность

- 09 апреля 2020, 10:52

- |

Запущены три макроэкономических процесса:

— глобальный удар по спросу,

— глобальный удар по предложению

— нефтяная война, сбившая цены до многомесячных минимумов.

Эти события приведут к масштабному уничтожению капитала и структурной безработице.

Местами нынешние события уже затмили хаос 2008 года: некоторые рынки сейчас в течение одного дня движутся сильнее, чем обычно за целый год. Поведение рынков в этом году совершенно беспрецедентно и отражает степень их неликвидности после указанного тройного шока.

Такая волатильность — когда в ценах образуются разрывы, становится кошмаром для трейдеров и маркетмейкеров. Торговые спреды расширяются в разы. Это серьезное испытание торговых систем хаотическими входными данными.Это вынуждает многих финансовых инвесторов уходить в деньги, так как прибыли и убытки скачут со слишком большим размахом, и контрагенты шлют потоки маржин-коллов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал