Избранное трейдера zaq789

США. 10 признаков приближения депрессии.

- 08 апреля 2020, 12:45

- |

1. Безработица

«Экономисты из Федерального резервного банка Сент-Луиса спрогнозировали в понедельник, что потери рабочих мест из — за рецессии коронавируса достигнут 47 миллионов и подтолкнут уровень безработицы в Америке к 32,1%–более чем на 7 пунктов выше, чем его пик в эпоху Великой Депрессии.”

2. Сектор услуг

На долю услуг приходится 70% экономики США.

Индекс занятости упал с +6,1 до -23,8, что является самым низким уровнем за всю историю наблюдений.

Индекс розничных продаж Texas Retail Outlook Survey рухнул с уже побитого уровня -2,5 в феврале до эпического рекордного минимума -82,6 в марте (также) общий индекс деловой активности рухнул с побитого уровня -5,0 до исторического минимума -84,2.

3. Экономический спад распространяется на все секторы

Продажи автомобилей также резко упали за последние две недели. Hyundai сообщила, что продажи в марте снизились на 43% по сравнению с аналогичным периодом 2019 года. Это падение с 61 177 автомобилей в марте 2019 года до всего лишь 35 118 в том же месяце в 2020 году.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 25 )

Лучшие бумаги недели. Выпуск 324 – обновления для вторника

- 07 апреля 2020, 09:31

- |

Лучшие бумаги недели. Выпуск 324 – обновления для вторника

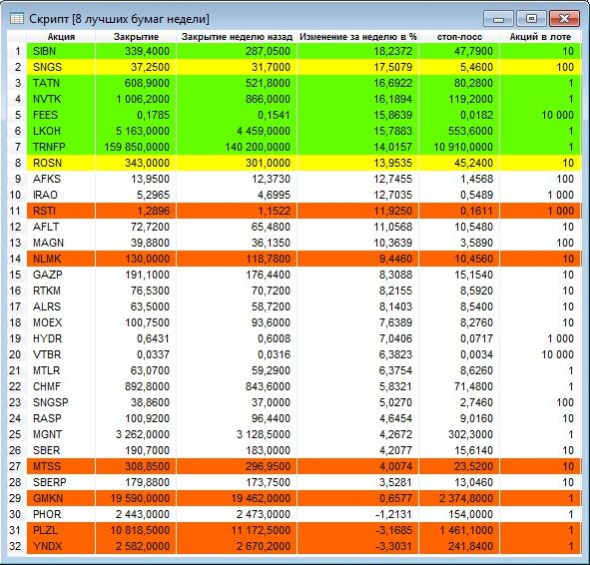

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 30.03.2020 по 06.04.2020. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 07.04.2020.

Внимание! Список 32 наиболее ликвидных акций для системы BWS изменился в 2020 году: из-за снижения объема торгов ушли Мосэнерго и М.Видео, вместо них пришли Yandex и АФК Система.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по вторникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Теории заговора отдыхают по сравнению с американскими исками против Китая

- 03 апреля 2020, 09:42

- |

Взаимодействие этих двух структур уже само по себе тянет на сенсацию. Ведь они представляют интересы формально «враждующих» между собой политических групп. Berman Law Group сопровождает президентскую кампанию демократов. В руководство компании входит брат кандидата в президенты США от Демократической партии Джо Байдена. Lucas-Compton, напротив, обслуживает президентскую кампанию Дональда Трампа.+

Этот факт лишний раз подтверждает давно известное правило: вне зависимости от политических противоречий, американская элита всегда едина в вопросе финансовых интересов.

Но еще более сенсационным является то, что иск в суд Флориды подан против Китая и вовлечь в него предлагается все мировое сообщество.

На этом фоне не может не удивлять поразительно быстрая реакция на иск американских законодателей. Отложив политические споры, они выступили с инициативой международного расследования «причин возникновения очага инфекции в китайском Ухане». При этом заранее признали «вероятную виновность» Китая, а также намерение выставить ему счет на компенсацию экономических потерь всего мирового сообщества. Об этом сообщил 25 марта в эфире Fox News член юридического комитета верхней палаты конгресса сенатор Джош Хоули.+

( Читать дальше )

Почему доллар не растет при такой низкой цене на нефть?

- 01 апреля 2020, 18:12

- |

В среднесрочной перспективе ухудшающийся платежный баланс рисует другую картину для рубля. Начиная с апреля, мы ожидаем постепенное ухудшение состояния платежного баланса, главным образом, за счет выплаты дивидендов, а также уплаты процентов по внешнему долгу: во 2 кв. отрицательный баланс инвестиционных услуг, по нашим оценкам, составит 10,4 млрд долл., который превысит сальдо торгового баланса (здесь мы предположили, что импорт падает на 2-3 п.п. в сравнении с 2019 г. до 13-14% ВВП) и приведет к отрицательному сальдо счета текущих операций в размере 12-18 млрд долл. в зависимости от размера дисконта Urals (в предположении сохранения текущей цены Brent и такого же сильного рубля). Этот дефицит текущего счета едва компенсируется интервенциями, однако не закрывает возможное увеличение оттока капитала (со стороны частного нефинансового сектора и с рынка госбумаг). Кроме того, наше предположение о таком сильном падении импорта может быть слишком оптимистичным. Помимо платежного баланса на курс рубля давление будут оказывать рублевые ставки (доходности базовых активов), которые выглядят низкими в сравнении с реализовавшимся ослаблением рубля (именно оно формирует ожидания). В итоге мы считаем, что рубль сохраняет потенциал для ослабления во 2 кв., если ЦБ РФ не решит еще увеличить объем продажи валюты на открытом рынке (при таких тратах валюты объем, выделенный для продажи “под Сбербанк”, будет быстро израсходован).

Лишь повышение интервенций во 2 кв. сможет защитить рубль при дальнейшем падении нефти

За март цены на нефть существенно просели: в среднем цена Brent опустилась до 34 долл./барр., на фоне чего рубль ослаб до 74,5 руб./долл. (среднее значение за месяц). Отметим, что формально по бюджетному правилу перейти к продажам валюты власти должны были бы лишь с 7 апреля, однако упреждающие продажи они начали еще в начале марта, к чему потом добавились операции в рамках сделки по Сбербанку.

( Читать дальше )

ВТБ. Обзор финансовых показателей по МСФО за январь-февраль 2020 года

- 31 марта 2020, 17:28

- |

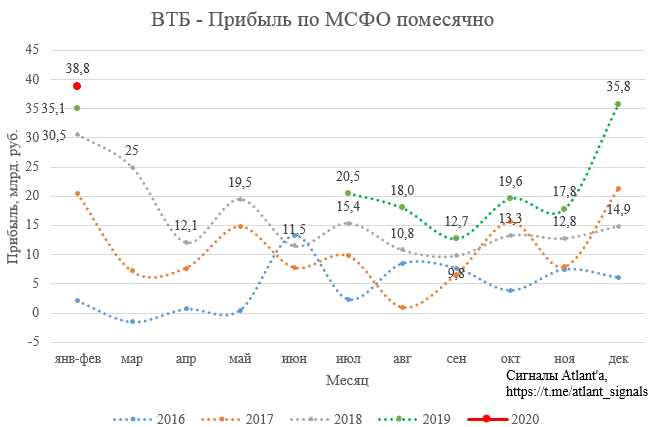

Хорошее начало года для банка, Андрей Костин, Президент-Председатель Правления Банка ВТБ, отметил:

Чистая прибыль Группы за январь-февраль 2020 года увеличилась по сравнению с аналогичным периодом прошлого года на 11% и составила 38,8 млрд рублей, что соответствует возврату на капитал (ROE) 14,1%. Мы добились роста ключевых банковских доходов и развития бизнеса в соответствии со стратегическими приоритетами. Мы также продолжали работу по глубокой трансформации процессов и технологий, нацеленную на дальнейший прирост клиентской базы, улучшение клиентского опыта и повышение операционной эффективности.

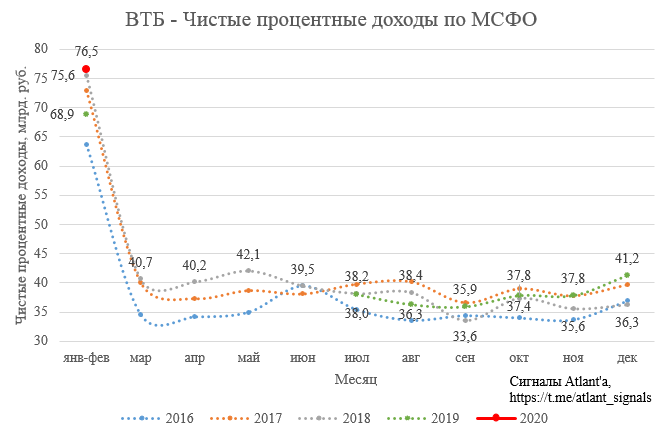

Чистые процентные доходы составили 76,5 млрд рублей за 2 месяца 2020 года, увеличившись по сравнению с аналогичным периодом прошлого года на 11,0%. Чистая процентная маржа составила 3,6% по итогам 2 месяцев 2020 года (рост на 30 б.п. год к году).

( Читать дальше )

Spydell. Хроники апокалипсиса.

- 27 марта 2020, 15:07

- |

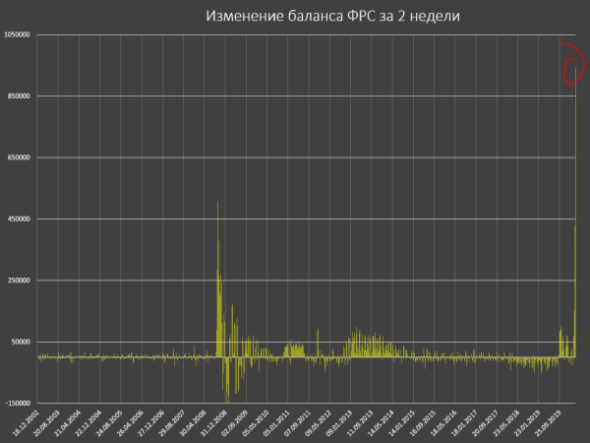

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

( Читать дальше )

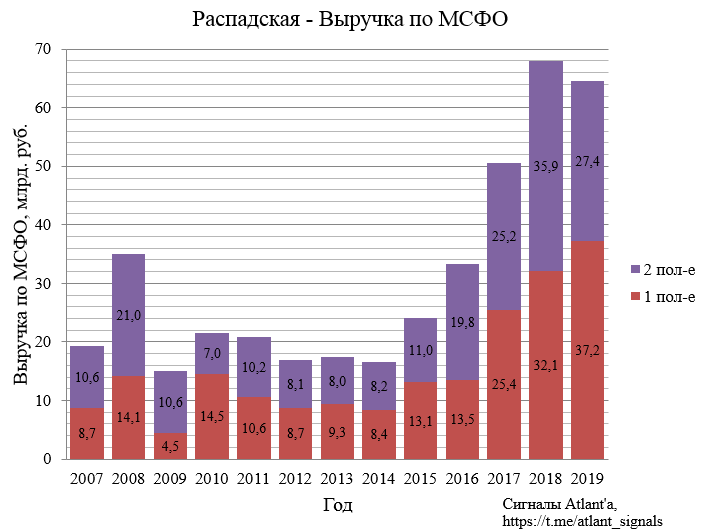

Распадская - дешево и сердито. Обзор финансовых показателей по МСФО за 2-ое полугодие 2019 года. Дивиденды

- 23 марта 2020, 10:41

- |

Распадская опубликовала отчет МСФО за 2-ое полугодие 2019 года. В отчете информация совпадает с той, что было замечено в отчете Евраза.

Есть хорошие и плохие новости в отчете. С одной стороны, Распадской вернули займы, которые она давала своим «сестрам», а с другой стороны — эти деньги не распределили на дивиденды, ограничившись их минимальным размеров. Но обо всем по порядку.

На фоне снижения цен и объемов реализации выручка снизилась на 24% к прошлому году и на 26% к предыдущему полугодию. По итогам года снижение составило 5%.

На операционную прибыль помимо причин, указанных выше, негативно повлияла курсовая переоценка валютной кубышки (бумажный убыток 650 млн. рублей) и обесценивания МУК-96 (этот маневр позволил снизить налог на 2 млрд. рублей).

В соответствии с обновленным планом добыча на шахте МУК-96 будет возобновлена в 2027 году. Учитывая, что возобновление добычи произойдет через 7 лет и что существует высокая степень неопределенности в отношении возобновления деятельности, Группа приняла решение произвести обесценение всех внеоборотных активов шахты МУК-96, что привело к 9,355 млн. руб. убытка от обесценения в консолидированном отчете о совокупном доходе.

( Читать дальше )

Реакция французов на российскую помощь Италии . Комментарии.

- 22 марта 2020, 20:25

- |

Почитайте что пишут французы на эту тему.

www.lefigaro.fr/international/l-armee-russe-va-envoyer-de-l-aide-en-italie-20200322

www.lefigaro.fr/international/la-republique-tcheque-a-soustrait-680-000-masques-et-respirateurs-destines-a-l-italie-20200322

В двух словах.

Где ваша Европа? Где солидарность? Помогает Россия, Китай и Куба прислала врачей. США нас кинули. Не Европа а позор. Французы в тихом шоке)))

Вот ваша Европа)))) Ха ха приятного чтения)))

— Невероятно! Россия подает пример. Как прекрасна европейская солидарность!

— Спасибо Россия !

— Для чего тогда нужен ЕС ?

— Китай, Россия, Куба пришли на помощь Италии. Франция тоже должна смиренно попросить помощи у этих щедрых стран.

— Европа, Европа, которая учит весь мир, как ему жить, не в состоянии установить и обеспечить соблюдение строгих правил сдерживания пандемии. Пригороды, как и прежде (наркотрафик и группировка), развивающиеся страны помогают итальянцам ( Россия, Куба, Китай… )

( Читать дальше )

Глубина коррекции на фондовом рынке США впечатляет

- 22 марта 2020, 19:00

- |

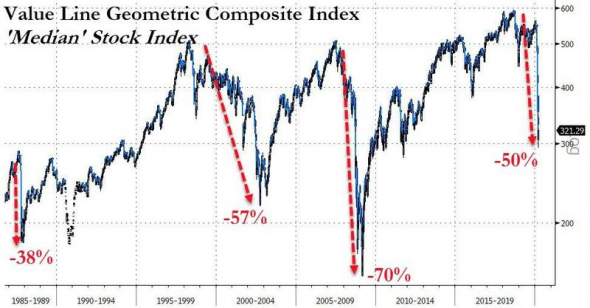

Американские фондовые индексы не в полной мере отражают глубину и масштаб происходящей на рынке коррекции (или обвала, если быть более точным). Поэтому для полноты картины имеет смысл рассмотреть несколько дополнительных показателей.

Например так называемый «индекс средней акции», рассчитываемый как среднее геометрическое для массива из цен более полутора тысяч американских компаний. В настоящий момент его падение от достигнутых в конце 2018 года максимумов составило 50%, что близко к значениям кризиса пузыря доткомов (57%) и уже превысило показатели биржевого краха 1987 года (38%):

(Индекс средней акции на фондовом рынке США обвалился на 50% от достигнутых ранее максимумов.)

Общая капитализация фондового рынка США откатилась к значениям 2015 года, за неполный месяц обнулив результаты достигнутые на протяжении последних пяти лет:

( Читать дальше )

Только по рынку!

- 19 марта 2020, 18:04

- |

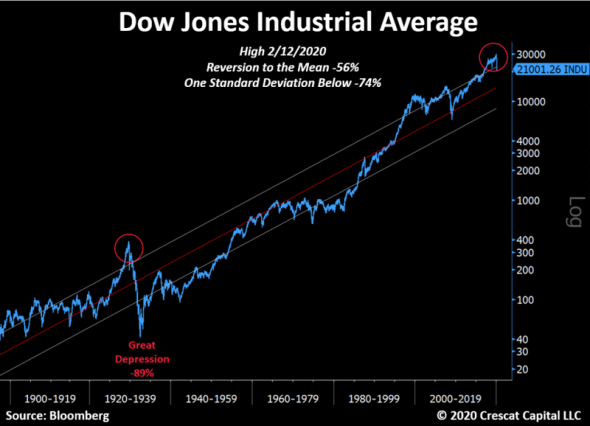

Для американских акций все еще существует гораздо больший спад, глобальная рецессия от уровня долга до уровня ВВП только началась. Корпоративные доходы готовы резко упасть, безработица резко вырасти. Это совершенно нормально. Существует деловой цикл. Начиная с февральского максимума для акций с большой капитализацией, потребуется 56% распродаж, чтобы добраться до долгосрочных средних оценок, а снижение на 74%, чтобы добраться до одного стандартного отклонения ниже этого уровня. На худших медвежьих рынках оценки доходят до двух стандартных отклонений ниже среднего. Такие реалии имели место в период Великой Депрессии, медвежьего рынка 1973-74 годов и двойной рецессии 1982 года. 1932 год было падение на 89% от пика. Начальный спад на этом рынке до сих пор сопоставим по скорости и размаху с 1929 годом. Будут отскоки, но даже после почти 30-процентного падения индекса S&P 500 после вчерашнего закрытия рынки даже не приблизились к оценкам “крови на улице”, которые должны отметить дно для акций в нынешней глобальной рецессии, которая только начала разворачиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал