Избранное трейдера zaq789

АФК Система - получит 51% в совместном предприятии с Ростехом

- 03 октября 2018, 19:51

- |

АФК «Система» получит 51% акций в создаваемом с Ростехом совместном предприятии в сфере микроэлектроники — в Ростехе пояснили слова министра промышленности и торговли РФ Дениса Мантурова журналистам о готовящейся сделке по продаже 51% акций холдинга Ростеха — «Росэлектроники».

Представитель Ростеха:

«Сейчас прорабатываются несколько подобных сделок (привлечение частных инвесторов — прим. ТАСС) в разных отраслях. В том числе, это касается и холдинга «Росэлектроника». В составе холдинга сформированы дивизионы по отраслевому принципу. По ряду дивизионов «Росэлектроники» действительно существует возможность привлечения частных инвесторов. В частности, в рамках одного из дивизионов в настоящий момент прорабатывается создание СП, где контрольный пакет, 51%, будет принадлежать нашему партнеру — АФК «Система». Указанную сделку планируется завершить в ближайшие месяцы»

https://www.finanz.ru/novosti/aktsii/afk-sistema-poluchit-51percent-v-sovmestnom-predpriyatii-s-rostekhom-goskorporaciya-1027587828

- комментировать

- ★1

- Комментарии ( 0 )

Ростелеком может выкупить акции Tele2 принадлежащие ВТБ

- 02 октября 2018, 15:17

- |

Акционеры Tele2 в ближайшее время могут определиться с будущим оператора — ВТБ

Акционеры оператора Tele2 обсуждают различные варианты будущего компании и в ближайшее время могут выбрать один из них. Об этом в кулуарах международного транспортно-логистического форума «PRO//Движение.1520» сообщил журналистам первый заместитель президента — председателя правления ВТБ Юрий Соловьев.

«Между акционерами компании Tele2 идут различные разговоры о будущем компании Tele2. В ближайшее время я надеюсь будут какие-то ответы», — сказал он, отвечая на вопрос о возможной продаже доли ВТБ в Tele2 «Ростелекому».

Ранее газеты «Коммерсант» и «Ведомости» со ссылкой на собственные источники сообщали, что «Ростелеком», который владеет 45% Tele2, вернулся к идее увеличения своей доли в операторе до контрольной и может выкупить часть акций у ВТБ. При этом оплатить покупку доли в Tele2 «Ростелеком» может своими квазиказначейскими акциями, уточнял один из источников «Ведомостей».

( Читать дальше )

Газпром и рынок газа Европы. Торговля газом становится новым инструментом в портфеле спекулянтов.

- 02 октября 2018, 12:25

- |

За последние 10 лет доля спотовой торговли (конкуренция «газ-газ») на рынке газа Европы выросла до 70% от общего объема. Естественно, что доля долгосрочных контрактов, в основе которых, как правило, сидит привязка к нефтяным ценам, почти двукратно сократилась до 30%. Это негативный фактор для крупнейших поставщиков газа в данный регион: Gazprom (РФ), GazTerra (Нидерланды), Statoil (Норвегия), Sonatrach (Алжир). Однако столь быстрая переориентация сильно монополизированного европейского рынка газа на спотовую торговлю, как раз во многом является результатом действий двух европейских компаний из этой четверки. Ведь Statoil и GazTerra почти полностью перешли к индексации своих контрактов по споту, а голландцы так и вовсе на 100% своих поставок.

Основополагающими факторами перехода на конкуренцию «газ-газ» стало создание ACER (Агентства по взаимодействию регуляторов энергетики), принятие Третьего энергетического пакета (ТЭП), избыток газа в Европе (первоначальным толчком во многом стал кризис 2008-2009 гг.), общее желание европейцев взять рынок под контроль и снизить цены для своих энергетических компаний.

( Читать дальше )

Эталон остается фаворитом в секторе недвижимости - АТОН

- 01 октября 2018, 10:26

- |

Общая выручка Эталона снизилась на 15% г/г до 24.7 млрд руб. из-за негативного влияния изменений в отчетности, связанных с МСФО 15. Компания отчиталась об операционном убытке в размере 2 млрд руб. в 1П18 против прибыли в 2.5 млрд руб. годом ранее из-за переоценки опционной программы для менеджмента и запасов. Обе статьи расходов являются разовыми и при корректировке на них операционная прибыль должна оказаться близкой к нулю. Скорректированная чистая прибыль составила 1.1 млрд руб. (против 2.1 млрд руб. за 1П17). Чистый денежный поток от операционной деятельности подскочил до 6.1 млрд руб. (против убытка 2.2 млрд руб. за 1П17), а свободный денежный поток составил 6.3 млрд руб. Валовый долг снизился на 5% с начала года до 22.8 млрд руб., а чистый долг упал до 3.8 млрд руб. (против 9.7 млрд руб. за 2017), соотношение чистый долг /EBITDA составило всего 0.4x. Компания проведет телеконференцию по результатам в середине октября вместе с публикацией операционных результатов за 3К18.

( Читать дальше )

В преддверии кризиса. Ждите после 2019-го.

- 27 сентября 2018, 14:07

- |

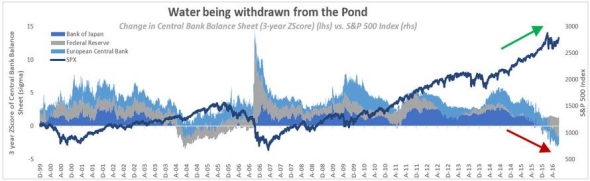

Федрезерв, ЕЦБ и Банк Японии совокупно сокращают свой баланс.

Американские акции, скорее всего, смогут закончить 2018 год без кризиса или изменения режима волатильности из-за небывалой волны корпоративной ликвидности, запущенной налоговой реформой. Кризис случится в период между 2019 и 2021 годами, рефинансирование долгов, количественное ужесточение, плохие демографические показатели, приведут к испарению ликвидности.

( Читать дальше )

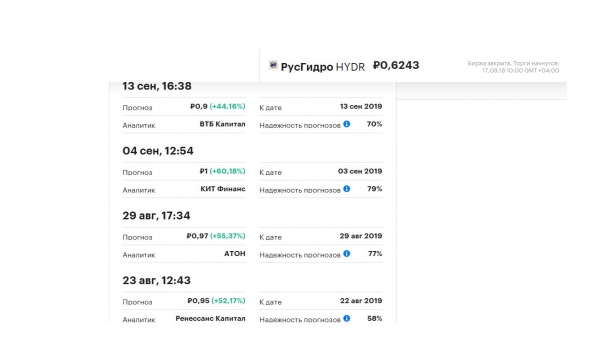

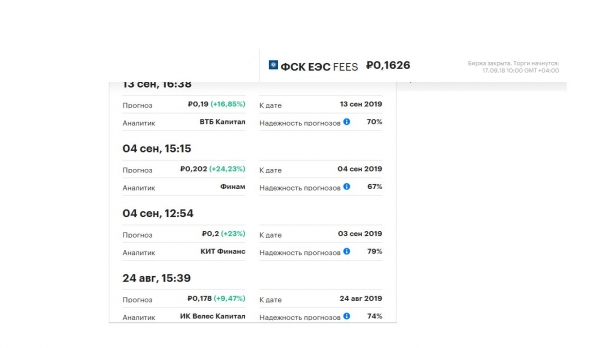

Прогноз инвесткомпаний от сентября 2018г. по цене акций: РусГидро, ФСК, Интер РАО, Россети

- 16 сентября 2018, 15:47

- |

ГМК Норникель (годовой отчет, стратегия, заявления менеджмента)

- 16 сентября 2018, 11:31

- |

Сегодня затронем осенний дивидендный сезон. На текущий момент есть уже достаточно много информации об отсекающихся компаниях, в их числе Северсталь, ГМК Норникель, Черкизово, НМТП, Роснефть, ММК, МТС, Новатэк, Татнефть, ВСМПО-АВИСМА, НЛМК, Фосагро, Алроса, Полюс. Итого довольно много из майнингового сектора, где на текущий момент я держу Северсталь, ММК, Фосагро и Алросу. Дела у них идут довольно неплохо, однако в текущей статье обсудим другую компанию, которой у меня на текущий момент в портфеле нет — ГМК Норникель.

Норникель я продал после обнародования новой стратегии и какое-то время с ними не работал, одновременно сложились несколько факторов: анонс стратегии, по которой должны были уменьшиться дивиденды, финансовое ухудшение (рост долга, снижение FCF на фоне значительного роста оборотного капитала итд), неурегулированные отношения между собственниками (впрочем, судя по выходящим статьям, это все еще актуально). Хотелось побыть какое-то время в стороне и все обдумать. Цена за этот период практически не изменилась.

( Читать дальше )

Заседание Сената США по санциям 12.09 - итоги

- 12 сентября 2018, 23:02

- |

www.vedomosti.ru/amp/09191d1a8d/politics/articles/2018/09/12/780705-senate-sanktsii-ofz-putinu

В сенате США предложили санкции против ОФЗ и близких к Путину людей

Слушания посвящены подготовке новых мер для противостояния действиям России12.09.2018 Михаил Оверченко

Цель санкций – создать высокие внутриполитические издержки для режима, против которого они вводятся

В банковском комитете сената в эти дни проходят слушания о мерах, которые могут быть предприняты для противодействия, как выразился председатель комитета Майк Крэйпо, «злонамеренным действиям Российской Федерации, направленным против Соединенных Штатов, их союзников и сфер влияния». В первые два дня слушаний в комитете выступали представители сначала администрации, а затем истеблишмента (например, бывший посол США в России Майкл Макфол). В среду запланировано обсуждение с участием независимых экспертов.

( Читать дальше )

ВТБ год назад объявило выкуп акций ВТБ по 0,038 руб за одну акцию

- 06 сентября 2018, 11:27

- |

Банк ВТБ (ПАО)

Решения совета директоров (наблюдательного совета)

По вопросу 9 «Определение повестки дня внеочередного Общего собрания акционеров Банка ВТБ (ПАО)»:

Определить следующую повестку дня внеочередного Общего собрания акционеров Банка ВТБ (ПАО):

1. О реорганизации Банка ВТБ (публичное акционерное общество) в форме присоединения к нему Банка ВТБ 24 (публичное акционерное общество).

2. Об утверждении новой редакции Устава Банка ВТБ (публичное акционерное общество).

3. Об утверждении новой редакции Положения о Правлении Банка ВТБ (публичное акционерное общество).

Результаты голосования: решение принято.

По вопросу 10 «Определение цены выкупа акций Банка ВТБ (ПАО)»:

В связи с вынесением на рассмотрение внеочередного Общего собрания акционеров Банка ВТБ (публичное акционерное общество) вопроса о реорганизации Банка ВТБ (публичное акционерное общество) в форме присоединения к нему Банка ВТБ 24 (публичное акционерное общество) определить цену выкупа:

( Читать дальше )

Результат РусГидро мог бы впечатлить рынок - ВТБ Капитал

- 27 августа 2018, 21:08

- |

С учетом операционных показателей за период мы прогнозируем хорошую прибыльность – в частности, рост EBITDA на 10% г/г.ВТБ Капитал

Котировки «РусГидро» остаются под давлением, в то время как руководство пытается переосмыслить факторы инвестиционной привлекательности компании: создающие стоимость инвестиции до сих пор нейтрализуются значительными списаниями, что ограничивает потенциал роста дивидендных выплат по бумагам компании. Как мы полагаем, показатели прибыли начнут расти в ближайшие периоды. Рассчитанная нами прогнозная цена на 12 месяцев остается без изменений на уровне 1 руб. за акцию, что подразумевает ожидаемую полную доходность в 65%. По акциям «РусГидро» подтверждаем рекомендацию Покупать.

Ожидаем хорошие результаты за 1 полугодие, с учетом операционных показателей за отчетный период «РусГидро» покажет хорошие финансовые результаты. Напомним, что в 1 полугодии выработка ГЭС увеличилась на 5%, выработка тепловых станций выросла на 8%. Исходя из этого, мы прогнозируем общую выручку в размере 197 266 млн руб. (включая субсидии), что на 5% выше уровня 1 полугодия 2017 года. В то же время расходы, по нашей оценке, вырастут на 7% г/г, в результате чего скорректированная EBITDA составит 53 777 млн руб. – рост на 10% г/г. С корректировкой на возможные (и ставшие обычными) списания основных средств и без учета воздействия от переоценки форвардной сделки с ВТБ мы ожидаем рост чистой прибыли на 40% г/г, до 31 142 млн руб., – результат мог бы впечатлить рынок, но, вероятнее всего, будет нейтрализован традиционными списаниями, которые уменьшат базу для расчета дивидендных выплат.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал