Избранное трейдера zaq789

Группа ПИК - выручка в 2017 г. увеличилась в 2 раза, до 216 млрд руб

- 23 января 2018, 14:13

- |

- Общий объем поступлений денежных средств увеличился на 113,7% до 216,1 млрд рублей с 101,2 млрд рублей за 2016 г.

- — Объем поступлений денежных средств от продаж недвижимости увеличился на 116,4% и составил 189,1 млрд рублей по сравнению с 87,4 млрд рублей за 2016 г.

- — Объем поступлений денежных средств от оказания строительных услуг и прочих видов деятельности за 2017 год увеличился на 96,2% и составил 27,0 млрд рублей, или 12,5% выручки, по сравнению с 13,8 млрд рублей за 2016 г.

- · Объем розничной реализации недвижимости увеличился на 93,6% до 1 839 тыс. кв. м по сравнению с 950 тыс. кв. м за 2016 г.

- · в 2017 году компания выставила на продажу 11 новых проектов и 99 новых корпусов (в 2016 году компания выставила на продажу 12 новых проектов и 63 корпуса соответственно)

- — Общая площадь квартир в новых корпусах, выставленных на продажу, составила 2 143 тыс. кв. м, что на 85,1% больше, чем в 2016 г. (1 158 тыс. кв. м).

- · За отчетный период объем ввода составил 2 059 тыс. кв. м., что на 121,4% больше, чем в 2016 году (930 тыс. кв. м.)

- · Доля ипотечных сделок в 2017 году составила 60% от общего объема продаж.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Распадская – в предвкушении дивидендов

- 18 января 2018, 13:26

- |

На текущий момент у компании нет большой инвестпрограммы, низкий чистый долг, а ключевому бенефициару — Evraz — нужны деньги для снижения собственной долговой нагрузки. Видим логику в возрождении практики выплаты дивидендов, величину которых предсказать на данном этапе сложно ввиду отсутствия дивидендной политики. Однако потенциально компания сможет без ущерба для собственной операционной деятельности выплатить до 50% чистой прибыли. В этом случае мы увидим акции выше 150 руб. В связи с этим мы поднимаем целевой ориентир до 150 руб. и сохраняем рекомендацию ПОКУПАТЬ.Распадская является лидером угольного рынка России, компания обеспечивает 75% добычи коксующегося угля в стране. 100% продукции, производимой Распадской, является коксующий уголь, цена которого $243,50 за тонну. В связи с ростом цен на уголь, компания улучшила свои финансовые показатели в разы за последние два года.

( Читать дальше )

Индонезия передумала сокращать угледобычу

- 11 января 2018, 17:19

- |

Индонезийская добыча угля в 2017 г. достигла 477 млн тонн, согласно предварительной статистике. При этом правительство Индонезии планировало сократить добычу угля в стране до 413 млн тонн по сравнению с 419 млн тонн в 2016 г.

Дальнейшие планы предусматривали снижение угледобычи до 406 млн тонн в 2018 г. и до 400 млн тонн – в 2019 г.

Однако, по словам высокопоставленных индонезийских чиновников, властям придется увеличить добычу угля, чтобы повысить доходы от негосударственных налогов.

Запасы угля в Индонезии на конец 2016 г. составляли 128,06 млрд тонн, из них 28,46 млрд тонн приходится на густонаселенные острова Калимантан и Суматра.

Сбербанк и ВТБ

- 02 января 2018, 17:59

- |

График — недельки.

Их сравнительный фундаментальный анализ можно посмотреть здесь

Почему такое расхождение?

По цифрам фундамента я не могу этого понять.

Рост не значит "не стоимость". Интересные ссылки и размышления на тему.

- 31 декабря 2017, 12:33

- |

Пару интересных статей попались в блоге Newfound Research. Первая, под названием Growth is not «not value» послужила мне поводом для написания сего краткого перевода, с дополнительными размышлениями.

Как известно, акции(и фонды акций) часто классифицируют по инвестиционным стилям, и эта классификация обычно выглядит так(приведен популярный вариант Morningstar):

Акцию(или фонд) относят к одному из 9 квадратов-стилей, на основе размера(т.е. капитализации) компании — по вертикали, и стиля рост/стоимость — по горизонтали. На картинке выше приведен пример какой-то крупной компании стоимости.

Если с классификацией по размеру всё относительно понятно, то с распределением по росту и стоимости связан один интересный нюанс, который обсудим дальше. Немного истории: компания Morningstar изначально(с 1992 года) делала классификацию по росту/стоимости на основе 2-х мультипликаторов P/E и P/BV, строя агрегированный рейтинг и относя компании с низкими значениями — к стоимости, а высокими — росту. «Рост» в данном случае обозначал лишь то, что компания относительно дорогая, реальный рост не измерялся. В 2002 Morningstar поменяла методологию, теперь рост и стоимость начали оцениваться отдельно. Для ранжирования по стоимости начали использовать P/E, P/BV, P/CF, P/S и див.доходность, а для роста — рост исторической и ожидаемой прибыли(E), балансовой стоимости(BV), денежного потока(CF), продаж(S). Всего получилось 10 критериев: 5 для стоимости, 5 для роста. Критерий оценки роста/стоимости из линейного превратился в двумерный, для наглядности его можно представить следующей картинкой, по горизонтали отложен рост(чем правее, тем больше), по вертикали — стоимость(чем выше, тем больше):

( Читать дальше )

Россети - совет директоров утвердил новую дивидендную политику компании

- 27 декабря 2017, 19:55

- |

Основные изменения Положения о дивидендной политике ПАО «Россети» касаются порядка определения размеров дивидендных выплат. Дивидендная политика Общества основывается на принципах соответствия законодательству РФ, распоряжению Правительства Российской Федерации от 29.05.2017 № 1094-р и стандартам корпоративного управления; обеспечения баланса интересов акционеров Общества и потребностей Общества в средствах для развития и выполнения общеотраслевых функций, в соответствии со Стратегией развития электросетевого комплекса, а также определения размера дивидендов в

( Читать дальше )

Мечел, или как 2 десятка Белазов с углем помогают металлистам.

- 27 декабря 2017, 12:52

- |

Пока некоторые пиарятся на шлаке GTL, продавая подписку на сомнительные идеи по 700р. в месяц.

Мечел прет по пятерке процентов в день.

Причины:

- Уголь 260, посмотреть можно здесь

- Падение ставок, экономит на внутренних кредитах, причем счет идет на миллиарды, следить здесь

- Взяли в лизинг 18 Белазов, 4 совсем недавно, суммарно больше 30

- Маячат 20р дивов

- Рост рубля удешевляет внешние кредиты, курс можно тут

- сталь также дорожает,спасибо Китаю.

За чем нужно следить?

Учитывая сильную зависимость компании от прибыли в угольном сегменте, надо очень пристально следить за ценой на кокс.

Следить за проблемой с вагонами для угля. Любая новость об увеличении кол-ва вагонов, каких-либо модернизаций составов, ж/д путей, укрепит позицию. Здесь или Здесь.

Ждем годового отчета,(23.04.2018) он будет разрывной. Далее стоит компании начать снижать обороты добычи, сразу спрыгивать с поезда. Хотя думается всё будет ОК.

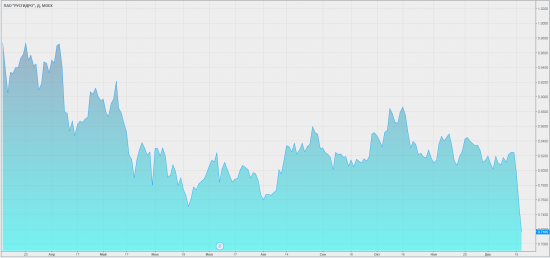

О РусГидро без воды

- 20 декабря 2017, 21:56

- |

Сегодня мы поговорим об одной из самых раллирующих акций на РФ рынке — РусГидро. За последние несколько дней акции компании значительно подешевели и в связи со значительной скидкой, которую предоставляет рынок, целесообразно оценить, есть ли какая-то ценность или идея в данной бумаге, может ли что-либо представлять интерес.

Отвесное падение началось с отчета за 9 мес. 2017 по МСФО, на следующий день компания проводила День Инвестора, после чего падение лишь усилилось. Ну а сегодня мы закрепили результат, снизившись еще почти на 5%. Вокруг компании обсуждаются плохая отчетность, сомнительные перспективы сектора, негативное влияние допэмиссии и прочие факторы. Попробуем собрать все воедино и трезво оценить на основе имеющихся данных.

( Читать дальше )

Как найти Ваш список акций (портфель) на смартлабе

- 13 декабря 2017, 14:46

- |

2. Есть еще общее меню на всех страницах

через это меню вообще в любое место смартлаба попасть можно

3. На странице котировок акций есть ссылка:

4. Ну а можно просто запомнить ссылку:

https://smart-lab.ru/q/watchlist/

Сейчас на смартлабе создано 1376 портфелей!

Скоро мы кстати их немного улучшим, добавим туда календарь дивидендов и расчет ваших будущих дивидендов по портфелю.

Пользуйтесь наздоровье!

Спасибо!

А вообще конечно по уму надо это все делать доступным через поиск.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал