Поиск

📉Армянские хедж-фонды продолжают распродавать активы в России: индекс ММВБ опустился ниже 2700п, отскочил, и снова опустился

- 23 августа 2024, 10:36

- |

- комментировать

- ★1

- Комментарии ( 14 )

Китай, обзор за 21 августа 2024

- 21 августа 2024, 08:48

- |

Доброе утро, друзья! Давайте посмотрим, как проходят торги китайских компаний на торгах в Гонконге. Топ-20 акций:

1. Alibaba -1,12%

2. JDcom -9,63% 🙈🙈

3. EDU -2,04%

4. Li Auto -1,1%

5. XPeng -2,9%

6. NIO -2,84%

7. BYD +0,27%

8. Baidu -2,08%

9. Tencent +0,65%

10. Bilibili -2,2%

11. NetEase -1,48%

12. Autohome +0,44%

13. SMIC -1,07%

14. Xiaomi -1,47%

15. PetroChina -0,45%

16. Ping An -1,74%

17. Baozun -1,55%

18. China Petroleum & Chemical -1,21%

19. Meituan -0,37%

20. Lenovo -2,33%

➡️ По сравнению с закрытием торгов на американской сессии акции Китая без особых изменений, движения ± 0.5%, часть акций выросла в районе 1%, но у JD-com падение. Индексы и ETF по Китаю в диапазоне от -0,23% до -2,35%.

📢 Акции Китая упали на спекуляциях, что иностранные инвесторы сбрасывают акции китайских технологических компаний на фоне опасений по поводу доходов и экономических перспектив, в то время как отчет показал, что все больше хедж-фондов закрывают свои ставки на китайские акции.

( Читать дальше )

Citigroup Inc заявляет, что кэрри-трейд возвращается, но с ключевым отличием: хедж-фонды занимают доллары США, а не иены, для своих ставок на развивающихся рынках — Bloomberg

- 20 августа 2024, 16:21

- |

Citigroup Inc. заявляет, что кэрри-трейд возвращается, но с ключевым отличием: хедж-фонды занимают доллары США, а не иены, для своих ставок на развивающихся рынках.

Инвесторы увеличили ставки на снижение процентной ставки Федеральной резервной системой более чем на три четверти пункта в этом году. В сочетании с июльским повышением ставки Банка Японии это нанесло ущерб старой модели ставок на устойчивый экономический рост в США и минимальную стоимость заимствований в Японии.

При кэрри-трейдинге инвесторы берут взаймы в валютах с низкими процентными ставками и размещают выручку в более рискованных активах с высокими ставками.

Теперь хедж-фонды, использующие эту стратегию, выбирают доллар вместо иены в качестве валюты финансирования, учитывая перспективу расхождения курсов в США и Японии, сказал Касиков.

( Читать дальше )

Ближний Восток слезает с нефтяной иглы, а Уолл-стрит идёт на компромиссы

- 19 августа 2024, 16:22

- |

💰В $4 трлн оценивают суверенный капитал стран Персидского залива. Неудивительно, что воротилы с Уолл-стрит давно держат нос по ветру, а самые шустрые из них, такие как Apollo и Blackstone, меняют свою тактику, чтобы получить хотя бы малую толику этих богатств.

🚀Управляющие активами не вылезают из региона Персидского залива, открывают там местные офисы и ведут бесконечные переговоры. Но ближневосточные суверенные фонды так просто не покорить! Они применяют всю свою финансовую мощь невиданным ранее образом — нарушая правила игры. Компании отказываются от стандартных схем оплаты за управление капиталом, стремятся совместно инвестировать и получать бОльшую долю прибыли от сделок.

📈Страны Персидского залива тоже хотят выйти в новый для себя свет и вкладывают деньги в частные американские хедж-фонды. Их основная стратегия — побороть зависимость от нефтяных доходов и нарастить развитие других секторов экономики, таких как искусственный интеллект, медицина, промышленные разработки. По прогнозам к 2030 году общая сумма активов ближневосточных фондов может вырасти почти в два раза и составить уже $7,6 трлн.

( Читать дальше )

Как по доходности обогнать эмиссию денег (M2)? Какие есть стратегии и их комбинации.

- 19 августа 2024, 15:40

- |

Чтобы реально становиться богаче необходимо обогнать эмиссию денег (M2). Для меня одной из ключевых задач является задача долгосрочно обогнать эмиссию рублей и долларов. Далее речь пойдет о обгоне долларового M2.

Обгонять эмиссию денег (M2) — задача, требующая стратегий с высокой доходностью. M2 — это показатель денежной массы, включающий наличные деньги, депозиты до востребования и другие формы денег, легко конвертируемые в наличные. В последние десятилетия денежная масса M2 в долларах росла в среднем на 6-8% в год (хотя могут быть значительные колебания). Соответственно, для того чтобы обгонять этот рост, нужно стремиться к доходности выше этого уровня.

Основные стратегии для обгона M2

Инвестирование в акции:

- Индивидуальные акции: Компании, особенно из секторов с высоким ростом (технологии, биотехнологии и т.д.), могут приносить значительно более высокую доходность, чем M2. Однако это связано с высоким риском и требует тщательного анализа и отбора.

- Индексные фонды (ETF): Инвестирование в индексы, такие как S&P 500, может быть менее рискованным и позволяет получать среднерыночную доходность. Исторически доходность S&P 500 составляла около 7-10% в год, что выше роста M2.

( Читать дальше )

Доллар испугался до чертиков

- 19 августа 2024, 08:56

- |

Не успели инвесторы глазом моргнуть, как страх на рынке уступил место жадности. Лучшее недельное ралли фондовых индексов США в 2024 стало красной тряпкой для «быков» по EURUSD. Основная валютная пара вернулась к области 7-месячных максимумов и готова восстановить восходящий тренд на ожиданиях «голубиной» риторики протокола последнего заседания ФРС и Джерома Пауэлла в Джексон Хоуле.

Если отчет о занятости в США за июль заставил рынки напугаться до чертиков, то данные по инфляции, розничным продажам и заявкам на пособие по безработице привели к безудержным покупкам американских акций. Для фондовых индексов возникла идеальная среда Златовласки, когда экономика пусть и замедляется, но все еще хороша, а инфляция под контролем. В таких условиях можно и про впечатляющие корпоративные прибыли вспомнить, и про искусственный интеллект.

Снижение темпов роста потребительских цен и увеличение безработицы до максимальных отметок с 2021 требуют от ФРС снижения ставки по федеральным фондам.

( Читать дальше )

♟️"Манипуляции с ENRON": Когда жадность сожрала не только деньги, но и совесть

- 18 августа 2024, 19:58

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#52. За чашкой чая..

👑 Король энергетики и почему это было слишком хорошо, чтобы быть правдой

История Enron – это не просто очередной корпоративный скандал, это зеркало, в котором отражаются самые темные стороны капитализма.

Enron основали в 1985 году как обычная газовая компания в Хьюстоне. Отказавшись от газа, начали торговать фьючерсами на энергию. Enron стал символом корпоративной культуры 90-х. Они были везде: спонсировали стадионы, давали огромные пожертвования политикам и т д. Они были слишком большими, чтобы упасть. По крайней мере, так всем казалось.

Как же они умудрились так долго водить за нос весь мир?

Три слова: Креативный Бухгалтерский Учет:

( Читать дальше )

Обзор Рынков Идеи Мысли Индексы Мосбиржи РТС S&P500 Рубль Доллар Золото БСП ВТБ Сургут Мосбиржа

- 17 августа 2024, 14:30

- |

Друзья,

В этом ролике –

идеи по фондовому и по срочному рынкам.

Этот же ролик на RUTUBE

rutube.ru/video/be946cf8b35fa8d8c621f8c015374227/

На фондовом рынке – торговля на психологически важных уровнях 2800 по индексу Мосбиржи и 1000 по индексу РТС.

Анализирую картину рынка:

растёт открытый интерес на фьючерсы ВТБ (похоже на спекулятивный разгон),

с начала 2024г. не падает БСП (ожидания обратного выкупа 20 млн акций до февраля 2025г.),

какая идея в Сургут пр.,

разбираю позиции участников рынка в рубле.

Анализ позиций хедж фондов на S&P500, индекса доллара, золота.

ВЫВОД о том, что крупняк не ждёт серьёзной коррекции в США.

Разбираю акции:

- ВТБ (спекулятивный спрос),

- Сургут пр. (разбираю идею),

- БСП об (почему не падает на коррекции),

- Мосбиржа.

Это и многое другое – в этом ролике.

С уважением,

Олег

Цены на золото готовятся обновить рекорд

- 16 августа 2024, 17:06

- |

Мировые цены на золото с начала года выросли на 20,29%, неоднократно обновив исторические максимумы. На уходящей торговой неделе котировки вновь вплотную подошли к рекордному уровню, поэтому имеет смысл определить их дальнейшие цели.

Основными позитивными драйверами для золота, традиционно рассматриваемого как защитный актив, на сегодня выступают такие факторы, как эскалация напряженности на Ближнем Востоке и в Восточной Европе, опасения по поводу рецессии в США и последующего замедления роста глобальной экономики, а также ожидание начала цикла смягчения денежно-кредитной политики Федрезервом. Главными покупателями золота в первом полугодии 2024 года остались мировые центробанки, хедж-фонды и ETF.

Золото традиционно считается активом-убежищем наряду с американским долларом, японской иеной и другими резервными валютами. Утверждать, что международная напряженность снижается, пока рано. Иран по-прежнему угрожает ответными мерами против Израиля. Однако жесткость этих действий под вопросом. Многие мировые лидеры настаивают на более сдержанной реакции, а затягивание с ответом также постепенно снижает риск полномасштабного конфликта, хотя вероятность его по-прежнему остается высокой. Ситуация в Курской области остается напряженной. Таким образом, геополитические факторы по-прежнему оказывают влияние на рост мировых цен на золото.

( Читать дальше )

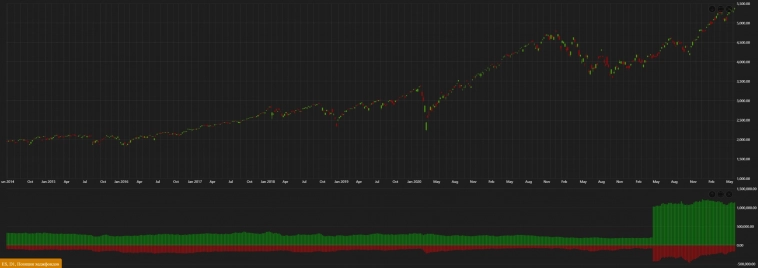

Хеджфонды ставят на продолжение роста S&P500 Анализ позиций хедж фондов (коэффициент корреляции S&P500 с индексом Мосбиржи 0,82)

- 16 августа 2024, 11:33

- |

Из отчётов COT

Крупные участники рынка обязаны отчитываться о своих позициях в CFTC

(commodity futures trading commission).

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

COT (commitment of traders reports)

Позиции хэдж фондов:

в лонгах, уменьшают шорты

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал