Поиск

пассивный страховой бизнес (также попутно спреды и дельтахедж)-33

- 23 апреля 2021, 18:10

- |

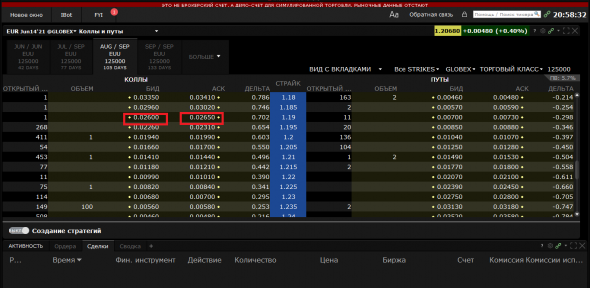

Вот и начались плюсы торговли волатильностью. Давно ждал, чтобы описать, как это здорово, когда зарабатываешь на том, что заходишь в рынок в тишине, а потом поднимается шторм и цена ходит сильно в обе стороны, а ты на этом зарабатываешь. Сейчас наш купленный колл 1.19 стоит 262 и это на 74 пункта больше, чем цена покупки. Это дает 962 доллара плюса. А позиция на форекс, где уже продано 89000 евро (начинали с 70000) дала минус лишь на 623 доллара. Это около 2.3% на депозит за три дня и ничего не понимая, ни в болинджерах, ни в тренде.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Coinbase пробила $300. Стоит ли покупать?

- 23 апреля 2021, 11:40

- |

Являясь ведущая криптовалютной биржей-платформой на зарождающемся рынке, Coinbase “жирует” на щедрых комиссионных и широких спредах.

В 1 квартале 2021 году средняя комиссия #COIN от каждой транзакции составила ~0,537%, что позволило сгенерировать $1,8 млрд валового дохода при объеме торгов в $335 млрд.

По мере развития рынка криптовалют будут развиваться существующие и появляться новые криптобиржи, которые гарантированно предложат более низкие или даже нулевые торговые сборы в качестве стратегии для захвата доли рынка. Аналогичную ситуацию мы наблюдали в последние годы с размерами комиссий за торговлю акциями. В таких условиях рентабельность и доходы Coinbase неизбежно снизятся.

Кроме того существует вероятность, что традиционные брокеры скоро также начнут предлагать возможность торговли криптовалютами. Это сократит существующие широкие спреды.

Простой пример. Если размер комиссии Coinbase сравняется с комиссиями традиционных фондовых бирж (~0,01%), ее валовой доход в первом квартале составил бы всего $33,5 млн, вместо $1,8 млрд (в 54 раза меньше).

( Читать дальше )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-32

- 21 апреля 2021, 14:36

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

Пока опережает первая позиция.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок от 21.04.21-го. Откупаем по 59 рублей наш проданный пут по 352. Это 293 рублей плюса по путу 27500. Продаем по 4 рубля то, что покупали по 107. Это 103 рублей минуса по путу 26500. И 190 надо прибавить к прошлому плюсу 143. Общий итог- минус 333 рубля при депозите 22000 рублей.

Результат: 333 рубля.

Вторая позиция:

( Читать дальше )

никто не хочет поделиться данными по календарным спредам?

- 19 апреля 2021, 08:58

- |

smart-lab.ru/blog/690925.php с кучей лайков, я уж обрадовался что по приведённой ссылке накачаю данные по спредам и зафигачу своих стратегий с блекджеком и массажистками. Но блин, это же смартлаб, это же мосбиржа. Здесь никому нельзя доверять. Данные оказались кривые и бесполезные для анализа, соответственно что и как наш коллега торгует и какие стратегии делает по этим данным хз.

( Читать дальше )

Еще немного о стратегии bohemian rhapsody

- 18 апреля 2021, 22:25

- |

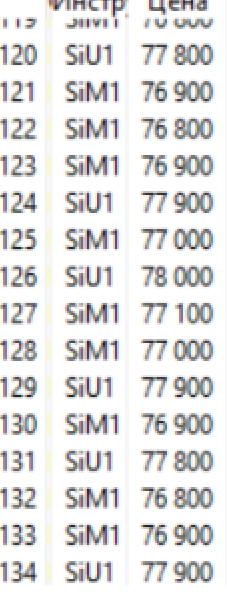

Богемиан выкладывал, но быстро удалил сделки

Он утверждал, что это торговля спредом между ближним и дальним фьючем (направления сделок он скрыл, чтобы запутать нас)

Но обратите внимание на округление цены на обоих инструментах. Если бы это был спред, то хотя бы на одной ноге цены не попадали бы на сетку 100 пунктов. Если сопоставить его сделки с тиковыми графиками, то будет подтверждение, что он торговал в тот день 2 независимых сетки, набирая позицию одновременно по обоим сеткам против движения цены.

жизнь с рынка

- 17 апреля 2021, 15:59

- |

Проблема не постоянства дохода. Торгую в основном опционами недельными по РИ., по — этому у меня финансовый период это с четверга вечерки до конца основной сессии четверга 18-45. Например, апрель тяжелый получается. Экспирация 01 апреля принесла нули — недельная прибыль составила 1000 руб :)) 8 апреля позиции были направлены вверх и получил убыток. экспирация 15 апреля, убыток нивелирован и получена небольшая прибыль около 10 т руб. Итого за две недели всего +10 т.руб… Сейчас пока все ок! Позы направлены вверх. Стоят спреды коловые 145/147,5 и 145/150 и сигналов закрывать их не вижу. Если мы работаем по найму, то за две недели получим аванс, а тут можно и «дыркой от бублика» остаться. Пролеты нужно всегда учитывать в своем бюджете, по — этому трейдеру, на мой взгляд, брать кредиты противопоказано. Более того, всегда должен быть запас денежных средств, которые будут обеспечивать вас в случае пролетов. Какой запас? С суммой пусть каждый решит для себя сам, исходя из своих необходимых потребностей. А вот по времени… думаю на 6 месяцев минимум.

( Читать дальше )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-31

- 14 апреля 2021, 16:11

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

Пока третья позиция всех обходит.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок. Откупаем по 6 рублей наш проданный пут по 477. Это 471 рублей плюса по путу 27000. Продаем по 2 рубля то, что покупали по 160. Это 158 рублей минуса по путу 26000. И 313 надо отнять от прошлого минуса 170. Общий итог- минус 143 рубля при депозите 22000 рублей.

Результат: 143 рубля.

Вторая позиция:

( Читать дальше )

Первый биткойн-ETF. Похоже, что далеко не последний.

- 12 апреля 2021, 20:36

- |

В феврале в Канаде запустили первый в мире биткойн-ETF. Каковы перспективы? Похоже, что этим дело не ограничится, поскольку ожидается, что в ближайшие месяцы количество ETF, связанных с криптовалютой, увеличится, что расширит существующее предложение различных инвестиционных фондов, открывающих доступ к этому типу активов.

Положительные прогнозы подогревают успешные запуски биткойн-ETF Purpose и Evolve, первого и второго в мире соответственно. Первый имел активы под управлением (ASM) в размере 836 миллионов долларов на начало марта, а второй — ASG в размере 64,4 миллиона долларов на ту же дату, сообщает Finance-investissement. К тому же TMX Group решила разместить опционы, относящиеся к этому ETF, на Монреальской бирже.

Опционы – это финансовые инструменты, которые позволяют инвесторам, среди прочего, хеджировать риск, связанный с колебаниями стоимости ценной бумаги. Например, если клиент держит биткойн-ETF, стоимость которых выросла, и хочет застраховаться от риска падения цены, он может приобрести колл-опцион. В обмен на премию ему будет гарантирована возможность продать свой ETF, по крайней мере, по цене исполнения этого опциона в любой момент времени.

В своих критериях выбора ETF или акций некоторые предпочитают инвестировать в ценные бумаги, которые лежат в основе опционов. Подразумевается, что это дает им дополнительный уровень ликвидности. Потенциально они более привлекательны для некоторых инвесторов. Ожидается, что хеджирующая активность маркет-мейкеров в секторе опционов повысит торговую активность. Однако эти действия не обязательно означают, что ETF более или менее ликвиден. «Ликвидность ETF зависит от ликвидности его базовых активов!» — сказала старший директор по корпоративным коммуникациям TMX Group. С момента запуска первых двух биткойн-ETF, CI Investments запустила собственный. Все три ETF поддерживаются непосредственно биткойнами.

Риски!

Криптовалютные ETF подвержены множеству рисков, включая воровство этой виртуальной валюты или манипуляции на фондовом рынке. Также есть риски, связанные с ежедневным ценообразованием биткойн-ETF. Действительно, биткойн-ETF покрываются на дневной основе фьючерсными контрактами на биткойн, независимо от того, поддерживается ли ETF физически установленными биткойнами или основан на фьючерсных контрактах. Эта ситуация создает риски, присущие фьючерсному рынку, рынку, который развивается в соответствии со своей собственной динамикой.

Как и в случае со многими другими биржевыми продуктами, которые включают фьючерсные контракты с расчетом наличными, существует риск того, что фьючерсные контракты не будут зависеть от стоимости их физического актива. Например, так уже было с нефтью. Этот риск может повлиять на внутридневную торговлю ETF, обеспеченных физическими биткойнами.

Базовый риск

Основой фьючерсного контракта является разница между ценой фьючерсного контракта и спотовой ценой на заданную дату. Базис варьируется в зависимости от множества факторов и может повлиять либо на авуары фьючерсного ETF, либо на базовый риск, связанный с тем, что маркет-мейкер должен предоставить ликвидность обеспеченному активами ETF. Если фьючерс на биткойны становится нестабильным, маркет-мейкеру становится все труднее обеспечивать соответствующий уровень ликвидности фонду в конце дня, что может повлиять на спред между ценой покупки и продажи ETF. Кроме того, все эти ETF отслеживают разные индексы, и маркет-мейкеры должны определять стоимость этого единого индекса с помощью форвардных контрактов. Хотя база не повлияет на формирование рынка фьючерсных ETF, она повлияет на авуары ETF по отношению к спотовой цене биткойнов.

Риск отката

Фьючерсные контракты имеют срок погашения, как и облигации. Когда у трейдера есть фьючерсный контракт, срок действия которого истекает в течение месяца, он может выйти из своего контракта и перейти на более долгосрочный контракт. Одним из недостатков ETF, основанных на фьючерсах, является риск того, что придется переносить месячные фьючерсы на следующий срок. Как и в случае с другими продуктами, основанными на фьючерсах, это может привести к значительному снижению его производительности. Отрицательное или положительное сопротивление зависит от формы кривой фьючерса на биткойн и может меняться со временем. ETF, основанные на физических биткойнах, подвержены риску опрокидывания в течение нескольких дней, в то время как ETF, основанные на фьючерсах, подвержены этому постоянно.

Похоже, что биткойн-ETF еще более рискованное предприятие, чем сам биткойн.

Опционы. Тесты бабочки, зигзага, стрэнгла и кондора

- 09 апреля 2021, 01:24

- |

В этой статье мы рассмотрим результаты тестирования бабочки, стрэнгла, кондора и зигзага(risk reversal).

Очевидно, что обычно трейдеры входят в эти позиции, имея свой прогноз по базовому активу и волатильности.

Тем не менее, мне было интересно, дают ли указанные спреды постоянное статистическое преимущество, способное компенсировать неверный прогноз. Отрицательный результат теста не является приговором, ведь он получен при ограниченном наборе методов выбора позиции и хеджа.

Подробнее о расчетах

Во многом техника тестов повторяет ту, которая была использована ранее при анализе единичных опционов.

Тестируются только месячные опционы на индекс РТС.

Расчеты основаны на теоретической стоимости опционов с июня 2010 г. по июнь 2018 г.

Данные предоставлены Московской Биржей и одним из известных опционных трейдеров, которому выражаю благодарность.

( Читать дальше )

Анализ и прогноз S&P500

- 08 апреля 2021, 18:17

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал