Поиск

пассивный страховой бизнес (также попутно спреды и дельтахедж)-30

- 07 апреля 2021, 13:59

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок. Откупаем по 1012 рублей наш проданный пут по 418. Это 594 рублей минуса по путу 28000. Продаем по 114 рубля то, что покупали по 108. Это 6 рублей прибыли по путу 27000. И 588 надо отнять от прошлой прибыли 418. Общий итог- минус 170 рублей при депозите 22000 рублей.

Результат: минус 170 рублей.

Вторая позиция:

Было продано 2 пута 28000 по 418.

594 умножить на 2. Это минус 1188. Прошлая прибыль была 1084.

( Читать дальше )

- комментировать

- Комментарии ( 57 )

Мои уровни посвящения в опционы..

- 04 апреля 2021, 11:51

- |

1-голые покупки/продажи… влияние волатильности на цену… когда дорого продавай/дешево покупай..

2-типовые конструкции(спреды, бабочки, кондоры и проч)..

3-разгонные матрицы (бустеры, елки/ступеньки)..

4-граальные комбинации Каленковича(чисто российские истории для фьючей)..

5-риски Каленковича..

Кажется я дорос до 5 уровня..

Старенький видос поведал о многом..

Как же я теперь это все понимаю:

Что ждет финансовые рынки на текущей неделе?

- 04 апреля 2021, 09:27

- |

Такого вы не найдете в СМИ!!!

В этом выпуске акцент сделал на рынке газа, чуть сжав блок по макроэкономике, также уделил больше внимания аппетиту к риску.

( Читать дальше )

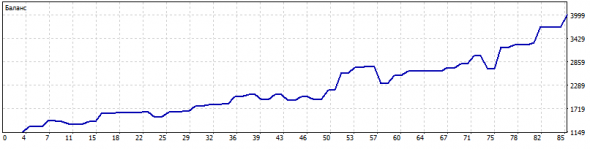

Платные торговые сигналы с сайта MQL5

- 02 апреля 2021, 22:17

- |

Большой выбор сигналов на сайте MQL5. Минимальная стоимость копирования.

Торговля ведется собственными роботами-советника, которые написаны и протестированы нашей командой. Оптимизация происходит строго по котировкам с 99% качеством и плавающим спредом.

Каждый счет имеет свой реальный мониторинг: www.myfxbook.com/members/ReVeR27

Только реальные счета с продолжительной историей торговли: www.mql5.com/ru/users/rever27/seller

И снова бабочки. Опционы для властелина времени.

- 01 апреля 2021, 20:11

- |

Конечно, мне еще далеко до волшебных камней Палантир…

Но и мы что-то могем… в процессе развития собственной эволюции.

Опять возвращаюсь к дедушке Ганну, Вильяму нашему…

вспомнил свой курс опционов, в частности 10-ое занятие.

( Читать дальше )

Guide to intraday trading from an American trader Verniman / Part № 1

- 01 апреля 2021, 12:55

- |

Далее будет опубликован весь его материал, переведенный через Яндекс Переводчик. Букв много, осилят наверное единицы.

Чтобы быть успешным трейдером, вам нужно принимать более разумные торговые решения. Вы не можете рассчитывать открыть счет на 5000 долларов и зарабатывать 1000 долларов в неделю. Вам нужно ставить перед собой реалистичные цели. Нет никакого святого грааля.

Святой Грааль находится внутри вас. Вы должны создать свой собственный метод, чтобы вы могли полностью понять его и чтобы у вас была полная уверенность в нем. Чтобы стать стабильно прибыльным трейдером, потребуются годы.

Вы потратите много времени и денег на этом пути, поэтому вы должны оставаться реалистами в отношении своего будущего как трейдера.

( Читать дальше )

Опционы. Тесты продаж одиночных опционов

- 30 марта 2021, 15:21

- |

Тесты основаны на теоретической стоимости опционов, рассчитанной Московской Биржей с июня 2010 г. по июнь 2018 г.

Понятно, что теоретическая стоимость иногда вылазит за границы спреда и не очень достоверно отражает текущий рынок.

Тем не менее, я полагаю, что это происходит не так часто, да и на дистанции ошибки сглаживаются и компенсируют друг друга.

К тому же, в моей стратегии промежуточные цены опционов влияют на результат только через хеджирование.

Как устроены тесты

Раз в месяц продаются сто опционов одного страйка и держатся до экспирации.

Для каждого теста фиксируется удаленность страйка от центрального в шагах.

К примеру, стратегия «Strike -1» означает, что раз в месяц продаются опционы страйка, находящегося на 1 шаг слева от текущего центрального страйка.

( Читать дальше )

10 маленьких граалей

- 29 марта 2021, 07:12

- |

Всем здрасте! С вами Чеширский.

Попробую тут накидать парочку мыслей о трендинхе и всяком таком. Почему решил накидать? Ну хотя бы потому что он меня кормит. Не скажу что катаюсь на ламбо, но и не голодаю. А постов на тему «трейдинг обман» — ну как-то слишком много. Надо и позитива внести.

Давайте сразу договоримся. Я ничего не продаю, никого не учу, в ДУ не беру. Просто мысли, не более. И они, безусловно, субъективны и подойдут далеко не всем. Но начнем.

- Давайте четко разделять «трейдинг» и лудоманию в любом ее виде. Трейдинг (ручной, алго не важно) – это только системная торговля. Если вы принимаете решение о покупке\продаже опираясь на мнения\ощущения\видения рынка\новости – это лудомания. На ней кроме как в гости к Дяде Коле вы никуда не уедете.

- Никто не может знать где будет цена через минуту. Вы можете лишь сделать ставку. При помощи различных методов изначально отриц. мат ожидание (помним: комиссии + спреды) можно сделать положительным. Рынок намного ближе к казино, чем большинство думает. Поэтому если подходить к торговле как к игре с вероятностями – все будет ок.

( Читать дальше )

Реалии трейда Тест брокера.

- 27 марта 2021, 13:02

- |

Здравствуйте, коллеги!

В широком кругу изучающих метод Тактика Адверза (далее ТА) произошли перемены, а именно переезд всех материалов с одной площадки на другой форум. Чтобы понимать что представляет собой брокер, любезно предоставивший место для публикаций, «прошёлся трейдом» по многим инструментам. Результат для изучающих ТА особого интереса не представит (они показывают значительно лучше, видел лично), как факт торговли:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал