Поиск

Ежемесячный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 19.09.19. Отчетная номинация – БОТ-IB. Участник: Борис Боос.

- 23 сентября 2019, 10:25

- |

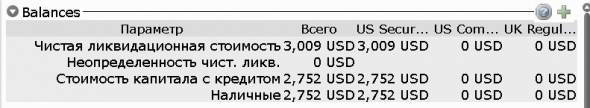

Коллеги, всем добра! Представляю вашему вниманию отчет по участию в номинации БОТ-IB. Скрин счета:

Как я уже отметил в прошлом отчете, нет смысла выставлять картинки всех сделок за истекший, они как правило однотипные и довольно простые, вплоть до формата «купил опцион – продал опцион». Посему далее просто мысли и скрины чего-нибудь более-менее интересногою

Счет в размере около 3-х тыс долларов, с одной стороны, не позволяет сильно уж изгаляться и креативить с конструкциями, но с другой — дает вполне себе спокойно работать. Котировки в реальном подключаются при наличии не менее 2-х тыс остатка, посему категорический совет ниже этой суммы не опускаться. Также, доступ к товарным рынкам рубится на остатке свободных средств менее 2-х тыс.

Ходят разговоры, что наш рынок это дёрганная кухня, а вот западный стойкий и уверенный в себе шо тот монолит. На полученном опыте – нифига подобного, дядюшка Донни постит что-нибудь в твиттере – и все абсолютно различные акции начинают синхронно, задорно и весело шуршать вниз всем дружным скопом, подъедая всё заработанное нелегким трудом. Следом дядюшка Ким задает вопрос «Дядя Донни, ты дурак?» — и веселое шуршание вниз продолжается и нарастает. Посему при проработке стратегии обязательно нужно держать в уме, что дядя Донни может что-нибудь написать в твиттере!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 20 )

Как торгует Суперфизик и ...я

- 21 сентября 2019, 20:54

- |

1. Теория заговора:

Суперфизик — инсайдер, закупает огромные объёмы фьючей нефти. 16.09 получил огромный профит, но позицию продолжил увеличивать ещё 3 дня. Максимум ОИ достиг вечером 18.09 = 3.44млн.к. 19.09 ОИ уменьшился до почти 3 млн.к. 19.09 и 20.09 активности никакой не проявлял.

Т.е. затарился, поставил стоп и погнал по бабам!

2. Но тут один товарищ высказал такую мысль: «он торгует простой тех. анализ, только на большом таймфрейме».

И данная версия имеет право на жизнь!

Получил сигнал лонг и давай набирать свою позу. Цена вниз — хорошо (дешевле куплю), цена вверх — ладно (всё равно будет выше). Поза к 13.09 была где-то в половину текущей, т.к. цена падала 3 дня, решил не доводить до максимума. 16.09 получил большой профит и продолжил наращивать, т.к. добавляться надо, когда поза даёт профит. В итоге набрал позу по своим рискам (по ГО максимум 8 млрд. руб.) и дальше просто Ждун профита 1-8 недель. Даёт прибыли течь, всё правильно! :))

( Читать дальше )

Обзор рынка драгоценных металлов с 20 мая по 11 сентября 2019 года

- 13 сентября 2019, 12:40

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Конец весны и лето 2019 года выдались для рынков драгоценных металлов бурными. Рынки золота и серебра вышли из длительных диапазонов консолидации и вырвались вверх, закрепляя динамику в растущем тренде. Накопленный потенциал к росту разорвал держателей коротких позиций, что резко повысило волатильность. Увеличившиеся покупки Центробанков дополнились выросшим инвестиционным и спекулятивным спросом.

В мае вероятность достижения торговых договоренностей между США и Китаем резко снизилась, что привело к увеличению негативных настроений. Постепенно начали расти ожидания начала рецессии в экономике США и в мире, которое подтверждалось ухудшившейся экономической статистикой и инвертирующимися кривыми доходностей облигаций. Инвесторы начали все больше покидать фондовый рынок, повысив спрос на страховые активы.

Озабоченность по поводу состояния мировой экономики сопровождалась резким усилением напряженности на Ближнем Востоке. Дело дошло от обмена подозрениями до направления американских военных к иранской территории для нанесения удара. Однако в последний момент Д. Трамп решил отозвать своё решение и предложить очередные переговоры иранской стороне. Это вызвало панику среди инвесторов и стало одним из триггеров роста цен на золото.

( Читать дальше )

Споры о календарном спреде в нефти

- 10 сентября 2019, 10:18

- |

Я давно и много писал на эту тему на Смарт-лабе. Слежу за спредом уже более 5 лет. Чётких сигналов он не даёт — не грааль! Но как фильтр ложных предположений работает отлично. На самом деле более важно резкое изменение величины спреда, а не его фактическое значение.

Прежде чем вникать стоит определиться с понятиями. На Рынке принято считать спред так (ближайший контракт — дальний контракт). Я например привык считать его наоборот (дальний-ближний), так исторически сложилось у меня потому-что сперва я тоже переоценивал важность контанго/бэквордации. При таком (не совсем правильном) расчёте всё просто, когда дальний контракт дороже, то мы получаем положительное число — то есть контанго, и наоборот. Подробнее об этом можно прочитать вот

( Читать дальше )

Обзор мирового рынка нефти с 12 по 30 августа 2019 г.

- 04 сентября 2019, 19:15

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Мировые цены на нефть в прошедший период восстановились под влиянием очередного возобновления торговых переговоров между Китаем и США. Стороны продолжают постепенно повышать таможенные тарифы на обоюдно поставляемые товары, что тормозит развитие торговли и всё больше внушает опасения по поводу роста потребления нефти. Это оказывало основное отрицательное влияние на рынок нефти в прошедший период.

Несмотря на ухудшающиеся перспективы роста мировой экономики, ведущие Центробанки, в частности ФРС США и ЕЦБ, не спешат возобновлять стимулирующие меры, хотя активно их обсуждают. Это также повышает неопределённость будущего развития крупнейших экономик и оказывает давление на рынок нефти.

По данным Reuters, мировое потребление нефти снижается самыми быстрыми темпами в течение почти пяти лет, поскольку производственная активность и торговые потоки сокращаются по всему миру, а производство автомобилей падает. Спрос в 18 ведущих странах-потребителях, каждая из которых использует более 1 млн бар нефти в сутки, снизился почти на 0,2% за три месяца с марта по май 2019 г. по сравнению с тем же периодом 2018 г.

( Читать дальше )

грааль

- 04 сентября 2019, 00:49

- |

Решил иногда писать свое видение рынка, хотя все Вы и так уже гуру-бойцы! Ну поехали!

по Ри, бакс и мамбу:

Ну не так давно писал про грааль временный, что в ри шортуны вымерли, а лонгустов вовсе нет. Говорил что мамба вниз поедет а доллар вверх.

Если не верим, то проверяем в моих записях, и ставим там плюс задним числом, да и кидайте по 10-20 мартынорубликов. А че, жалко что ли, а я их одному человеку все скину).

Так вот, в Ри проблему решили, там теперь и лонгустов хватает и шортунов тоже, и торговля идет полным ходом. Это для меня означает боковик на некоторое время, а куда дальше вероятно выйдет, напишу по мере приближения такой ситуации. границы боковика на седня 126-134. а что делать при боковике, сами знаете.

Мамба нашла шортунов, и поэтому некоторое время еще будет расти или мало снижаться. выше 2740 лонг, ниже уже шорт. Так как Ри ожидаем в боковике, не стоит ждать сильного движения по мамбе, или же будет в целом(не обязательно одновременно) расти или падать вместе с Си.

( Читать дальше )

Не выдуманная история одного дилетанта в мире инвестиций.

- 01 сентября 2019, 22:56

- |

Как вы уже поняли из заголовка, первый пост моего «блога» наверняка не будет уникальным и на смарт-лабе найдётся еще сотни (если не тысячи) аналогичных записей. Тем не менее, желание поделится своей историей есть, ну а если она найдет свой отклик в вашем сердце и вашей умной голове, значит текст был написан не зря. Ну а если вы решитесь оставить под постом свой комментарий относительно моих инвестиционных трудов — милости прошу, так как рассчитываю на конструктивную и профессиональную оценку моих действий на рынке ценных бумаг.

ЧАСТЬ 1. ВВЕДЕНИЕ.

К 29 годам моей особо не интересной жизни интерес к фондовому рынку и торговле ценными бумагами отсутствовал совсем. Ровно как и отсутствовало финансовое планирование (учет расходов, составление бюджета и т.д.). Финансовая жизнь строилась по всем известному сценарию от зарплаты до зарплаты. Даже в 2016 году когда движение по карьерной лестнице принесло значительное (по моим меркам) увеличение активного дохода, описанный выше финансовый сценарий изменить не удалось, ведь с приходом больших доходов возросли и расходы. В моем распоряжении стали появляться крутые гаджеты, направление путешествий было переориентировано на запад в сторону европейских стран, походы по ресторанам превратились из праздничного выхода раз в месяц в повседневную обыденность. В какой-то момент вкус к жизни стал стремительно падать, ведь мои основные запросы (в основном, в гаджетах) реализовывались теперь быстрее. То что было желанным доставалось теперь гораздо проще и вместе с этим падала ценность покупки и длительность ощущения «эйфории».

( Читать дальше )

Наши руки не для скуки или о пользе опционов.

- 31 августа 2019, 14:47

- |

С мая месяца не торгую на срочном рынке. Option-Lab отобрали, возвращать для работы с сертифицированным российским брокером, похоже, не собираются. А набирать вручную по сотне контрактов несколько ног позиции как-то не серьезно.

За рынком наблюдаю, как там несчастная Алроса поживает вместе с менее несчастным Сургутом.

В общем, скучно. Решил немного размяться внутридневной торговлей RI. День торгую, два, копеечки собираю.

А тут раз и неудача. Купил 14 августа контракт на RIU9 по цене 129350, поставил близкий тейк и ушел. А оно как полетит вниз. Прихожу, уже 126000, убыток больше 4000 руб., и что делать? Фиксировать убыток жалко. Пирамидиться не хочется. Подумал не долго, посчитал, да и продал 4 колла RIU9 страйка 130000, экспирация 19.09.2019. Средняя цена получилась 1830 за контракт.

На следующий день RI пошел ниже 125000, купил еще контракт фьючерса по цене 124870 и продал контракт колла 125000 страйка той же датой экспирации по цене 3440. Получилась синтетика, проданный пут 125000 страйка. Рынок уходил еще ниже, планировал повторить операцию, если уйдет ниже 122500, но не ушло.

( Читать дальше )

НАБЛЮДЕНИЯ ПО КОРРЕЛЯЦИИ 28.08.19

- 28 августа 2019, 13:02

- |

По данным ресурса Оanda процент корреляции этих активов 81 за последние полгода.

В причинах и фундаментальных основах этой закономерности я разбираться не стал. Для меня достаточно того, что это оба сирьевых актива и торгуются они против доллара. Кстати, если у кого нибудь есть информация почему эта корреляция имеет место быть или это просто совпадение, которое длится полгода, то будет интересно с ней ознакомиться.

Так вот, разница между этими активами в среднем 20п. В некоторые моменты она достигала 120п и дальше шло схождение графиков. Сейчас мы видим расхождение 120п, поэтому смею предположить, что стоит ожидать сужение спреда. Газ продавать, медь покупать.

( Читать дальше )

Стоит ли ждать продолжения коррекции на фондовом рынке США?

- 20 августа 2019, 15:35

- |

Фондовый рынок США после коррекции в 6% перешел к росту. Может ли падение продолжиться?

Индекс волатильности VIX хорошо отражает настроения участников американского рынка акций. В последнее время он неплохо предсказывал поведение S&P 500.

К примеру, о начале коррекции после заседания ФРС в конце июля сообщил спред между длинными и короткими фьючерсами на VIX, который 31 июля резко обвалился, что часто предвосхищает падение рынков.

Процентный спред между длинным и коротким VIX (%)

Источник: CBOE

Если спред вновь вернется выше 20%, то можно будет говорить о конце коррекции, но пока этого не произошло.

Также часто развороты хорошо видны в позициях маркетмейкеров по VIX. На пороге коррекции по S&P 500 чистая длинная позиция по индексу волатильноти обычно достигает своего максимума. Так было в сентябре 2018 г., в мае и июле 2019 г.

Чистая позиция дилеров по VIX

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал