Поиск

Отзыв по итогам тестирования сервиса Тинькофф Инвестиции

- 12 июня 2019, 19:33

- |

Решил поделиться с сообществом и с командой Тинькофф результатами своей работы по сервису Тинькофф Инвестиции (далее ТИ).

Отзыв направле на предоставление сообществу объективной картинки о плюсах и минусах работы данного сервиса, вгляда со стороны клиента о том чего ему не хватает, и какие действия необходимо предпринять ТИ что бы сделать свой сервис ещё лучше.

Почему я открыл счёт в Тинькофф Инвестиции?

Я старый клиент Тинькофф Банка, и для меня данный банк является основным и как не печально единственным банком услугами которого я активно пользуюсь. Почему как не печально? Потому что я не вижу даже близко конкурентов Тинькову среди других банков (но это отдельная песня).

Соответственно поскольку меня более чем устраивает работа самого банка, а я сам по себе человек ленивый я решил открыть счёт «на пробу» в данном банке (что бы так сказать не отходить далеко от кассы). Счёт был открыт весной 2019 года, после того как Тинькофф Банк расстался с БКС и устранил основные «косяки» при запуске сервиса на собственной лицензии.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Бабки в натуральном газе

- 12 июня 2019, 14:36

- |

Я обожаю этот инструмент, серьезно, натуральный газ местами бывает круче чем VIX. Да, он не имеет таких гигантских контанго (дальний контракт сильно дороже ближнего) премий, но они все же достаточно огромные по сравнению с остальными инструментами. Отчего так происходит? Натуральный газ крайне сложно и дорого хранить из-за чего эта большая и вкусная шапка годовых затрат на хранение учитывается в дальних фьючерсах и называется «carrying charge». Тем не менее, газ невероятно дешев для конечного потребителя и ему проще и дешевле платить цену газа + carryng charge, чем пользоваться альтернативными источниками.

Продемонстрировать то, какие в нем легкие деньги, может бэктест простого роллирумего шорта фьючерса на пол счета в газе, остальные пол счета тупо в деньгах, которые каждый месяц ребалансируются к пропорции 50/50.

( Читать дальше )

Про Баффета и доходности. Ч2. Что делать?

- 10 июня 2019, 21:47

- |

Брокера по свопам

В прошлом блоге было несколько выводов

Печатная машина США работает ровно так, что бы S&P включая дивиденды не перегнал эмиссию.

И

Что бы твоя доля среди держателей банкнот США оставалась хотя бы неизменной, в золоте нужно зарабатывать 4% в год. Планка существенно ниже чем 10% в баксах.Вопрос был что делать?

То есть 9.9% в год это на самом деле 0 (НОЛЬ)

Ответ типа купить яйца Фаберже, вряд ли кого то устроит. Хотя за 100лет они подорожали более чем в 3000раз, то есть в среднем те же 9% в год.

Странное совпадение с эмиссией долларов и доходностью СП500(включая дивиденды).

Если вы имеете бизнес и читаете на СЛ этот пост, значит ваши активы-пассивы=капитал так же не дают прироста 10% в год.

-Что делать?

-Что делать?

-Спекулировать!

На СЛ уже был пост о том, о чем пойдет речь ниже. (Пост от Гнома

( Читать дальше )

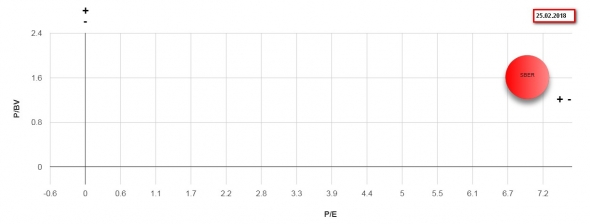

Психология торговли. Сбербанк крыть или не крыть?

- 10 июня 2019, 11:51

- |

Акции показали хорошую динамику, показав рост на 50% с сентября 2018, на что мозг ящера требует немедленно закрыть позиции.

Как известно все познается в сравнении. Вопрос с чем сравнить? Сравним с пиком февраля 2018.

Мультипликаторы:

На конец февраля 2018 капитализация была 6,2 триллиона рублей.

P/E 7

( Читать дальше )

Кризис говорите? Ну-ну

- 07 июня 2019, 14:53

- |

Решил намедни немного поработать над анализом экономики США, действия ЦБ Гегемона сейчас максимально важны. Рынок уже заложил снижение ставки ФРС с июня.

Обо все по-порядку.

Подписывайтесь на мой канал Телеграмм, и получаете более оперативную информацию https://t.me/khtrader

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

( Читать дальше )

Опционы на индекс SPX

- 06 июня 2019, 23:40

- |

О текущем моменте

- 06 июня 2019, 17:38

- |

На данный момент мы видим некоторый диссонанс:

- ситуация на внешних рынках ухудшается по нашему базовому сценарию — торговая война набирает обороты, экономики замедляются, рынки находятся под давлением

- процентная ставка будет снижена

- дивидендная доходность рынка рекордная

- санкционные риски пока не реализуются — санкции с Русала сняты, спецпрокурор Мюллер ушел в отставку и заявил о закрытии «российского дела»

- в конце мая цены на сырье пока держатся

- наблюдается рекордный спрос на российские облигации

- мажоритарные акционеры находят покупателей на большие пакеты своих акций (о чем мы писали в прошлом мозговике)

В результате, май стал удачным месяцем для нашей глобальной стратегии и неудачным для российской стратегии. S&P500 снизился на 7%, чего мало кто ожидал в конце апреля. Мы не угадывали тайминг по S&P500, но наша отрицательная позиция по S&P500 начала приносить прибыль. Это было удачно… В мае мы взяли в портфель золото, и убрали из него остатки российских акций.

( Читать дальше )

Посмаковал арбитраж.

- 05 июня 2019, 13:00

- |

В частности смотрел на спот и фьюч евро, там как то странно ща показывает около 8-9% наверно даже выгоднее коротких ОФЗ. Или может я что то не знаю про риски и почему на баксе 5.5%?

Нашел и даже запомнил замечательную формулу: фьюч=спот*(1+безриск*(дней осталось/365)) )

Поизучал движение спредов в течении месяцев, какая-то альфа появляется вначале и конце действия ближайшего и следующего фьюча. Хотя есть и в остальные дни, просто окна возможностей по времени ничтожно малы. Удел роботов ну и комиссия сжирает очень много доходности.

Интересные моменты есть навроде открываться перед вечерним или дневным клирингом фьючом, а если в нашу сторону все, то в 18:55 или 14:02 ставить вторую ногу. С другой стороны если не угадали направление то фиксим убыток, но я не знаю чем это может отличаться от просто торговли фьючом со стопами =)

Но в целом к бирже интереса все меньше и меньше, денег на долгосрочное инвестирование нет да и не время ещё тучи кризиса только только начинают сгущаться. А альтернатива это ИИС наверно даже второго типа чтобы гонять короткие офз или ещё короче арбитраж евро, если конечно доходность не сдуют…

Речь Управляющего ЦБ Австралии Philip Lowe о сегодняшнем снижениии ставки

- 04 июня 2019, 13:02

- |

Today's Reduction in the Cash Rate

Сегодняшнее снижение ставки

Philip Lowe

Governor

Reserve Bank Board Dinner

Ужин в Резервном Банке

Sydney – 4 June 2019

От имени Правления Резервного банка я хотел бы тепло приветствовать вас на этом общественном ужине. Спасибо, что присоединились к нам этим вечером. Мы ценим эту возможность воочию услышать от вас о проблемах и возможностях, с которыми вы сталкиваетесь. Я также хотел бы воспользоваться моментом этого ужина, чтобы объяснить сегодняшнее решение по процентным ставкам.

Как вы уже слышали, ранее сегодня Правление Резервного банка приняло решение снизить ставку на четверть процентного пункта до 1¼ процента. Это решение принимается через более чем 2,5 года, в течение которых мы сохраняли стабильную ставку. Последнее изменение было в августе 2016 года.

( Читать дальше )

Обзор рынка цветных металлов с 1 апреля по 30 мая 2019 года

- 31 мая 2019, 18:26

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

В прошедший период рынки цветных металлов показали значительное снижение, находясь под давлением продаж, усилившихся на фоне эскалации торговой войны между США и Китаем. Укрепление курса доллара США также оказывало негативное влияние на цены.

Запасы всех базовых металлов в прошедшей период на Шанхайской бирже значительно снизились. На складах Лондонской биржи снизились запасы никеля и свинца, а запасы остальных металлов показали прирост, особенно значительно в прошедший период выросли запасы цинка и олова.

Экономическая статистика постепенно начинает показывать признаки надвигающейся рецессии в мировой экономике, что не способствует улучшению спроса на цветные металлы. Обе стороны – и США, и Китай – сообщали о намерении стимулировать инфраструктурное строительство, но пока не поступает никакой конкретики по этому вопросу, что усиливает опасения за состояние спроса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал