ВДО

Доверительное управление в ИК Иволга Капитал (средняя доходность 16,5% годовых на руки). Выигрыш в нефтяном падении. Отказ от выхода за рубеж. ОФЗ взлетели, ВДО не очень

- 10 ноября 2023, 07:30

- |

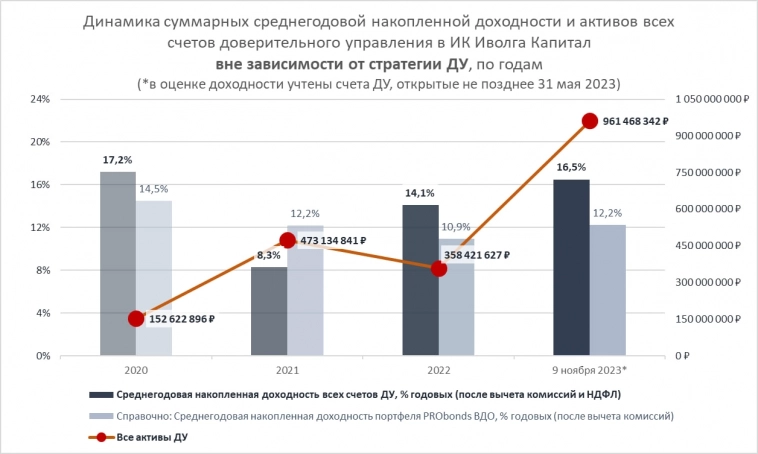

Активы доверительного управления в ИК Иволга Капитал вплотную приблизились к 1 млрд р.: 961 млн р. на 9 ноября. Прирост с начала года – ~600 млн р. Всего у нас на обслуживании 127 счетов средней суммой 7,5 млн р. Средняя доходность в годовых, для всех счетов вне зависимости от времени их открытия (но открытых не позднее 31 мая 2023) – 16,5% после комиссий и после почти полного списания НДФЛ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 09 ноября 2023, 19:02

- |

Курсы валют ЦБ на 10 ноября:

💵 USD — ↘️ 91,9266

💶 EUR — ↘️ 98,4076

💴 CNY — ↘️ 12,5998

▫️Индекс Мосбиржи по итогам основной торговой сессии четверга снизился на 0,17%, составив 3 239,92 пункта.

▫️ Вечером в среду Владимир Путин подписал указ «О дополнительных временных мерах экономического характера, связанных с обращением иностранных ценных бумаг». В документе прописан порядок продажи принадлежащих россиянам зарубежных ценных бумаг иностранцам за счет средств, которые фактически заблокированы у этих иностранцев на счетах типа «С» в России. Обозначен и объём активов, которые (по плану) может «обменять» инвестор – 100 тыс. руб. Порядок торгов по совершению обозначенных сделок будет устанавливаться правкомиссией по контролю за иностранными инвестициями. publication.pravo.gov.ru/document/0001202311080023

▫️ На следующей неделе возможно полное снятие запрета на экспорт дизельного топлива и бензина из РФ, введенного 21 сентября этого года, сообщают СМИ со ссылкой на агентство Reuters.

( Читать дальше )

Главное на рынке облигаций на 09.11.2023

- 09 ноября 2023, 14:47

- |

Оферты, программа и рейтинговые решения:

- «Племзавод «Пушкинское» 14 ноября начнет размещение пятилетних облигаций серии 001Р-01 объемом 200 млн рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Кредитный рейтинг эмитента — ВВB-|ru| со стабильным прогнозом от НРА.

- «Лайм-Займ» планирует 15 ноября начать размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 500 млн рублей. Ориентир ставки 1-12-го купонов — 20% годовых, 13-24-го купонов — 18% годовых, 25-36-го купонов — 16% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBВ- со стабильным прогнозом от «Эксперта РА».

- «Инград» 29 ноября исполнит оферту по облигациям серии 002Р-03. Период предъявления бумаг к выкупу — с 20 по 24 ноября. Цена приобретения составит 100% от номинала плюс НКД. Агентом по приобретению выступит Московский кредитный банк.

( Читать дальше )

Итоги торгов за 08.11.2023

- 09 ноября 2023, 14:42

- |

Коротко о торгах на первичном рынке

8 ноября началось размещение пятилетнего выпуска Бэлти-Гранд-БО-П06 объемом 300 млн рублей. На первые два года ставка купона установлена на уровне 17% годовых, далее — снижается до 14%. За первый день торгов размещены облигации на 42 млн рублей (14% от общего объема) за 605 сделок. Максимальная сделка была совершена на сумму 10 млн рублей, медиана — на уровне 5 тыс. рублей. Объем большинства сделок (535 шт.) — до 100 тыс. рублей.

Основные финансовые показатели за девять месяцев 2023 г.

- По сравнению с аналогичным периодом прошлого года выручка снизилась с 531,5 до 356 млн рублей (-33%), преимущественно за счет большого сокращения себестоимости — 142 млн против 362 млн рублей (-61%). Рост операционной прибыли составил 30% (со 135,6 до 175,6 млн) в сравнении с АППГ. Рост чистой прибыли — на 27% (12,6 против 10 млн рублей).

- Показатель дебиторской задолженности снизился на 15% — до 885,6 млн рублей. В пассивах рост финансового долга всего на 2% — до 1 029 млн рублей. Кредиторская задолженности за девять месяцев 2023 г. снизилась на 35% (со 107,2 до 69,9).

( Читать дальше )

ИК Иволга Капитал снижает минимальную сумму инвестирования на стратегии ДУ РЕПО с ЦК

- 09 ноября 2023, 11:41

- |

В продолжение темы и чтобы соответствовать тренду. ИК Иволга Капитал снижает минимальную сумму инвестирования на стратегии ДУ РЕПО с ЦК (актуальная текущая доходность — 14,5-14,7% годовых, с реинвестированием дохода и после комиссий) до 110 тыс. рублей.

До этого минимальной суммой был 1 млн рублей.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтДирект Лизинг. Интервью с пионером рынка ВДО

- 09 ноября 2023, 09:06

- |

В 2018 году Директ Лизинг дебютировал на Мосбирже с облигациями на 100 млн рублей. Сейчас на рынке обращается уже 7 выпуск бондов, а на прошлой неделе рейтинг компании вырос до уровня BB+

Сегодня, 9 ноября, в 17:00 встретимся в прямом эфире с генеральным директором и основателем Директ Лизинга Виктором Бочковым, чтобы обсудить, как рынок розничных бондов изменился за последние 5 лет, как будет жить лизинговая отрасль при ключевой ставке 15%, и какие новости есть у самой компании

Подключайтесь

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 08.11.2023

- 08 ноября 2023, 15:25

- |

- «Бэлти-Гранд» сегодня начинает размещение пятилетних облигаций серии БО-П06 объемом 300 млн рублей. Регистрационный номер — 4B02-06-00417-R-001P. Ставки 1-24-го купонов установлены на уровне 17% годовых, 25-60-го купонов — на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация.

- «Аэрофьюэлз» во второй половине ноября планирует провести сбор заявок инвесторов на трехлетние облигации серии 002P-02 объемом не менее 1 млрд рублей. Ориентир ставки купона — 15,7–16,2% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонных периодов. Организаторы — БКС КИБ, Газпромбанк, ИФК «Солид». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала трехлетние облигации ИСК «Энко» серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00479-R. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Кредитный рейтинг эмитента — BB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 07.11.2023

- 08 ноября 2023, 15:22

- |

Коротко о торгах на первичном рынке

7 ноября на рынке ВДО новых размещений не было. Рассмотрим выпуски с максимальным объемом выкупа за вчерашний день, размещение которых пока не закончено.

По выпуску АБЗ-1 001P-05 объемом 2 млрд рублей привлечено еще 93,6 млн рублей. Эмиссия состоялась на 45,3%.

На втором месте по объему первичного размещения — выпуск АПРИ ФП БО-002Р-03: привлечено 51,3 млн рублей. После начала размещения дополнительного выпуска эмиссия облигаций объемом 750 млн рублей состоялась почти на 98%. Ставка 21% годовых установлена на первый год обращения.

Замыкает тройку лидеров выпуск ЛК Роделен БО 002P-01 с дневным объемом выкупа 39 млн рублей. Облигации объемом 750 млн рублей и ежемесячным купоном 15,75% годовых размещены на 93,28%.

Основные показатели деятельности лизинговой компании «Роделен» по итогам девяти месяцев 2023 г.

- Выручка выросла на 44% (до 371 млн) в сравнении с аналогичным периодом прошлого года (АППГ). При этом текущий показатель уже на 5% выше выручки 2022 г. (выручка в 2022 г. составила 351,5 млн).

( Читать дальше )

Анонс размещения облигационного выпуска МФК Лайм-Займ серии 001Р-03 (ruBB-, 500 млн руб., купон 20% первый год)

- 08 ноября 2023, 13:12

- |

На 15 ноября намечено размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03

Минимальный лот — 30 облигаций (30 тыс. руб. по номинальной стоимости)

Вопросы и ответы — в телеграм-боте организатора размещения: @ivolgacapital_bot

Только для квалифицированных инвесторов.

ТИЗЕР ВЫПУСКА

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Сводный портфель PRObonds (14,8% за 12 мес.). И почему нужно быть консервативными

- 08 ноября 2023, 07:11

- |

Недавно мы заговорили о сводных портфелях, когда в одной корзине оказывается несколько базовых портфелей PRObonds.

Решили оставить и отдельно вести только один – Сводный портфель PRObonds.

Это 3 наших базовых стратегии в равных частях: портфели PRObonds ВДО, РЕПО с ЦК и Акции / Деньги.

Веса частей в сводном портфеле не меняются. Потому что каждая в отдельности должна быть прибыльной.

Идея портфеля ВДО – постоянное слежение за списком высокодоходных бумаг и быстрый сброс того, что по той или иной причине перестало нравиться.

Идея портфеля Акции / Деньги – балансирование между акциями как классом активов (для этого мы берем состав Индекса голубых фишек МосБиржи и веса бумаг внутри него не меняем) и денежным рынком. Если акции, по нашему мнению, имеют потенциал роста, их в портфеле больше. Если наоборот, их меньше. Сейчас меньше, но в первую очередь из-за стоимости денег.

Идея портфеля РЕПО с ЦК (его пора переименовать в портфель ликвидности) – размещение денег напрямую в инструментах денежного рынка. В какой-то момент на часть этих денег будут куплены облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал