Лукойл

Лукойл

- 26 ноября 2020, 09:35

- |

Шорты по луку целесообразно будет переоткрывать при нефти 53-53.50

На сегодня больше новостей нет.

- комментировать

- Комментарии ( 4 )

Новости компаний — обзоры прессы перед открытием рынка

- 26 ноября 2020, 08:46

- |

Банки сэкономили на вкладах. Уменьшенные отчисления в фонд страхования поддержали прибыль

Антикризисные меры помогут российским банкам в этом году сэкономить на взносах в систему страхования вкладов 75 млрд руб. Для АСВ эта сумма не критична, особенно на фоне небольшого количества отозванных за год лицензий. Формально у льгот по выплатам в фонд страхования вкладов (ФСВ) нет срока действия, но в следующем году эксперты ожидают всплеска отзывов лицензий.

https://www.kommersant.ru/doc/4585718

Фондовые рынки переболели. Российские индексы сокращают отставание от зарубежных

Рублевый индекс Московской биржи впервые с конца февраля закрепился выше уровня 3100 пунктов, то есть вернулся к уровню до падения после начала пандемии. Однако валютный индекс РТС все еще отстает от докоронавирусных значений на 18%. Российские индексы заметно отстали от мировых индикаторов, многие из которых смогли обновить годовые максимумы. Это вызвано более высокими геополитическими рисками, а также низкой долей технологических компаний. Но с начала ноября интерес к рублевым активам заметно вырос, что позволяет компенсировать это отставание.

( Читать дальше )

Ждуны ждут коррекцию, а будет ли она?

- 25 ноября 2020, 23:28

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Токсичные телеграм-каналы и итоги среды

- 25 ноября 2020, 21:49

- |

Отстоявшись немного на отметки в 3060 п., Индекс Мосбиржи вновь показал силу быков, которые загнали его вплотную на ближайший уровнь сопротивления на 3134 п. Исторический максимум манит спекулянтов, которые в скором времени предпримут попытки штурма вершин.

Помогает Индексу и рост нефтяных котировок, которые наконец выходят за пределы своей проторговки и нацеливаются на ближайший уровень в $50 за баррель.

А вот доллар пока еще слаб. Пробив уровень в 76 рублей, торгуется под отметкой. В моменте может показать слабость и спуститься к 75, вплоть до 74 рублей. Между 74 и 75 буду присматриваться к покупкам. Самой оптимальной стратегией считаю частичную фиксацию прибыли в FXRW (Глобальный фонд акций) и перекладка в фонд с валютным хэджированием — FXRU.

Акции в течение дня росли широким фронтом. Отставали некоторые экспортеры и акции золотодобытчиков. Пока на рынке стоит эйфория, на нем нет места защитным активам. Полюс потерял -0,54%, а Polymetal -0,95%.

( Читать дальше )

дивиденды Лукойла

- 25 ноября 2020, 16:55

- |

по див. политике распределяют не менее 100 %.

В декабре выплатят 30.

Остаток: 310,6-30=280,6 или 429,77 на акцию.

Я не правильно считаю???

Объемы переработки на НПЗ Лукойла в 21 г будут зависеть от конъюнктуры, компания не будет увеличивать долг

- 25 ноября 2020, 16:52

- |

Мы гибко управляем объемами переработки и, собственно, объем, он зависит от конъюнктуры. Поэтому в зависимости от того, какая конъюнктура сложится в 2021 году, мы будем соответствующим образом реагировать и объемы переработки свои корректировать. То есть если конъюнктура будет улучшаться, то мы вполне можем вернуться на свои нормальные объемы, которые мы имели в среднем по 2019 году

Лукойл ожидает восстановления спроса по мере нормализации ситуации с пандемией и снятием ограничений мобильности:

Мы наблюдали такую ситуацию уже в третьем квартале, сейчас, осенью, ситуация чуть похуже ввиду того, что идет вторая волна. Если мы предположим, что в 2021 году ситуация улучшится, спрос на нефтепродукты начнет расти, то, соответственно, можно ожидать улучшения крек-спредов, наверное, в первую очередь по бензинам, чуть в меньшей степени — по дизельному топливу, потому что здесь очень сильно все зависит от керосина, который… существенно отстает с точки зрения темпов восстановления

( Читать дальше )

EBITDA Лукойла за год от налоговых изменений снизится на 40 млрд руб

- 25 ноября 2020, 16:25

- |

Мы оцениваем годовые потери по EBITDA при цене Urals 40 долларов за баррель на сумму примерно примерно 40 миллиардов рублей

Лукойл обсуждает с правительством РФ различные опции установления рентабельности инвестиций в высоковязкую нефть.В результате отмены налоговых стимулов с 1 января следующего года, фискальная нагрузка на добычу Ярегского и Усинского месторождений значительно возрастет. В результате инвестиции в дальнейшее наращивание добычи на этих месторождениях станут нерентабельными

источник

источник

Оценка будущих дивидендов Лукойла

- 25 ноября 2020, 16:25

- |

Лукойл является одной из лучших компаний в российской нефтянке, это относится ко всему, к рентабельности бизнеса, к качеству управления, к отношению к миноритариям и т.д. Полный разбор компании можно посмотреть здесь. Мне всегда приятно читать их отчеты, потому что они сделаны на совесть, все необходимые данные выделены, не приходится ничего долго искать, а также интуитивно понятный сайт.

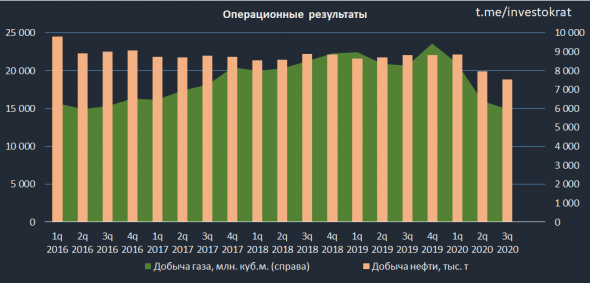

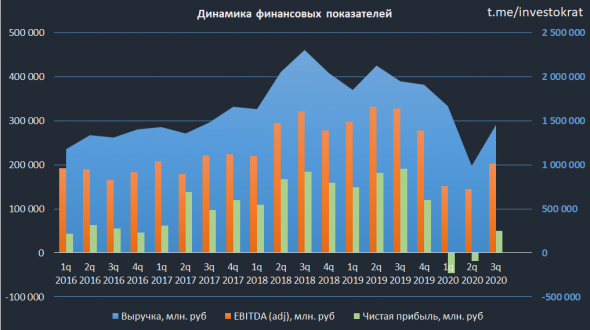

Давайте взглянем на результаты 9 месяцев:

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

дивидендов Лукойла" title="Оценка будущих дивидендов Лукойла" />

Выручка снизилась на (30,7% г/г) до 4,1 трлн. руб.

EBITDA снизилась на (48,1% г/г) до 497 млрд. руб.

Чистая прибыль ушла в отрицательную зону (-14 млрд. руб).

( Читать дальше )

Капзатраты Лукойла за 20 г составят 460-480 млрд рублей, суточная добыча в Узбекистане почти восстановлена

- 25 ноября 2020, 15:43

- |

Мы ожидаем, что размер инвестиций по итогам текущего года составит 460-480 миллиардов рублей без учета проекта «Западная Курна 2». По сравнению с базовым планом в 550 миллиардов рублей суммарная экономия может составить до 90 миллиардов рублей

Из-за ослабления рубля экономия инвестиций в долларовом выражении будет значительно больше — до 25% от изначального плана, что составляет около $2 млрд

Лукойл также продолжает работу над оптимизацией остальных статей расходов. Так, в третьем квартале почти все статьи условно контролируемых расходов снизились в абсолютном выражении по сравнению с предыдущим кварталом. При этом удельные расходы остаются выше уровня 2019 года, что объясняется наличием определенной доли постоянных расходов на фоне вынужденных сокращений объемов добычи.

Мы ожидаем нормализации удельных расходов по мере восстановления объемов производства

( Читать дальше )

Лукойл

- 25 ноября 2020, 14:39

- |

Здесь, если кто-то не успел открыться, на 5330, можно шортить со вторым плечом и наращивать позиции по мере движения вниз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал