ОФЗ

Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Покупка ОФЗ с оглядкой на ключевую ставку

- 24 августа 2023, 18:15

- |

В августе 2023 Центральный Банк России на внеочередном заседании поднял ключевую ставку сразу на 3,5 п.п. до 12%, борясь с ростом курса доллара и возможным всплеском инфляции.

Тут же блогосфера наполнилась статьями об инвестициях в облигации. Связь прямая и очевидная – если ключевая ставка представляет собой альтернативную доходность для банков (они могут размещать в ЦБ депозиты по этой ставке), то по государственным облигациям требуется доходность не меньше. А раз купоны и номинал у большинства ОФЗ фиксированы, то увеличить доходность можно только снижением цены.

Отсюда правило: при ожидании повышения ключевой ставки (пока ставка низкая) инвестируем в короткие ОФЗ, чтобы затем в более благоприятных условиях купить ОФЗ с длинным сроком. При ожидании снижения ставки (когда ставка высокая) покупаем длинные ОФЗ, чтобы зафиксировать высокую доходность на долгий срок.

Все это отлично работает в теории. На практике, чтобы получить эту выгоду, нужно иметь капитал в облигациях, который и перекладывать из одних ОФЗ в другие.

( Читать дальше )

КИТ Финанс: обзор рынка на 24/08

- 24 августа 2023, 10:55

- |

▪️Индекс МосБиржи с начала недели +1,2% (с начала года +46,1%).

Рынок продолжает консолидироваться в диапазоне 3000-3200, в котором находится с начала августа. Ждем попытку пробить вниз 3000 пунктов с целью 2800 на фоне постепенного укрепления рубля к 90 за доллар.

📌Канада ввела новые санкции против Севрстали, РусАтома, Росбанка, банка Ураслисиб и Зенит.

▪️Облигационный рынок снижается вслед за фондовым рынком, RGBITR — 0,17%.

После роста ключевой ставки Минфин РФ разместил:

— ОФЗ-ПД выпуска 26238 на 13,106 млрд руб. с датой погашения 15 мая 2041 г. при спросе в 14,707 млрд руб.

Цена отсечения составила 69,5381% от номинала, доходность по цене отсечения – 11,35% годовых. Средневзвешенная цена – 69,5915% от номинала, доходность по средневзвешенной цене – 11,35% годовых.

— ОФЗ-ПД 26241 с датой погашения 17 ноября 2032 г. на 7,363 млрд руб. при спросе в 25,782 млрд руб… Цена отсечения составила 91,19% от номинала, доходность по цене отсечения – 11,34% годовых.

( Читать дальше )

Пауза в размещении ОФЗ не способствовала росту спроса: на последнем аукционе Минфин по итогам 3-х размещений привлек минимальный объем - 36,7 млрд руб — Ъ

- 24 августа 2023, 10:07

- |

Неделей ранее аукционы по размещению гособлигаций были отменены Минфином в связи с возросшей волатильностью на финансовых рынках. Инвесторы с осторожностью относятся к облигациям с постоянным купоном, отдавая предпочтение бумагам с переменным (ОФЗ-ПК), но Минфин не торопится их предлагать.

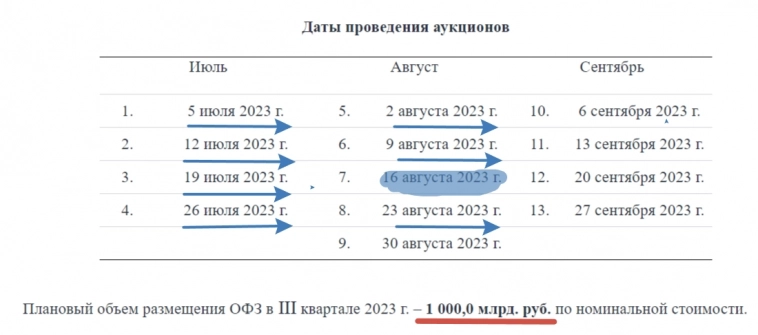

По оценке Андрея Кулакова, для исполнения квартального плана в оставшиеся пять аукционных дней Минфину необходимо привлечь 448 млрд руб., что эквивалентно 90 млрд руб. за один аукционный день. Это на 15% выше среднего объема средств, который удавалось привлечь министерству в третьем квартале.

www.kommersant.ru/doc/6174143

Тучи сгущаются? Или хорошие возможности заработать?

- 23 августа 2023, 23:44

- |

2. RGBI. После нескольких торговых сессий, попытки роста провалились. Пошел откат.

3. Кривая доходности ОФЗ. Не возникает ощущения, что в этом году можем увидеть инверсию кривой?

3.1. Помните нашу статью по типам кривых?

3.2. И как менялась кривая ОФЗ в другие кризисы?

( Читать дальше )

Вечерний обзор рынков📈

- 23 августа 2023, 19:01

- |

Курсы валют ЦБ: 💵USD — ↗️94,4421 💶EUR — ↗️102,2452 💴CNY — ↗️12,9215

▫️Российский фондовый рынок сегодня торговался на минорной ноте — индекс Мосбиржи по итогам основной торговой сессии снизился на 0,57%.

▫️Страны БРИКС на саммите в Йоханнесбурге приняли документ, в котором описываются параметры расширения сообщества. В БРИКС в настоящее время входят пять государств: Бразилия, Россия, Индия, Китай и ЮАР. Представитель ЮАР в БРИКС Анил Суклал говорил, что присоединиться к группе хотят 19 стран.

▫️Глава Минфина Антон Силуанов сообщил, что его ведомство совместно с ЦБ РФ разработало проект указа, который предусматривает разблокировку активов российских частных инвесторов. ЦБ РФ подтвердил – «Объем разблокируемых активов на начальном этапе будет ограниченным. Предполагается, что на начальном этапе будут созданы условия для разблокировки активов в первую очередь розничным инвесторам: заинтересованным иностранным инвесторам будет предоставлена возможность приобрести у российских инвесторов соответствующие заблокированные иностранные ценные бумаги за счет денежных средств, находящихся на счетах типа С.

( Читать дальше )

Размещение ОФЗ

- 23 августа 2023, 17:57

- |

Очередное размещение от Минфина. Предложено три выпуска — ОФЗ-ПД серии 26238 и 26241, а также ОФЗ-ИН 52005, все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26238

Спрос составил 14,707 млрд рублей по номиналу. Итоговая доходность 11,35%. Разместили 13,106 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26238 с погашением 15 мая 2041 года составила 69,5915% от номинала, что соответствует доходности 11,35% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 13,106 млрд. рублей по номиналу при спросе 14,707 млрд. рублей по номиналу. Выручка от аукциона составила 9,319 млрд. рублей.

( Читать дальше )

Мишустин заявил, что прогнозы о сложностях с бюджетом РФ не оправдались

- 23 августа 2023, 15:27

- |

В начале года звучали экспертные оценки о том, что [бюджет РФ] будет сложно сбалансировать, разные цифры приводились. Уже по итогам шести месяцев видно, что все эти опасения не оправдались. Как и говорил президент, ничего из того, что нам наш противник предрекал, не произошло

Продолжается рост доли поступлений из несырьевых секторов. Такая тенденция даже усилилась по сравнению с I кварталом. На них приходится уже почти 3 из каждых 4 рублей в доходах, что подтверждает большую бюджетную устойчивость

tass.ru/ekonomika/18568737

Минфин после недельной паузы, вызванной повышенной волатильностью возобновит проведение аукционов ОФЗ - ведомство

- 23 августа 2023, 08:10

- |

Объем удовлетворения заявок на аукционах будет зависеть от спроса и премии, которую участники запрашивают к текущим уровням доходности на рынке. Заявки можно подавать через Московскую Биржу и/или СПВБ.

ОФЗ считаются надежными инструментами с гарантией государства, выпускаемыми для покрытия временного дефицита бюджета. Недавно Минфин отменил аукционы из-за финансовой волатильности.

Источник: www.kommersant.ru/doc/6173380

Доходность за 2023г. 74%, опережение индекса полной доходности Мосбиржи на 19,9%. Рассказываю, как. Мнение про РУБЛЬ

- 23 августа 2023, 07:40

- |

#ИТОГ

Доходность 2023г. 73,9%.

Опережаю индекс полной доходности Мосбиржи

(включая дивиденды) 19,9%. На свои, без плеч (по ФОРТС расчёт отдельный).

Пропустил в 2023г. несколько идей

(участники закрытого чата не пропустили):

— резкий рост ARD на новостях о редомиляции в Россию

(CIAN, сейчас продолжается рост iHH, они же HeadHunter и другие).

— БСП обычка,

- из 2 эшелона — Ренессанс (в мае — июне были инсайдерские покупки, писал об этом на каналах).

В закрытом канале

мои портфели EXCEL с датами и весами по каждой позиции:

честно и прозрачно.

Пишу о своих действиях on line, а не задним числом.

Вчера выстрелили 2 бумаги (одни из основных в портфелях):

- Лукойл (выкуп у нерезов по цене до 50% от стоимости),

- Мосбиржа

(рекордные обороты, сильный фундамент, комиссии получают и на росте и на падении — надёжный, прибыльный бизнес).

Держу сильные фундаментально бумаги.

Выше, чем в индексе вес экспортёров и нефтегаза (Лукойл, Роснефть, Татнефть, ГазпромНефть, Новатэк, на прошлой неделе добавил ФосАгро).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал