ОФЗ

Итоги недели 28.09.2017. Как обходить блокировки после 1 ноября. Курс доллара и нефть

- 28 сентября 2017, 20:34

- |

Возможная блокировка Facebook

Как обходить блокировки после 1 ноября

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Повышенный спрос на валютный своп ЦБ, и не полное размещение объема ОФЗ 26222RMFS и 26214RMFS.

- 28 сентября 2017, 12:47

- |

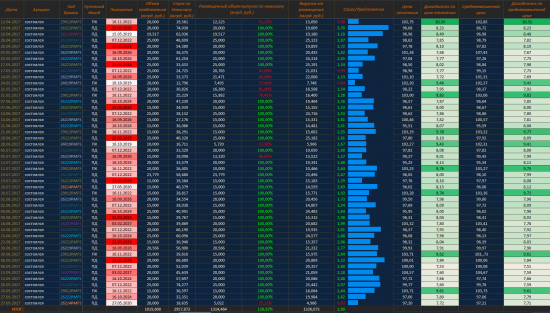

Минфин России 27.09.2017 разместил ОФЗ 26222RMFS и 26214RMFS, объем размещен не полностью.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

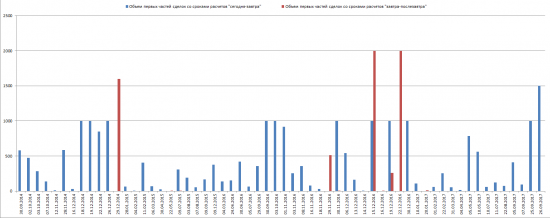

Повышенный спрос на валютный своп ЦБ

( Читать дальше )

Минфин проиграл “битву”, но выиграл “войну”

- 28 сентября 2017, 00:22

- |

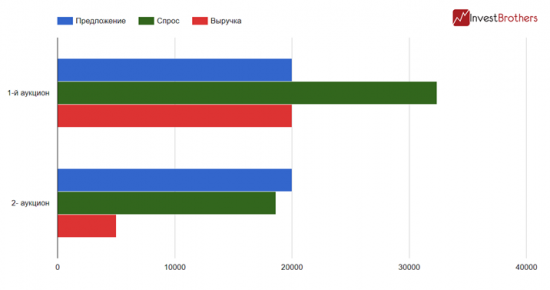

Впервые с 24 мая 2017 г. спрос на российские ОФЗ оказался меньше предложения – Минфину не удалось разместить весь выпуск долговых бумаг на аукционе в среду.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Инвесторам были предложены два выпуска с постоянным купоном объемом по 20 млрд рублей каждый. Если семилетние бумаги удалось разместить – спрос составил 32,4 млрд рублей, то трехлетние бумаги оказались менее популярными. Объем интереса к ним не превысил и 18,7 млрд долларов. Таким образом, Минфин выручил лишь 5 млрд рублей, вместо запланированных 20 млрд.

Сегодняшняя неудача стала первой с начала июля 2017 г. Тогда объем выручки оказался меньше плана на 1,5 млрд рублей. А вот спрос на бумаги не смог превысить предложение впервые с 24 мая.

В общей сложности в 2017 г. Министерство финансов смогло привлечь через размещение ОФЗ 1,325 трлн рублей.

( Читать дальше )

Размещение ОФЗ + RGBI + Объём ОФЗ

- 27 сентября 2017, 19:37

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26214 и ОФЗ-ПД серии 26222 по 20 млрд рублей каждый.

ОФЗ 26214 с погашением 27 мая 2020 года, купон 6,4% годовых

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

Итоги:

ОФЗ 26214

Спрос оказался меньше предложения. Итоговая доходность 7,72%. Разместили 25% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26214 с погашением 27 мая 2020 года составила 97,2068% от номинала, что соответствует доходности 7,71% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 5,022 млрд рублей по номиналу при спросе 18,635 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть общий спрос оказался меньше предложения, и было размещено всего чуть более 25% выпуска. Выручка от аукциона составила 4,986 млрд рублей.

Цена отсечения была установлена на уровне 97,20% от номинала, что соответствует доходности 7,72% годовых.

( Читать дальше )

Минфин России 27.09.2017 проведет аукцион по размещению облигаций 26222RMFS и 26214RMFS на сумму 40 млрд. руб.

- 27 сентября 2017, 12:14

- |

Минфин России 27.09.2017 проведет аукцион по размещению облигаций 26222RMFS и 26214RMFS на сумму 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26214RMFS (дата погашения 27 мая 2020 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости.

таблица размещений - http://constantcapital.ru/category/obligacii/

USDRUB

( Читать дальше )

Нефть в рублях 3400! Почему слаб рубль?

- 27 сентября 2017, 10:40

- |

Чтобы оценить потенциал падения рубля при хорошей коррекции на рынке ОФЗ стоит взглянуть на графики с маленьким таймфреймом и потом оценить большой. Для наглядности три графика ниже, по возрастающему фрейму.

( Читать дальше )

Рынок ОФЗ лёг в дрейф. Что станет драйвером?

- 26 сентября 2017, 19:25

- |

После реакции на заседание ФРС котировки ОФЗ почти перестали двигаться. Даже улучшение прогноза по суверенному рейтингу России агентством Fitch до «Позитивный» и рост цен на нефть (сегодня пробила 59 долл. за баррель) не стали драйвером для рынка гособлигаций. В плане реакции на цену нефти ОФЗ схожи с рублём, который продолжает находиться в коридоре 57-58 несмотря ни на какие внешние факторы. В связи с застоем на рынке госбондов у меня вопрос к инвесторам: что в ближайшее время расшевелит рынок ОФЗ? Жду Ваши прогнозы в комментариях.

Возможно, одной из причин стабильности котировок ОФЗ стало снижение риск-аппетита инвесторов на фоне очередной эскалации конфликта между США и КНДР. Обострение ситуации снизило доходность десятилетних гособлигаций США до 2.21-2.23%. Также обращу внимание на приток капитала в сектор корпоративных облигаций, который предлагает хорошую премию к ОФЗ. При этом качество многих заёмщиков не вызывает сомнений (Альфа-банк, ГПБ), что даёт низкую степень риска для кредиторов и увеличивает привлекательность корпоративных бондов по сравнению с государственными.

( Читать дальше )

Какая налоговая математика в ОФЗ? Допустим я решаю уйти от налогов, перед самой выплатой купона покупаю ОФЗ, плачу НКД, уменьшаю налоговую базу, получаю купон без налога и продаю ОФЗ. Сработает?

- 26 сентября 2017, 11:52

- |

Игра в Вангу: как выбрать ОФЗ оптимальной дюрации с помощью форвардных ставок?

- 25 сентября 2017, 19:00

- |

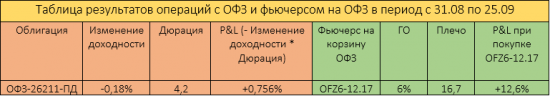

Инвесторы, знакомые с кривой доходности, отлично знают, что из неё можно узнать ожидания рынка по будущим коротким ставкам. Но Ваши ожидания могут отличаться от ожиданий рынка, не так ли? И если Ваш вью по коротким ставкам отличается от мнения других инвесторов, на этом можно заработать. Один из вариантов – купить ОФЗ или фьючерсы на ОФЗ, но как понять, какую длину нужно приобретать, и как вообще посчитать эти форвардные ставки? Прямо сейчас всё это мы и разберём.

Пример из прошлого

Представим, что сегодня 20.12.2016 и мы хотим вложить деньги в ОФЗ на 2 года. При этом на рынке нам приглянулись 2 бумаги: ОФЗ 26208 (2.25 года на тот момент) и ОФЗ 26205 (4.5 года).ОФЗ 26208: дюрация – 2 года, YTM_2y – 8.29%

ОФЗ 26214: дюрация – 3 года, YTM_3y – 8.46%

Как же выбрать между ними, исходя из данных о форвардных ставках?

Важно понимать:

1. Дюрация в годах, которую мы взяли как входные данные, означает, что купонная облигация ведёт себя так же, как бескупонная со сроком до погашения, равным этой дюрации.

( Читать дальше )

Итоги недели 21.09.2017. Куда уходит стабильность? Курс доллара и нефть

- 21 сентября 2017, 19:45

- |

Президентские выборы-2018. Куда уходит стабильность? (телефонный терроризм, банковский кризис, вброс о выдвижении Собчак, нужна ли Путину высокая явка)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал