ОФЗ

Июльские рекорды на Мосбирже. Ставка 20% - что будет с рынком?

- 11 августа 2024, 18:45

- |

Центробанк и Мосбиржа подвели итоги июля на фондовом рынке. А буквально сегодня ЦБ неожиданно (но не для тех, кто читает мой блог) заявил, что ключевая ставка вполне может быть повышена до 20%.

Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) это всё грозит.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

Суммарный объём вложений частных инвесторов в июле составил 132,7 млрд ₽ (в июне было 114,6 млрд).

📈Общее число физиков со счетами на Мосбирже за июль увеличилось на 396 тыс. и достигло 32,8 млн. Совершали сделки из них в июле 4 млн активных инвесторов (3,6 млн в июне). Я тоже регулярно совершал.

💰Частные инвесторы купили акций на рекордные 14,2 млрд ₽ — это более чем в три раза больше, чем в июне. Доля физлиц в общем объеме сделок составила 74,4%, что выше показателя июня — 72,6%. Среднедневной объем торгов акциями вырос на 1,7%, до 108,9 млрд ₽. Хомяки — сила!💪

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 24 )

РЫНОК КОЛБАСИТ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 10 августа 2024, 18:06

- |

Неделька на бирже получилась волатильная: после «черного понедельника» 5 августа, когда на коллапсе японского рынка и геополитических новостях рухнуло вообще всё, начался быстрый откуп и мы едва не закрепились выше 2900 п. по индексу. Потом пошла очередная волна отката, и концовка недели устаканилась в районе 2850 п. — это новый минимум недельного закрытия за последние месяцы.

🚀Зато на рынке облигаций — позитив и жирные зелёные свечки. За 9 дней августа индекс RGBI улетел более чем на 5% вверх, а отдельные ОФЗ (типа нашей любимой 26238) — вообще на 10%. Я наблюдаю за этим праздником жизни, не предпринимая пока новых активных действий.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я прокомментировал обвал на мировом и российском рынке 5 августа, честно рассказал про свой пассивный доход на бирже за июль, оценил происходящее ралли на рынке ОФЗ, сделал обзор на подборку из ТОП-5 флоатеров для неквалов от Альфа Банка и разобрал свежий отчет Сбера за 1 полугодие 2024.

( Читать дальше )

Сводка самых доходных облигаций ОФЗ и корп (ВДО): 10-08-2024

- 10 августа 2024, 17:46

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 10-08-2024

Инвестиции. Доходные облигации по месяцам: 10-08-2024

Инвестиции. Доходные ОФЗ по годам погашения: 10-08-2024

Инвестиции. Доходные облигации по годам погашения: 10-08-2024

( Читать дальше )

Рост RGBI: участники рынка надеются на окончание цикла роста ставок (пока инфляция падает, производство замедляется). МНЕНИЕ о длинных ОФЗ-.

- 10 августа 2024, 00:55

- |

Индекс RGBI по дневным (индекс ОФЗ):

Эльвира, хоть и говорила о возможности повышения ставки с 18% в 2024г., но

есть 2 момента:

— замедление пром. производства,

— снижение инфляции.

В России

рост промпроизводства в РФ в июле 2024 года, 2,6% в годовом выражении,

в июне 1,9%

в мае 5,3%,

в апреле 3,9%,

в марте 4,0%,

в феврале 8,5%,

в январе 4,6%.

Источник: Росстат.

Инфляция в РФ

с 30 июля по 5 августа 0%,

с 23 по 29 июля 0,08% после 0,11%

с 16 по 22 июля 0,11%

с 9 по 15 июля 0,11%

, с 2 по 8 июля 0,27%

с 25 июня по 1 июля 0,66% («тарифная» неделя).

Источник: Росстат

При снижении инфляции и замедлении производства,

не целесообразно повышать ставку.

Основной риск связан с СВО.

Те, кто покупает длинные ОФЗ, берут риск форс мажора.

С уважением,

Олег

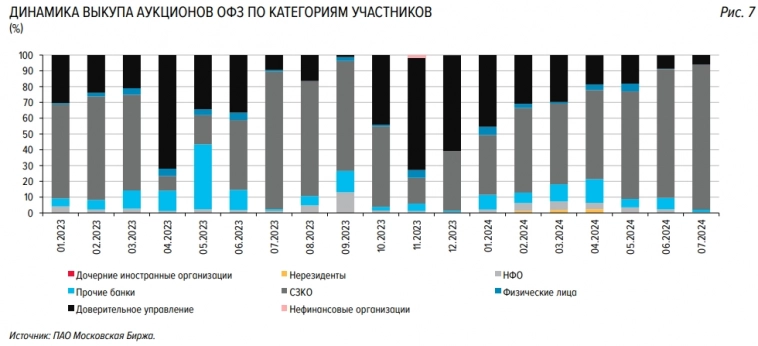

В июле крупные банки увеличили свою долю покупок на рынке ОФЗ: на них пришлось 91,8% от всех размещений (в июне – 81,5%) — Банк России

- 09 августа 2024, 19:07

- |

С учетом продаж ОФЗ на вторичных биржевых торгах нетто-покупки ОФЗ со стороны СЗКО составили 117,6 млрд рублей. В основном СЗКО приобретали ОФЗ-ПК: купили на первичном рынке на 153,2 млрд руб., продали на вторичном рынке на 38,1 млрд рублей. Аналогично направленные операции СЗКО совершали с ОФЗ-ПД: приобрели на аукционе на 17,1 млрд руб., продали на вторичных биржевых торгах на 14,4 млрд рублей.

cbr.ru/Collection/Collection/File/50536/ORFR_2024-07.pdf

Кешбэк до 250 000 ₽ за перевод акций и ОФЗ в БКС

- 09 августа 2024, 16:55

- |

Как участвовать

• Оставьте заявку на участие• Переведите акции и ОФЗ на сумму от 2 млн рублей до 30 сентября 2024 года.Количество переводов не ограничено• Не выводите активы в течение 180 дней с даты последнего перевода ценных бумаг• Вы можете совершать любые сделки с акциями, которые перевели в БКС

Как получить кешбэк

Кешбэк будет рассчитан на 181-й день с даты последнего перевода и начислен на счет в следующем месяце согласно сроку, указанному в п. 4.4 правил акции.

Участвовать в акции

Дисклеймер

Почему растут ОФЗ?

- 09 августа 2024, 14:20

- |

Отсюда: t.me/igotosochi/1750

Российской экономике грозит резкое торможение — Bloomberg

- 09 августа 2024, 14:08

- |

Ожидаемое замедление темпов роста российской экономики. Источник: Bloomberg

Трудовые ресурсы практически исчерпаны, так как военные и бизнес конкурируют за рабочие руки, что также ограничивает дальнейшее расширение оборонных отраслей. Строительный и банковский сектора больше не защищены от воздействия высоких процентных ставок, так как большинство государственных программ субсидирования ипотеки завершились в прошлом месяце.

Экономисты, опрошенные Bloomberg, прогнозируют, что валовой внутренний продукт во втором квартале вырастет более чем на 4% в годовом исчислении, но рост, вероятно, замедлится до половины этого уровня в оставшуюся часть года. Федеральная служба государственной статистики опубликует предварительные данные по ВВП за второй квартал позже в пятницу.

«Оценка покажет последний всплеск роста перед тем, как экономика России начнет заметно охлаждаться», — сказал Алекс Исаков, экономист по России в Bloomberg Economics. Он ожидает, что рост России замедлится до 2% во второй половине года и составит 0,5%-1,5% в следующем году.

( Читать дальше )

Резкий рост ОФЗ! Что происходит с дальними бумагами?

- 09 августа 2024, 09:28

- |

Пошел неожиданно резкий отскок в ОФЗ-ПД. За несколько последних дней — настоящее ралли в гособлигациях, при том что индекс Мосбиржи телепается вокруг отметки 2850 п. и так и не смог пробить 2900 вверх, хотя старался. Вчера опять сдулись на неприятных новостях из фронтовой Курской области и захвате противником газовой измерительной станции «Суджа».

📈Зато индекс государственных облигаций RGBI ушёл выше 107 п. впервые с 27 июня. Внезапный позитив на долговом рынке, который мы уже на этом канале недавно обсуждали, продолжается. Отскок дохлой кошки или полноценный разворот?

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚀Рост индекса вчера составил +1,3%, а в лидерах роста была наша общая «любимица» ОФЗ 26238 (+2,8%). С 30 июля бумага взлетела от минимумов практически на 10%. Такими темпами у меня позиция по ней скоро зазеленеет, хотя лично я ждал выхода «в плюс» не раньше конца 2024 года.

( Читать дальше )

Спрос на ОФЗ-ПД на аукционах растёт

- 08 августа 2024, 18:13

- |

Спрос на флоатеры стабилен, Минфин уступает в цене

В среду, 7 августа, Минфин выставил на аукцион выпуски ОФЗ-ПД-26247 с фиксированным купоном и флоатер ОФЗ-ПК-29025.

Выпуск ОФЗ 26247 с погашением в мае 2039 года был размещён в объёме 16,8 млрд руб. при спросе 86,5 млрд руб. Средневзвешенная доходность составила 15,82% годовых.

Выпуск ОФЗ 29025 с привязкой к RUONIA был размещён в объёме 46,5 млрд руб. при спросе 237 млрд руб. Средневзвешенная цена размещения составила 95,74% от номинала. Объём спроса оказался рекордным с 26 июня.

План по размещению ОФЗ на III квартал 2024 года составляет 1,5 трлн руб. Из них 1,2 трлн руб. Минфин хочет получить от продажи длинных бумаг с погашением через 10 лет и больше. На текущий момент размещено ОФЗ всего на 259 млрд руб.

Что означают итоги аукциона для рынка облигаций

Спрос на длинные ОФЗ-ПД значительно вырос по сравнению с предыдущими аукционами. После 3 июля он не превышал 23 млрд руб., а теперь инвесторы выставили заявки на 86,5 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал