США

Торговые идеи от Артема Деева на 10 января 2017 года

- 10 января 2017, 10:44

- |

Британская валюта стремительно теряет в стоимости. За две последние торговые сессии пара GBPUSD просела более чем на 150 пунктов, реагируя на новые подробности относительно предстоящей процедуры Brexit. Премьер-министр Британии Тереза Мэй заявила накануне, что основной задачей Англии будет ограничение иммиграции, а не сохранение доступа к единому рынку ЕС. Важно отметить, что подобная позиция Мей долгое время оставалась одним из основных фундаментальных рисков с которым может столкнуться британская валюта после июньского референдума. Поскольку самые страшные ожидания оправдались, ухудшение отношения с прочим руководством ЕС не заставит себя ждать. Как отмечалось ранее, следующей важной вехой в череде значимых инфоповодов для фунта будет инициирование 50 статьи Лиссабонского договора, которое официально откроет процесс выхода Англии из состава валютного блока. Участники рынка ожидают, что данная процедура будет запущена уже в марте, что может обеспечить британца импульсом на продолжение коррекционной динамики. Даже если предположить, что премьер-министр Англии предпримет попытку заключить отдельное соглашение о свободной торговле с Евросоюзом, вряд ли ответ ЕС будет положительным, учитывая, что Тереза Мей не приняла ни одного положения Еврогруппы, позволяющего сохранить теплые отношения с Европой. Против британца продолжит действовать и американская валюта, готовящаяся к инаугурации Трампа, а также самому масштабному со времен Рейгена бюджетному стимулированию экономики США.

Британская валюта стремительно теряет в стоимости. За две последние торговые сессии пара GBPUSD просела более чем на 150 пунктов, реагируя на новые подробности относительно предстоящей процедуры Brexit. Премьер-министр Британии Тереза Мэй заявила накануне, что основной задачей Англии будет ограничение иммиграции, а не сохранение доступа к единому рынку ЕС. Важно отметить, что подобная позиция Мей долгое время оставалась одним из основных фундаментальных рисков с которым может столкнуться британская валюта после июньского референдума. Поскольку самые страшные ожидания оправдались, ухудшение отношения с прочим руководством ЕС не заставит себя ждать. Как отмечалось ранее, следующей важной вехой в череде значимых инфоповодов для фунта будет инициирование 50 статьи Лиссабонского договора, которое официально откроет процесс выхода Англии из состава валютного блока. Участники рынка ожидают, что данная процедура будет запущена уже в марте, что может обеспечить британца импульсом на продолжение коррекционной динамики. Даже если предположить, что премьер-министр Англии предпримет попытку заключить отдельное соглашение о свободной торговле с Евросоюзом, вряд ли ответ ЕС будет положительным, учитывая, что Тереза Мей не приняла ни одного положения Еврогруппы, позволяющего сохранить теплые отношения с Европой. Против британца продолжит действовать и американская валюта, готовящаяся к инаугурации Трампа, а также самому масштабному со времен Рейгена бюджетному стимулированию экономики США.

Рекомендация GBPUSD: SellStop 1,2130 TP 1,20 SL 1,2180

Рекомендация UKOIL на сайте

- комментировать

- Комментарии ( 0 )

Приближается сезон отчетности в США. На что обратить внимание инвестору?

- 10 января 2017, 06:48

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует на этой неделе. В пятницу ведущие банки США (JP Morgan, Bank of America, Wells Fargo) опубликуют квартальные результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка акций в целом. Возможны значительные движения в бумагах. Так, после сентябрьского релиза акции FedEx за один день выросли примерно на 7%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

Ключевые компоненты релиза:

( Читать дальше )

Будете ли вы слушать советы от врага?

- 09 января 2017, 22:50

- |

по теме первой части «прогнозов» «доброжелателей» из цру в посте Т. Мартынова можно заметить следующее:

запомните раз и навсегда — ВСЕ прогнозы амеро «специалистов» в отношении России являются:

необъективными,

т.е. манипулятивными ,

т.е. пристастными,

т.е. заинтересованных лиц.

следовательно они — враждебны и ВРЕДНЫ

и как следствие — всерьез восприниматься не должны.

важен подтекст и последствия.

как можно расценивать вброс сотрудника цру, учреждения, которое большую часть своего времени и средств вложила в развал СССР?!?

История неокончена и продолжается — Россия была, есть и будет самым большим препятствием для сша.

как можно обсуждать происки врагов?!?

Добыча угля в США в 2016 года оказалась минимальной с 1978 года

- 09 января 2017, 22:11

- |

У Соединенных Штатов есть пять основных бассейнов или регионов, которые производят уголь. Несмотря на то, еженедельно добыча угля в большинстве бассейнов плавно увеличивалась с середины года, еженедельные объемы производства во всех регионах на протяжении 2016 года оказались значительно ниже, чем за предыдущие пять лет.

Почти все бассейны в США используют уголь для выработки электроэнергии, и за последние несколько лет доля угля в производстве электроэнергии упала, столкнувшись с растущей конкуренцией со стороны природного газа и возобновляемых источников энергии. Среднесуточная цена на природный газ на спот-рынке за минувший год упала с $ 2,63 до $ 2,40, что привело к увеличению выработки электроэнергии на природном газе. Как итог — в 2016 году выработка электроэнергии на природном газе (34% от общего объема производства электроэнергии) впервые превзошла угольную генерацию (с долей в 30%).

( Читать дальше )

США против Китая.

- 09 января 2017, 17:06

- |

Но никакие валютные колебания, никакие заявления Трампа о китайской угрозе не могут остановить Пекин от реализации идей по созданию нового «Шелкового пути»

Строительство нового пути — исторический шанс для развития ШОС, большой плюс для РФ, а также шанс Китая наладить хорошие отношения с африканскими странами. Таким образом, Китай уже сейчас является крупнейшим экспортером для мирового потребления, а с увеличением инвестиций в этот проект он и вовсе затмит своим влиянием всех остальных экономических гигантов.

( Читать дальше )

Джанет подкинула проблем: Три мини-пузыря подверглись атаке

- 09 января 2017, 06:41

- |

Мир уже привык к «эпохе дешевых денег», подсев на иглу монетарного стимулирования ведущих ЦБ. Однако назревают серьезные изменения. В декабре ФРС повысила процентные ставки.

Произошло это впервые с декабря 2015 года. Тем не менее, лиха беда начало. Если верить прогнозам FOMC, то в следующем году Америку ждет трехступенчатое увеличение ключевой ставки. Пока речь идет о 1,4% по fed funds rate на конец 2017 года, однако в финансовой системе начали происходить определенные изменения.

Отметим рост доходностей американских гособлигаций. Получается, что рыночные ставки уже начали повышаться. Помимо этого, на рынке FOREX заметно укрепился доллар. Рыночные условия уже несколько ужесточились, в чем отчасти виноват и Трамп с его обещаниями по фискальному стимулированию. Процессы последних двух лет успели повлияли на ряд сегментов, причем в негативном ключе.

Рынок домов США

Хотя это далеко не мания 2000-х гг., цены на недвижимость в некоторых наиболее «горячих» регионах США находятся на исторических максимумах. Тем временем, доступность жилья не столь высока. Однако в последнее время ипотечные ставки начали подрастать. «Первой ласточкой» стали опубликованные на днях данные по незавершенным продажам домов за ноябрь, которые являются опережающим индикатором продаж недвижимости на вторичном рынке. Относительно октября показатель сократился на 2,5%.

( Читать дальше )

Доклад офиса Национальной разведки США. (Не секретная часть.Перевод)

- 08 января 2017, 22:15

- |

«Оценка деятельности и намерений России на американских выборах» — это рассекреченная часть совершенно секретного доклада, переданного президенту и лицам, список которых утвердил президент.

- Разведывательное сообщество очень редко может полностью раскрыть свои знания или описать основания для точного анализа, так как раскрытие такой информации может привести к рассекречиванию источников и методов, а это ставит под угрозу возможность добывать важную информацию в будущем.

- Таким образом, хотя в рассекреченной части содержатся выводы, отраженные в засекреченной, в ней нет и не может быть всей вспомогательной информации, в том числе, конкретных источников сведений и методов их получения.

Полный текст на русском языке: http://inosmi.ru/politic/20170108/238488437.html

За недавней денежной реформой в Индии стоят США

- 08 января 2017, 20:59

- |

8 ноября индийское правительство обьявило 2 самых крупных по номиналу банкноты, и таким образом более 80% всех находящихся в обращении наличных денег недействительными. При этом почему то никто не говорит о том, какую роль в этом сыграл Вашингтон.

Президент Обама заключил с Индией «стратегическое партнерство», в рамках которого организация помощи развитию правительства США, USAid, заключила договор о кооперации с индийским министерством финансов. В первую очередь для того, чтобы ограничить использование наличных денег в Индии. Ограничение наличности происходит сейчас по всему миру.

Перед внезапной денежной реформой в Индии USAid основала проект Catalyst включая Cashless Payment Partnership, для продвижения идеи отмены в Индии расчета наличными.

www.usaid.gov/india/press-releases/oct-14-2016-usaid-launches-catalyst-drive-cashless-payments-india

Так что становится понятно, что и заключение партнерства с минфином Индии, и создание проекта Catalyst являются подготовкой грабежа индийских граждан.

Директором проекта стал Алок Гупта, до того шеф офиса расчетов World Ressources Institute в Вашингтоне, который является крупнейшим спонсором USAid.

( Читать дальше )

Заседания ФРС США (FOMC) на 2017 год в астрологическом отображении.

- 08 января 2017, 18:12

- |

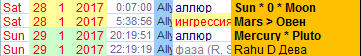

Таким образом, табличка заседаний и протоколов на 2017 год — не является лишней никогда. А если эти даты обрамляются астрологическим контекстом (только выборочные, яркие фрагменты — комментирую не для всех, а по отдельному платному запросу), то жить становиться практичнее, жить становится веселее. Берите на заметку.

Решение по процентной ставке ФРС США 31 января-1 февраля 2017 года

Публикация протоколов заседания ФРС США 22 февраля 2017 года

( Читать дальше )

Кнут и пряник. Все о двух кризисах и отношениях РФ и США.

- 08 января 2017, 13:41

- |

Освежу память, что бы можно было сравнивать. До 2008 года, в отношениях России и США наблюдалось потепление(относительное) что ознаменовалось ростом наших индексов с 2000 годов и даже чуть ранее до 2008 года включительно, в итоге доля нерезидентов составила до 90%, на РТС и около 40% на ММВБ, так же сопровождалась и притоком в реальный сектор. На этом время пряников закончилось.

Сначала начался вывод средств из-за начавшегося кризиса, затем падение индексов ускорилось из-за начала падений цен на нефть и казалось бы этим все и закончится. Но то ли воспользовались ситуацией, то ли хорошо спланированный план вступает в действия. Огромная Россия нападает на маленькую Грузию, именно с такими заголовками обрушилась западная пресса, параллельно с чем Кондолиза Райс( Госсекретарь США) просит ввести Европу санкции против России. Мы надо сказать были не готовы к такому, а наши индексы подверглись шоку, компрометация в глазах Европы и всех остальных инвесторов, привела к закрытию позиций по любой цене, торги останавливались не успев начаться. Сложилась ситуация была страшна тем, что под залог наших акций были взяты кредиты на западе крупными акционерами и резкое снижение акций, высаживали их на маржин колы, последствия этого могло привести к развалу системы как таковой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал