США

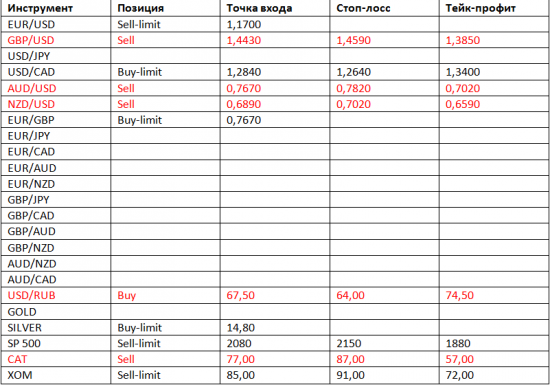

Текущие торговые сигналы и ситуация на рынке

- 04 апреля 2016, 10:18

- |

После пятничных данных по рынку труда США, американский доллар начал демонстрировать свое восстановление до прежних уровней. Рынок нефти отчасти демонстрирует снижение, что делает более вероятным вновь ослабление курса российской валюты. Фондовый рынок США на сегодняшний день формирует долгосрочный сигнал на продажу, что уже прослеживается по общему настроению рынка. В данный момент, у нас открыты 5 позиций, которые уже демонстрируют первую прибыль.

- комментировать

- Комментарии ( 0 )

Кто не понял, тот поймёт или шутки в сторону.

- 02 апреля 2016, 12:06

- |

Предоплата составила 232 млн.долларов (15,8 млрд. рублей)

Белоруссия хочет платить за российский газ $80 за тысячу кубов. Сегодняшняя цена $142 по их мнению неприлично высока.

Urals. Средняя цена, $ за баррель.

Январь-март 2014: 106,83

Январь-март 2015: 52,76

Январь-март 2016: 31,99

Хедж-фонды сократили на NYMEX и ICE длинные позиции по WTI на 16 млн барр до 199 млн.

Более 330 тыс. граждан России подали заявление на участие в лотерее на получение грин-карты в 2016. Это на 24% больше, чем в 2015.

( Читать дальше )

Буровых в США стало меньше еще на 14 шт.

- 01 апреля 2016, 20:06

- |

Вышла свежая порция данных от компании Baker Hughes на 1 апреля. Общее количество буровых в США на этот раз сократилось на 14 штук.

Количество буровых на нефть в США сократилось еще на 10 штук (-2,7%) и 4 буровые были остановлены для бурения газовых скважин. В Канаде количество действующих буровых на нефть остались на уровне прошедшей недели, а на газ снизились на 6 штук.

Оставшееся количество буровых на нефть в США равно 362 штуки и составляет лишь 22,5% от максимальных уровней 2014 года. Кстати, и от локального максиму августа 2015 года снижение составляет уже более 46%. Значит вторая волна снижение буровой активности последовавшая после прошлогоднего летнего снижения цен становится уже самостоятельным важным фактором. Напомним, что с сокращением числа буровых снижаются возможности по введению в строй новых скважин.

( Читать дальше )

Текущие торговые сигналы и ситуация на рынке

- 01 апреля 2016, 15:53

- |

Данные по рынку труда показали разносторонние значения. В целом, эта публикация non-farm не меняет общую картину на финансовых рынках. Потому длинные позиции по американскому доллару должны войти в зону профита. Стоит обратить внимание на британский фунт, который уже направляется резво вниз.

Шоу продолжается

- 01 апреля 2016, 15:50

- |

www.youtube.com/watch?v=t99KH0TR-J4

кстати после всего следует следующее, https://www.youtube.com/watch?v=Od6hY_50Dh0

---------------------------------------

, кстати в начало было это https://www.youtube.com/watch?v=2DaY8-Mui0I

PS если конечно кто то подскажет как, то видео будет постером)

Ключевой отчет по рынку труда США: На что обратить внимание инвестору?

- 01 апреля 2016, 12:52

- |

Сегодня в 15:30 мск будет опубликован ключевой отчет по рынку труда в США за март. Надо сказать, что релиз не просто важен, а очень важен. Вряд ли какой-либо еще блок макростатистики может вызвать столь существенные изменения на рынках различных активов, включая акции и облигации.

Значимость релиза усилилась в свете неопределенности дальнейших перспектив монетарной политики в США. Сильный отчет может приблизить ожидаемые сроки следующего увеличения ставок ФРС. Слабый – подтвердить оптимизм участников рынка, в целом ожидающих новый виток монетарного ужесточения лишь в конце года.

Отчет от BLS будет содержать в себе ряд моментов, на которые стоит обратить внимание инвестору.

• Темпы прироста числа рабочих мест. В феврале non-farm payrolls (число занятых вне с/х секторе) увеличились на достойные 242 тыс. В этом раз возможно охлаждение: аналитики в среднем ожидают рост на 205 тыс., это ниже среднего показателя за прошлый год – 229 тыс. Ранее Джанет Йеллен назвала прирост рабочих мест «солидным», однако, выразила обеспокоенность негативным влиянием «внешнего фона» на отдельные составляющие экономики США, в частности, горнодобывающий и промышленный сегменты. Примечательно, что ожидания аналитиков относительно мартовской цифры вполне соответствуют вышедшим в среду данным от ADP.

( Читать дальше )

Золото. День апрельской тишины.....

- 01 апреля 2016, 04:38

- |

Пока что взгляды остались те же, среднечрочно рост с попыткой выхода из даун тренда, долгосрочно, при повышении ставок рост или флэт с ретестом дна при отсуствии повышения ставок.

Вчерашний день, канал устоял и это может вылиться в краткосрочный поход к нижней границе канала....

Общий итог такой-кто не успле лучше не входить, из а волатильности слишком большие стопы надо брать, а маленькие держать смысла нет-зацепит.Т.е. в любом случае-потери. Лучше дождаться понедельника, а сегодня конец недели и можно замачивать мясо на шашлыки))).

P.S. Я вот тут подумал (вспоминая про вчерашний день рождения Gella), я слышал 100500 рецептов как мы, мужики боремся с похмельем. Интересно, а как прекрасная половина лечит это состояние? Анамнез я думаю не имеет половых различий?

Кто не понял, тот поймёт или 3103 одной строкой.

- 31 марта 2016, 11:52

- |

30 марта 1867 года в Вашингтоне состоялось подписание договора о продаже Аляски:

Индекс имущественного неравенства:

Бразилия: 53

США: 41

Италия: 35

Китай: 37

Франции: 33

Великобритания: 33

Япония: 32

Германия: 30

Норвегия: 26

0 = полное равенство

Guosen Securities, 8-й по величине банк Гонконга, допустил дефолт по юаневым облигациям. Первый случай за 20 лет.

( Читать дальше )

ФРС выходит за рамки своего мандата. Wall Street в восторге

- 31 марта 2016, 05:31

- |

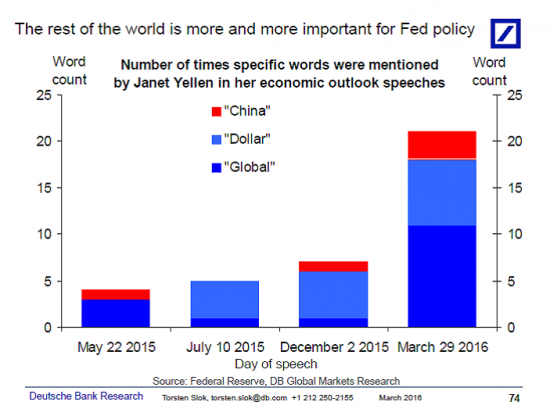

Во вторник Джанет Йеллен выступила в Экономическом клубе.

Глава ФРС была настроена вполне «по-голубиному», вызвав восторг среди инвесторов, напуганных недавними заявлениями ряда чиновников из Феда. Как результат, фондовый рынок США закрылся на максимумах этого года.

В своей речи Д.Йеллен подчеркнула необходимость осторожного подхода к повышению процентных ставок в США. Было сказано о глобальных рисках. Следует отметить, что за последний год глава регулятора все больше фокусируется на этой проблеме. На приведенной ниже диаграмме видно, что слова «Китай», «доллар», «глобальный» упоминаются в ключевых речах Йеллен все чаще.

В частности, главу ФРС беспокоит, насколько плавно будут протекать экономические изменения в Поднебесной с ее переходом от инвестиционной модели к потребительской, ведь от этого зависит и глобальная ситуация. Тем самым, Фед неформально отходит от мандата, согласно которому целями регулятора являются исключительно максимизация занятости и стабилизация инфляции в районе 2% таргета.

Как результат, участники рынка настроились на следующее повышение ключевой ставки не раньше осени (данные CME FedWatch). Подобная ситуация в текущих условиях воспринимается в качестве благоприятной для фондовых активов.

БКС Экспресс

Сланцевики проснулись

- 30 марта 2016, 20:25

- |

Они лишь дремали-и придумывали новые технологии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал