США

Дух захватывает от перспектив...

- 24 ноября 2015, 05:19

- |

Джанет Йеллен светит быть звездой всех СМИ на протяжении следующего года — «драка» началась...

Все видимо уже знакомы с новым законом США, кот. активно двигают к утверждению:

www.govtrack.us/congress/bills/114/hr3189

Последние заявления Йеллен носят явно оборонительный характер. И оборонятся есть от чего — ФРС предлагают заменить… математической формулой. ФРС так долго и упорно ссылались на удержание низких ставок по причине: 1) безработицы; 2) дефляции; 3) стагнации экономики.

… что творцы закона предлагают заменить бюрократический аппарат ФРС на… формулу, которая учитывая вышеизложенные факторы будет повышать или понижать ставку ФРС.

Причина такогого «крестового похода» на ФРС — его явная ангажированность интересам крупных финансовых воротил… В некотором роде в США начинается революция, а учитывая существующий протестный потенциал и количество оружия на руках — она грозится вылиться в Новую гражданскую войну Северо-Американских Государств (State — государство).

Для тех, кто не особо осведомлен — сын Йеллен получил несколько лет назад грант и пишет диссертацию в одном из лучших университетов США по теме… «Предотвращение революций». Внезапно так? Да?

- комментировать

- ★1

- Комментарии ( 4 )

Жители Кипра просят разместить на острове российскую военную базу

- 24 ноября 2015, 01:10

- |

Как отмечается в обращении к главе Кипра, активисты не видят «должного результата» от усилий стран НАТО по борьбе с терроризмом. Об этом пишет газета «Известия».

«Ни одна из стран Европейского союза не граничит так близко к зоне боевых действий с террористами, как наша. От Сирии нас отделяют пара сотен километров и узкая полоска моря. Мы с надеждой восприняли новости о том, что Россия приняла решение о проведении собственной операции против террористов в Сирии», – говорится в документе .

Оригинал новости RT на русском: https://russian.rt.com/article/132166

Зы вот и первые результаты операции в Сирии! Мы плавно готовимся заменить военные базы сша в ЕС.

Статистика показывает, что эта неделя может пройти на позитивной ноте для рынка США

- 23 ноября 2015, 12:56

- |

В этот четверг Америка отпразднует День благодарения, который является одним из ключевых праздников в США. В связи с этим интересным может оказаться анализ некоторых статистических закономерностей.

Как показывает история, длинные позиции по S&P 500 на неделе, когда отмечается День благодарения, могут принести инвесторам неплохие плоды. Примечательно, что неделя эта насчитывает лишь 3,5 торговых дня – праздничный день и сокращенная сессия «черной пятницы».

Если бы вы держали бы индекс лишь каждую подобную неделю с 1942 года, когда последняя пятница ноября была официально выбрана в качестве праздничного дня, то ваш инвестиционный доход составил бы 48,8%.

При этом за последние 20 лет средняя доходность за праздничную неделю равнялась 0,81%, а позитив наблюдался в 60% случаях. Тем не менее, результат был несколько «перекошен» в благоприятную сторону кризисной волатильностью 2008 года. Следует отметить, что дно было достигнуто лишь в марте 2009 года.

В то же время медианная доходность, сглаживающая эффект резких отклонений, S&P 500 с 1995 составляла скромные 0,13%.

БКС Экспресс

Фундаментальный анализ финансовых рынков на 23.11.2015 – 29.11.2015 г.

- 23 ноября 2015, 11:35

- |

Напряжение на нефтяном рынке достигло своего апогея: поставщики соревнуются между собой в том, кто даст большую скидку, а выиграет, как обычно, тот, кто первым остановит это соревнование. МВФ должен огласить решение об условиях включения юаня в корзину резервных валют. Реакция Китая на это решение, пожалуй, важнее потуг ФРС и ЕЦБ вместе взятых. Именно она (если будет) определит политику остальных регуляторов. Общее ощущение, как будто мировая экономика зависла в воздухе. Нет внятных тенденций, целей, ожиданий, все и всё просто плывут по течению.

1.Перспективы развития госфинансов США

Обе палаты парламента США ещё в конце октября текущего года, тихо и без особых дискуссий, согласовали параметры государственного бюджета и отменили действие потолка госдолга до марта 2017 года. Тогда закон о потолке госдолга снова вступит в силу, и потолок будет равняться сумме фактического долга на тот момент. Такое решение можно считать победой Обамы, оно снимает с него проблемы с потолком госдолга вплоть до вступления в должность нового президента, которое состоится аккурат в январе 2017 года. Республиканцы, составляющие на данный момент большинство в обеих палатах парламента и рассчитывающие занять и пост президента на выборах в следующем году, видимо рассчитывают на аналогичную покладистость демократов в будущем.

( Читать дальше )

Влияние дешевой нефти на экономику США

- 23 ноября 2015, 09:50

- |

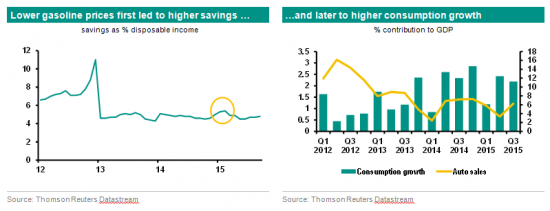

Сразу картинка (источник исследование). Думали, что население будет тратить на 1% больше, а добывающие нефть компании будут банкротиться. НО. Тратить американцы стали на 0,6% больше (решили сберегать больше, а не тратить — кружок на левом графике). А потом и сберегать стали меньше и тратить не больше, наверно причина рост иных цен, например на таблетки и медицину (горячая тема в амеро сми). Вообщем дешевая нефть ракету во внутреннем потреблении США не запустила.

Также, пишут тут http://oilprice.com/Energy/Energy-General/Cheap-Gasoline-to-Fuel-Black-Friday.html что и банкротств сланцевых компаний нет. Ну мол да, было парочку, но в основном всё свелось к поглощению мелких крупными. Тоже пишут что ходила цифра себестоимости рентабельной добычи 60 долл/барр, насмехаются над ру сми и аналитиками (на смарт-лаб сразу несколько человек видел писали здраво о 17-25-… долл себестоимости). Так что втройне новости о количестве скважин — ересь.

( Читать дальше )

Опрос секретаря обороны Картера и генерала Данфорда по теме Сирии в сенате в октябре

- 22 ноября 2015, 00:22

- |

Отрывок слушания комитета по делам вооруженных сил США в сенате в октябре. Опрос по ситуации в Сирии ведет сенатор от Южной Каролины Линдси Грехэм (Lindsey Graham), который является ярым республиканцем-ястребом, по своей идеологии наверное еще похлеще МакКейна будет :) В общем человек слегка недоволен ситуацией в Сирии, складывающейся для интересов США. Видео на английском.

www.youtube.com/watch?v=MQwofJEQ6ng

Инвестиции в природные ресурсы // Обзор от Preqin

- 21 ноября 2015, 00:17

- |

Попался небольшой pdf по фандрайзингу в природные ресурсы.

Ниже будет о чем говорят с картинками, есть и интересное,

кроме впаривания доверчивым инвесторам — долей фондов в дешевеющем сырье.

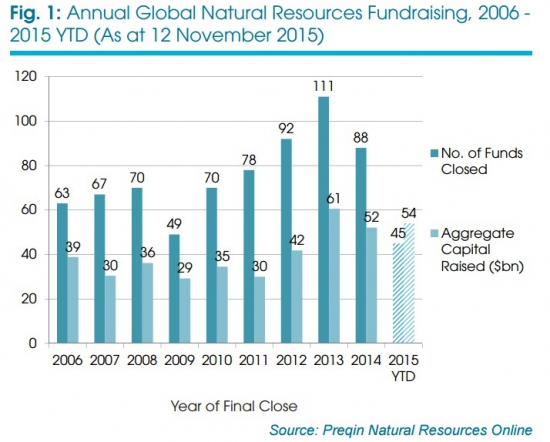

В 2015 соберут в такие фонды 45 млрд. долл., вполне солидная цифра. В 2013 был пик 61 млрд.

(темно-синим количество фондов, что завершили сбор средств на проекты).

Неужели инвесторы не реагируют на обвал сырьевых цен и продолжают инвестировать? Да, есть и такое, без лоха и жизнь плоха, а может директора инвесторов получают откаты, тоже мировая практика. Но также инвестиции идут, так как основное направление инвестиций — энергия (вкдючает и добычу нефти), где, видимо есть много моментов по внедрению чего-то более эффективного (как газовые ТЭС, например, или ВЭС), но и есть опять же явное попадалово инвесторов (пишут что ряд фондов ориентировалось на добычу нефти в США).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![Williams %R кто пользовался объясните... \textit{%R}_t = \frac{close_{t} - \underset{i \in [t-n, t]}{\operatorname{max}} (high_i)}{\underset{i \in [t-n, t]}{\operatorname{max}} (high_i) - \underset{i \in [t-n, t]}{\operatorname{min}} (low_i)} \cdot 100,](https://upload.wikimedia.org/math/a/a/0/aa03e2a553e2d164adb5710ee41524ad.png)

— значение индикатора Williams %R в момент

— значение индикатора Williams %R в момент