Сургутнефтегаз

Акции Мосбиржи перешли к коррекционному снижению

- 15 мая 2018, 16:11

- |

Рубль к середине дня был стабилен против доллара и евро. Доллар находился чуть ниже 62 руб, а евро – ниже 74 руб, хотя российская валюта при этом немного ослабла.

Эмитенты

В лидерах роста к середине дня пребывали привилегированные акции “Сургутнефтегаза” (+2%) и бумаги “МегаФона” (+1,35%). В лидерах падения были котировки “Мосбиржи” (-2,64%), а также акции “Полюса” (-1,62%).

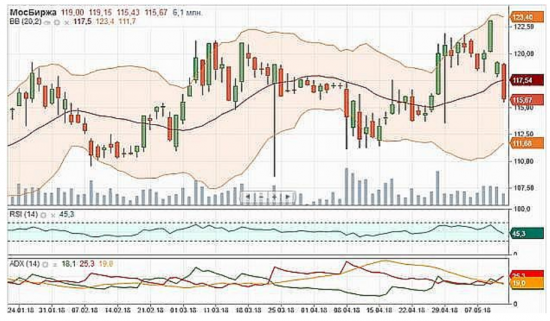

Акции “Мосбиржи” во вторник перешли к коррекционному снижению при сохранении относительно высокого объема торгов. Котировки при этом опустились ниже средней полосы Боллинжера дневного графика (район 117,5 руб), что говорит об опасности развития падения в район 112,5 руб. Негативный сигнал подтвердится при закреплении ниже поддержки 115 руб. Вновь играть на повышение бумаг стоит не раньше их закрепления выше 117,5-118 руб.Кожухова Елена

ИК «Велес Капитал»

- комментировать

- Комментарии ( 2 )

Внезапная новость для владельцев акций Сургутнефтегаз-п!

- 10 мая 2018, 13:08

- |

Прибыль Сургутнефтегаза во 2 квартале может составить почти $3,5 млрд

- 03 мая 2018, 13:33

- |

Чистая денежная позиция более чем вдвое превышает рыночную капитализацию компании, т. е., если бы «Сургутнефтегаз» объявил о распределении этих денежных средств в виде специального дивиденда, доходность акций составила бы 200%. Конечно, рынок в такую возможность не верит, но и полностью ее не отвергает: в конце концов вероятная дивидендная доходность обыкновенных акций составляет всего 2%, а их инвестиционная привлекательность полностью зависит от позитивного для миноритариев результата распределения денежных средств.

На результаты компании за 1К18 по РСБУ лишь отчасти повлиял убыток по курсовым разницам от повышения курса доллара к рублю на 1% в конце отчетного периода. Тем не менее с конца 1К18 рубль потерял к доллару 8%, и, если он останется на этих уровнях, прибыль за 2К18 может составить почти $3,5 млрд., что обусловит еще 2,0 руб. дивидендов на привилегированную акцию в дополнение к 0,57 руб. на акцию за 1К18. Если цены на нефть и курс рубля останутся на текущих уровнях до конца года, то, по нашим оценкам, дивидендная доходность префов «Сургутнефтегаза» превысит 13%, что подразумевает более 4 руб. на акцию.Sberbank CIB

Ленинградская область может лишить КИНЕФ (Сургутнефтегаз) льгот по налогу на прибыль

- 02 мая 2018, 20:39

- |

28.04.2018

Администрация Ленинградской области может лишить КИНЕФ льгот по налогу на прибыль.

О возможности отмены льготного налогообложения заявил губернатор области Александр Дрозденко. Причина отмены льгот – снижение налоговых отчислений от компании в областной бюджет.

«Если компания не выполняет свои обязательства перед регионом, мы лишим ее налоговых преференций», — подчеркнул губернатор.

По словам главы регионального комитета по финансам Романа Маркова, в прошлом году налоговые отчисления от КИНЕФа снизились в четыре раза и составили 2 млрд рублей. Отмена льгот приведет к росту ставки по налогу на прибыль с 14% до 18%.

Киришский НПЗ (КИНЕФ, принадлежит «Сургутнефтегазу») является единственным нефтеперерабатывающим заводом на Северо-Западе России, мощность по переработке составляет порядка 20 млн тонн нефти. КИНЕФ выпускает 15 видов продукции, в том числе бензин, дизельное топливо, топливо для реактивных двигателей, мазут, битумы, СУГ, ароматику, растворители.

( Читать дальше )

Выручка Сургутнефтегаза может вырасти на 22-26% из-за роста цен на нефть

- 28 апреля 2018, 21:22

- |

Чистая прибыль «Сургутнефтегаза» за 2017 год по МСФО составила 194,66 млрд рублей против убытка в размере 62,47 млрд рублей годом ранее, следует из отчетности компании. Выручка в январе-декабре выросла на 11,6% — до 1,36 трлн рублей. Операционная прибыли увеличилась на 4,5% — до 272,39 млрд рублей.

«Сургутнефтегаз» традиционно не дает комментариев по отчетности. Исходя из опубликованных данных отмечаем, что рост выручки составил 15%. Очевидно, что драйвером стало повышение цен на нефть и нефтепродукты. В этих сегментах реализация в денежном выражении увеличилась на 14% и 19% соответственно. Операционные расходы поднялись на 18%, до 902,6 млрд руб. Основное влияние на финансовый результат оказали курсовые разницы: убыток по ним составил 118 млрд руб., и это в 3,7 раза меньше, чем годом ранее. Но, несмотря на обесценение, существенно вырос объем денежных средств, он превысил 2,5 трлн руб. против 2,3 трлн руб. годом ранее. «Сургут» сократил капвложения на 12%, до 160 млрд руб.

( Читать дальше )

Сургутнефтегаз - прибыль за 2017 год составила 194,66 млрд рублей

- 28 апреля 2018, 15:52

- |

Чистая прибыль "Сургутнефтегаза" за 2017 год по МСФО составила 194,66 млрд рублей против убытка в размере 62,47 млрд рублей годом ранее, следует из отчетности компании.

Выручка в январе-декабре выросла на 11,6% — до 1,36 трлн рублей.

Операционная прибыли увеличилась на 4,5% — до 272,39 млрд рублей.

отчет

Сургутнефтегаз - чистая прибыль по РСБУ за 1 квартал 2018 года составила 62,08 млрд рублей

- 28 апреля 2018, 15:50

- |

Чистая прибыль "Сургутнефтегаза" по РСБУ за 1 квартал 2018 года составила 62,08 млрд рублей против убытка в размере 90,75 млрд рублей годом ранее.

Выручка в январе-марте выросла на 16% — до 319,89 млрд рублей.

Прибыль от продаж увеличилась на 20% — до 68,92 млрд рублей.

отчет

Сургутнефтегаз - годовое собрание акционеров состоится 29 июня

- 23 апреля 2018, 10:10

- |

Дата закрытия реестра для участия в нем — 4 июня.

Повестка дня собрания включает распределение прибыли и убытков по результатам 2017 года, в том числе объявление дивидендов, утверждение годового отчета и годовой бухгалтерской (финансовой) отчетности за 2017 год, избрание членов совета директоров и ревизионной комиссии компании, утверждение устава в новой редакции и другие вопросы.

Прайм

Цены июньского и июльского фьючерса на нефть Urals

- 19 апреля 2018, 15:30

- |

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

SWIFT не будет отключать Россию

- 18 апреля 2018, 15:46

- |

Международная межбанковская система передачи информации и совершения платежей (SWIFT) не будет отключать Россию из-за санкций. Об этом сообщил в среду в Москве ее гендиректор Готфрид Лайбрандт в ходе общего собрания Российской национальной ассоциации «СВИФТ» («Россвифт») и бизнес-форума SWIFT, пишут «Ведомости».

Лайбрандт подчеркнул, что SWIFT — нейтральная организация, указали собеседники «Ведомостей».

Вопрос об отключении России от SWIFT был впервые поднят в 2014 году, когда система получила требования об отключении от сети SWIFT отдельных пользователей или целые страны — речь шла об Израиле и России. В частности, в отношении России такие санкции в сентябре рекомендовал ввести Совету ЕС Европарламент. Тогда предправления Национального расчетного депозитария Эдди Астанин, представляющий Россию в совете директоров SWIFT, отвечая на вопрос о геополитических рисках, заявил, что SWIFT в 2014 году четко обозначил свою позицию: «Это глобальная инфраструктура, и она вне политики».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал