Татнефть

40% шинной продукции СП Татнефти в Казахстане пойдет на экспорт в РФ и страны Центральной Азии

- 31 марта 2021, 13:41

- |

Запуск производства планируется в ноябре 2022 года по плану, а уже выход на проектную мощность — в 2025 году. <…> Количество рабочих мест предполагается 1 116, производимая продукция с точки зрения структуры сбыта будет распределена следующим образом: Республика Казахстан — 60%, экспорт в Российскую Федерацию и страны Центральной Азии — 40%

Президент Татарстана Рустам Минниханов в ближайшее время посетит Казахстан, где примет участие в закладке капсулы в рамках начала строительства завода.

источник

- комментировать

- Комментарии ( 0 )

Дивиденды Татнефти за 2 полугодие 2020 года могут обеспечить доходность 5,2% - Атон

- 31 марта 2021, 12:55

- |

Чистая выручка за 4К20 составила 198.8 млрд руб., что соответствует росту на 6% кв/кв и на 1.5% ниже консенсус-прогноза (на 2% выше оценок АТОНа). Выручка Группы отразила рост цен на нефть (цена реализации нефти в страны дальнего зарубежья +4% кв/кв, в СНГ +6.8%, внутренние цены +10% кв/кв), а также в целом более высокие цены на нефтехимическую продукцию (экспортные цены для стран дальнего зарубежья +4% кв/кв, для СНГ +3.8%, внутренние цены -2.8% кв/кв). Также Группа отметила улучшение операционных показателей: добыча нефти выросла на 2.8% кв/кв, производство нефтепродуктов увеличилось на 3.4% кв/кв. Скорректированная на разовые статьи EBITDA достигла 49.4 млрд руб. (на 14% ниже консенсуса), что на 16% ниже кв/кв. EBITDA оказалась под давлением из-за снижения рентабельности переработки и выросших SG &A-затрат (+74% кв/кв) в связи с благотворительностью и накопленными судебными издержками. Рентабельность EBITDA составила 24.9% против 31.4% в 3К. Чистая прибыль снизилась на 30% кв/кв до 25 млрд руб. Вместе с тем, FCF продемонстрировал сильный рост в 34.5% до 31.3 млрд руб.

Хотя результаты за 4К20 оказались значительно ниже консенсус-оценок по статьям EBITDA и чистой прибыли, мы считаем результаты в целом нейтральными, учитывая сильный рост FCF, который компания использует как основу для расчета дивидендов. При коэффициенте выплат 100% FCF дивиденды за 2П20, по нашим оценкам, могут обеспечить доходность 5.2% (а минимальный коэффициент выплат, предусмотренный дивидендной политикой — 50% по МСФО — обеспечил бы доходность 2.1%). Мы ожидаем, что комментарии по дивидендам и прогноз на 2021 будут в центре внимания на завтрашней телеконференции, которая пройдет в 16:00 по московскому времени.Атон

Прибыль Татнефть за 20 г МСФО -46%

- 31 марта 2021, 08:29

- |

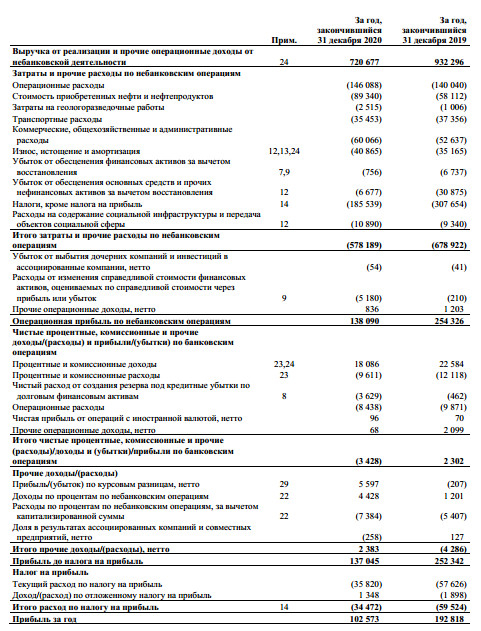

Консолидированная выручка Татнефти от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за четвертый квартал 2020 года составили 198 754 млн. рублей (2 608 млн. долл. США), по сравнению с 187 370 млн. рублей (2 547 млн. долл. США) за третий квартал 2020 года.

Чистая прибыль акционеров Группы в четвертом квартале 2020 года составила 24 893 млн. рублей (327 млн. долл. США), по сравнению с 35 745 млн. рублей (486 млн. долл. США) чистой прибыли акционеров Группы, полученной в третьем квартале 2020 года.

Консолидированная выручка от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за весь 2020 год составили 720 677 млн. рублей (9 989 млн. долл. США), по сравнению с 932 296 млн. рублей (14 401 млн. долл. США) за 2019 год.

Чистая прибыль акционеров Группы за 2020 год составила 103 490 млн. рублей (1 434 млн. долл. США) по сравнению с 192 260 млн. рублей (2 970 млн. долл. США) чистой прибыли акционеров Группы, полученной за 2019 год.

Показатель EBITDA* за четвертый квартал 2020 года составил 49 505 млн. рублей (650 млн. долл. США), по сравнению с 58 367 млн. рублей (793 млн. долл. США) за третий квартал 2020 года.

Скорректированный показатель EBITDA (без учета исключительных статей)* составил 49 400 млн. рублей (648 млн. долл. США) за четвертый квартал 2020 года, по сравнению с 58 748 млн. рублей (799 млн. долл. США) за третий квартал 2020 года.

Показатель EBITDA* за 2020 год составил 179 871 млн. рублей (2 493 млн. долл. США), по сравнению с 290 800 млн. рублей (4 492 млн. долл. США) за 2019 год.

Скорректированный показатель EBITDA (без учета исключительных статей) * составил 187 304 млн. рублей (2 596 млн. долл. США) за 2020 год по сравнению с 328 412 млн. рублей (5 073 млн. долл. США) за 2019 год.

сообщение

Чистая выручка Татнефти в 4 квартале увеличится на 4% - Атон

- 30 марта 2021, 16:07

- |

Мы ожидаем, что чистая выручка компании увеличится до 194.4 млрд руб. (+4% кв/кв), отражая повышение цен на нефть (стоимость Urals выросла на 7% кв/кв в рублевом выражении) и рост объемов добычи нефти на 3% кв/кв. Показатель EBITDA, как ожидается, снизится на 3% кв/кв до 56.9 млрд руб., а рентабельность EBITDA составит 29% (против 31% в 3К20) вследствие снижения маржи переработки. По нашему прогнозу, чистый финансовый результат снизится на 1% до 35.4 млрд руб. С учетом того, что минимальный уровень дивидендных выплат составляет 50% чистой прибыли по МСФО или РСБУ (для расчета берется больший показатель), минимальный уровень дивидендной доходности во 2П20, как мы ожидаем, составит 2.8%.Атон

«Татнефть» проведет телеконференцию 1 апреля, ее подробности компания сообщит позже. На конференции мы уделим особое внимание комментариям «Татнефти» по возможности возврата части налоговых льгот для СВН, существенной информации по дивидендам, а также прогнозам на 2021.

Кроме того, «Татнефть» должна получить господдержку в форме инвестиционной надбавки к обратному акцизу на нефть для создания новых перерабатывающих мощностей на ТАНЕКО. Соглашение действует до 2031 и предусматривает строительство четырех технологических установок до конца 2026.

Ключевым для инвестистории Татнефти станет следование озвученным планам по дивидендам - Газпромбанк

- 30 марта 2021, 14:27

- |

В 4К20 показатели отчета о прибылях в поквартальном сопоставлении улучшились на фоне повышения экспортных нетбэков на нефть и нефтепродукты и ослабления курса рубля (см. наш отчет «Татнефть: прогнозируется рост EBITDA, в центре внимания – дивиденд на акцию за 2020 г.» от 24 марта 2021 г.

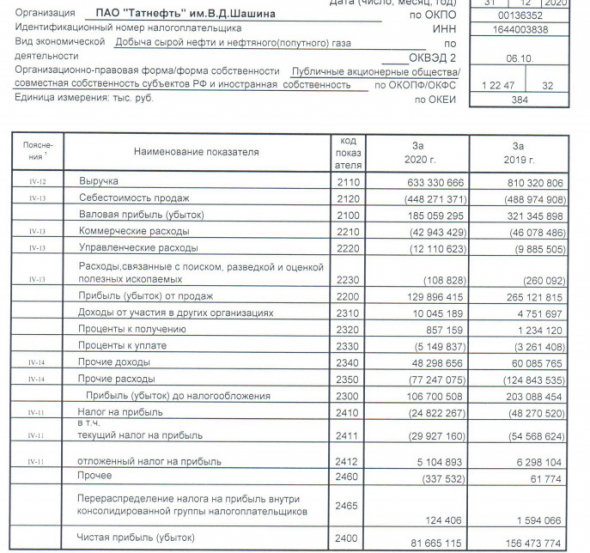

Чистая выручка компании по РСБУ выросла в 4К20 на 7% г/г до 150 млрд руб. (2,0 млрд долл.), а валовая прибыль увеличилась на 9% г/г до 58 млрд руб. (0,8 млрд долл.). Чистая прибыль в размере 29 млрд руб. (0,8 млрд долл.) осталась на уровне предыдущего квартала. Однако в целом по году за счет слабой конъюнктуры 2020 г., в частности в 2К20, Татнефть отразила снижение выручки и прибыли на 22% и 47% соответственно.

Эффект на компанию/акции. Мы полагаем, что годовые результаты «Татнефти» по РСБУ будут нейтрально восприняты рынком. Компания опубликует консолидированную финансовую отчетность по МСФО 31 марта и проведет телеконференцию 1 апреля.

Отчетность по РСБУ важна с точки зрения определения размера промежуточных дивидендов, которые Татнефть платит по итогам первого полугодия и третьего квартала. За 1П19, 3К19, 1П20 компания направляла на промежуточные дивиденды 100% прибыли по РСБУ, однако по итогам 3К20 приняла решение не распределять дивиденды.

В настоящее время ключевым для инвестиционной истории «Татнефти» является следование озвученным планам по выплате 100% свободного денежного потока по результатам финансового года. Компания планирует дать рекомендацию по размеру дивиденда за 4К20 в апреле (наше ожидание: 27,8 руб./акц,, дивидендная доходность ~5%). Мы ожидаем, что к данному вопросу будет приковано внимание и во время телеконференции.Дышлюк Евгения

Бахтин Кирилл

«Газпромбанк»

СП Татнефти по производству шин в Казахстане получит господдержку

- 26 марта 2021, 15:00

- |

В Казахстане построят новый завод мощностью 3 млн легковых и легкогрузовых шин, а также 0,5 млн грузовых шин ЦМК в год.

Инвестиции в проект запланированы в объеме 125 млрд тенге ($284 млн).

Запуск производства ожидается в 2022 году.

На полную проектную мощность завод планируется вывести в 2024 году.

сообщение

Татнефть отчитается в среду, 31 марта и проведет телеконференцию 1 апреля - Атон

- 26 марта 2021, 10:50

- |

Мы ожидаем, что чистая выручка компании увеличится до 194.4 млрд руб. (+4% кв/кв), отражая повышение цен на нефть (стоимость Urals выросла на 7% кв/кв в рублевом выражении) и рост объемов добычи нефти на 3% кв/кв. Показатель EBITDA, как ожидается, снизится на 3% кв/кв до 56.9 млрд руб., а рентабельность EBITDA составит 29% (против 31% в 3К20) вследствие снижения маржи переработки. По нашему прогнозу, чистый финансовый результат снизится на 1% до 35.4 млрд руб. С учетом того, что минимальный уровень дивидендных выплат составляет 50% чистой прибыли по МСФО или РСБУ (для расчета берется больший показатель), минимальный уровень дивидендной доходности во 2П20, как мы ожидаем, составит 2.8%.Атон

Телеконференция: Татнефть проведет телеконференцию 1 апреля, ее подробности компания сообщит позже. На конференции мы уделим особое внимание комментариям Татнефти по возможности возврата части налоговых льгот для СВН, существенной информации по дивидендам, а также прогнозам на 2021. Кроме того, Татнефть должна получить господдержку в форме инвестиционной надбавки к обратному акцизу на нефть для создания новых перерабатывающих мощностей на ТАНЕКО. Соглашение действует до 2031 и предусматривает строительство четырех технологических установок до конца 2026.

Татнефть получит господдержку для модернизации ТАНЕКО

- 25 марта 2021, 15:22

- |

Компания получит инвестиционную надбавку к возвратному акцизу на нефтяное сырье.

Руководитель бизнес-направления «Нефтегазопереработка», генеральный директор АО «ТАНЕКО» Илшат Салахов:

Механизм инвестиционной надбавки – это действенный экономический стимул для реализации масштабных проектов со значительным народнохозяйственным эффектом, что обеспечивает энергетическую безопасность страны и способствует развитию смежных отраслей промышленности и экономики России в целом

сообщение

Улучшившаяся рыночная конъюнктура не в полной мере учтена в нефтегазовых котировках - Sberbank CIB

- 23 марта 2021, 15:15

- |

Ожидающееся восстановление спроса на нефть и неожиданно жесткое соблюдение дисциплины участниками ОПЕК+ обеспечивают импульс для роста цен на нефть. Мы повысили прогноз средней цены Brent на 2021 и 2022 годы до $65/барр., но не изменили допущения по курсу рубля к доллару. Мы прогнозируем, что EBITDA и свободные денежные потоки нефтяных компаний в этом году вырастут соответственно на 77% и 133%, а если учесть и газодобывающие компании, то соответствующие показатели для сектора в целом увеличатся на 66% и 325%.

Теперь мы ожидаем, что доходность свободных денежных потоков сектора увеличится до 11% в 2021 году и превысит 13% — в 2022, а средняя дивидендная доходность в следующем году (с учетом выплаченных дивидендов) снова будет двузначной (12%).

Российский нефтегазовый сектор сейчас один из самых привлекательных на мировом рынке в целом и в сегменте развивающихся рынков в частности. Доходность по этим бумагам намного выше при более низких потенциальных рисках.

По нашим оценкам, несмотря на хорошую динамику с начала года и за последние 12 месяцев, в котировках российских нефтегазовых компаний заложено восстановление цен на нефть не более чем до $45-50/барр. Таким образом, имеется значительный потенциал для роста, т. к. сейчас спотовая цена Brent близка к $65/барр.

Мы подтверждаем рекомендацию ПОКУПАТЬ для всех освещаемых нами компаний, но по-прежнему отдаем предпочтение Татнефти, у которой самая привлекательная доходность свободных денежных потоков и дивидендная доходность. При этом, на наш взгляд, акции Роснефти могут больше других выиграть от сочетания высоких цен на нефть и относительно слабого рубля, а у бумаг Газпрома наибольший потенциал роста относительно текущих котировок.Котельникова Анна

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал