Тинькофф

Топ-7 отраслей, которые заменят инвестиции в недвижимость в вашем портфеле

- 16 июля 2020, 12:37

- |

Какие мантры вы слышите каждый день? «Пандемия корона-вируса навсегда изменила наш мир». «Мир бизнеса уже никогда не будет прежним»… Эти фразы говорят все — от аналитиков до ютуб-блогеров.

А теперь давайте прикинем, что именно изменилось. Помимо чудовищного локдауна большинства секторов мировой экономики, COVID-19 удивительным образом ускорил развитие онлайн-экономики и тенденцию цифровизации, которая наблюдается последние десять лет.

Эти бизнесы буквально за несколько месяцев шагнули из 2020 года в год 2025! Ожидается, что в ближайшие годы онлайн-бизнес продолжит рост по сравнению с тем, который больше зависит от физических каналов продаж, пишет колумнист Financial Times Майкл Моритц.

Коммерческая недвижимость окажется не у дел

Онлайн-работа и работа на дому меняют паттерны поведения и могут существенно повлиять на рынок коммерческой недвижимости в будущем. Корпорации массово переводят сотрудников на удаленку, парикмахеры начинают стричь на дому, доставка еды почти заменила многим потребность в ресторанах. Все это может стать серьезным ударом по одному из самых эффективных классов активов за последние 50 лет.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 11 )

Секреты инвестиций в долгосрок от Киры Юхтенко

- 15 июля 2020, 18:12

- |

— Обсуждаем плюсы и минусы долгосрочных инвестиций

— Как в старости жить на пассивный доход и почему процент облигаций в портфеле должен быть равен возрасту?

— Кира делится инвестидеями и рассказывает, сколько зарабатывает на YouTube

Жмите сюда, чтобы посмотреть. И не забудьте инвестировать свой лайк в выпуск!

Погорят ли США на «японском сценарии»?

- 14 июля 2020, 12:36

- |

Сегодня только ленивый не рассуждает на тему возможного дефляционного коллапса в США, который сильно ударит по экономике и доходам американских компаний.

Нефть и не только

Эти рассуждения появились после того, как в апреле 2020 года цены на нефтяные фьючерсы впервые в истории достигли отрицательных значений. Одним из первых это предположение высказал колумнист The New York Times, указав на то, что пандемия заставила вхолостую работать множество отраслей экономики: люди перестали потреблять товары в прежних объемах, на них упал спрос, а следовательно, и цена. И это может запустить процесс дефляции.

Жертвой пандемии стали не только нефтяники, но и агробизнесы, и даже пивные заводы, выливавшие молоко и пиво на поля, потому что на них не оказалось спроса. Фьючерсы на кукурузу тоже рухнули на 19% в апреле, но эта новость осталась тогда в тени «отрицательной нефти».

Другой англоязычный колумнист сайта с говорящим названием

( Читать дальше )

Добро пожаловать в Зомбиленд: 10 акций, которые превратятся в зомби

- 13 июля 2020, 13:58

- |

В 2020 году фондовый рынок по ряду факторов (пандемия COVID-19, нефтяная российско-аравийская война, торговая война США и Китая) продемонстрировал внушительные ценовые движения. В марте текущего года индекс волатильности VIX на S&P 500 почти достигал пиковых значений кризисного 2008-го. Такие ценовые ралли вызвали большой интерес среди частных инвесторов. Число частных инвесторов в 2020 году активно растет. Когда рынок так волатилен, появляются огромные возможности для заработка. Впрочем, и для убытков тоже.

Вот о последнем и поговорим. Потому что, когда вы покупаете акции компаний после того, как они значительно упали в цене, всегда есть риск, что они уже никогда не вырастут. А компании превратятся в зомби.

Компании-зомби (zombie companies) — это те компании, которые ни живы ни мертвы. Проще говоря, у них настолько большой долг, что вся получаемая прибыль идет на то, чтобы покрыть процентные платежи по долговым обязательствам. Такие компании фактически работают на своих кредиторов. А раз не остается свободных денег, то нет возможности инвестировать в развитие бизнеса.

( Читать дальше )

Усиленные Инвестиции: обзор за 3 - 10 июля

- 13 июля 2020, 00:34

- |

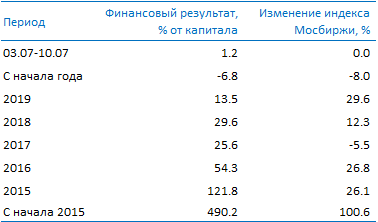

- Портфель вырос на 1.2% (+1.4% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против почти не изменившегося индекса Мосбиржи Petropavlovsk +9.3%, Highland Gold -2.1% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.0% от совокупного

- По основным компаниям изменения: Полиметалл +3.3%, Тинькофф +3.3%, Детский мир +3.2%, Русагро -0.7%, М.Видео -0.7%, Фосагро -1.0%, Норникель -1.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Как проблемы со здоровьем Олега Тинькова влияют на цены акций его банка

- 12 июля 2020, 16:31

- |

Олег Тиньков — один из самых ярких предпринимателей России. И один из самых успешных. Сын шахтера из Кузбасса сумел создать несколько разноплановых бизнесов, и все они были удачными.

Главное детище Олега Тинькова — финансовая организация, носящее его имя. Тинькофф Банк — один из локомотивов российской финансовой сферы. Пускай он еще не достиг капитализации огромных госбанков, но именно эта компания изменила рынок финансовых услуг. Упор на новые технологии и работу онлайн сделали продукты компании такими популярными среди населения.

Беда пришла откуда не ждали. Давайте посмотрим, как новости вокруг Олега Тинькова отражались на стоимости акций.

В феврале появилась новость, что Налоговая служба США инициировала судебное дело в отношении Тинькова об уклонении от уплаты налогов. Дело в том, что в 2013 году предприниматель был гражданином США. В это время он начал создавать банк. Позже он отказался от американского гражданства. Как подозревают, чтобы уйти от налогов. Но фискальные власти США начали преследование российского бизнесмена.

( Читать дальше )

Разбираем валютные риски и завидуем чужому портфелю

- 12 июля 2020, 12:52

- |

Там мы:

- Общаемся с инвестором, который показал доходность почти 400% годовых! Нет, ноликом не ошиблись

- Обсуждаем фантастический взлет акций производителей электрокаров. Срочно вкладываться, или поезд ушёл?

- Отвечаем на вопрос — как Гонконг может обрушить рубль? Ну и объясняем, какая тут вообще связь

Если видео было полезно — инвестируйте в него свой лайк! И делитесь историями: пишите в комментариях, какая максимальная доходность по портфелю была у вас.

Тинькофф - мое мнение.

- 10 июля 2020, 15:29

- |

У меня к этому банку особое отношение. В 2016 году судился с этим банком по факту отказа банка исполнять договор вклада, в суде они меня с большой любовью дерьмом закидали. В итоге договор исполнили.

У банка нет ни ясных и понятных условий, ни офисов, ни договора в письменном виде на руках у клиентов, зато есть репутация мошенников. Открывать там бр счет, который не подпадает под страховку это большие риски.

Уверен на 100%, что перед банкротством все активы клиентов будут украдены, это обычная практика таких контор. Это мое личное мнение.

ст 29 Конституции РФ 5. Гарантируется свобода массовой информации. Цензура запрещается.

Чтобы понять с кем работаешь достаточно почитать судебную практику.

Для тех кто только пришел на биржу статья. Изучайте как вас будет нагибать этот самый клиентоориентированный банк в мире.

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

( Читать дальше )

«Супердивидендные» и «премиальные» ETF: рискованнее, чем кажется

- 10 июля 2020, 14:55

- |

Невероятно высокая волатильность на фондовом рынке в 2020 году поставила в тупик инвесторов, которые не стремятся играть на новостях, а, напротив, работают со стабильным денежным потоком.

Так, денежный поток можно стабильно получать за счет дивидендных выплат, поэтому некоторые инвесторы в погоне за их максимизацией выбирают для себя компании с очень высокой дивидендной доходностью.

Один из наиболее популярных способов ее получения — это покупка акций так называемых супердивидендных фондов (ETF) и фондов с премиальной доходностью. Для инвесторов такой выбор обусловлен несколькими причинами:

- Высокая диверсификация по компаниям помогает снизить риск по конкретной бумаге (так называемый идиосинкратический риск) и делает инвестиции относительно менее волатильными.

- Часто в таких фондах установление доли акций конкретной компании осуществляется не по рыночной капитализации, а по дивидендной доходности, что при прочих равных увеличивает средневзвешенную дивидендную доходность фонда.

( Читать дальше )

Инвестидея Takeda: никому не нравится, и в этом ее прелесть

- 09 июля 2020, 11:31

- |

Как известно, на рынке опять наступили тяжелые времена — всё неоправданно дорого. Что же делать? Карты Таро и скринеры намекнули: обрати внимание на TAK, ведь это самая дивидендная компания в подсекторе drug manufactured speciality and generic. Ну а мы люди негордые, советами скринеров, древних животных, следователей и прокуроров не пренебрегаем, так что обратим.

Takeda Pharmaceutical — компания по странному стечению обстоятельств фармацевтическая, основные направления деятельности: онкология, неврология, редкие заболевания, гастроэнтерология, а также по мелочи вакцины и plasma-derived therapies. Перечислять все лекарства, выпускаемые компанией Takeda, долго и непродуктивно: портфолио у нее внушительное. Отмечу лишь продукт-хедлайнер — препарат, который применяется при язвенных колитах и болезни Крона. К сожалению для пациентов, это болезни хронические — то есть для компании они генерируют постоянный спрос. Интересный факт: доза этого чудо-лекарства в США стоит $8000—9000. Так что рекомендую не болеть. Я не очень понял, как в конкуренты этому препарату записали другое лекарство — от AbbVie. Да, при Кроне есть вероятность внекишечных симптомов, в особенности артритов (все это умеет препарат от AbbVie), но это вроде как не основная терапия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал