SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

акции США

Настоящий трейдер - свободный художник.

- 26 ноября 2019, 10:17

- |

Некоторые люди, особенно упертые инвесторы, не понимают, что настоящий трейдер всегда, как истинный творец своей судьбы, стремится к СВОБОДЕ. Именно поэтому — я сейчас про себя — отчетливо понимаю, что толстосумов (мешки с деньгами) преогромное количество, а настоящих трейдеров 1 к 1000, как минимум. А если брать астро-трейдеров, то ОДИН на миллион.

Исходя из этих предпосылок, совсем недавно я привлек нового инвестора на $1000. Деньги на мое ФИО поступили, хотя по дороге претерпели утруску и усушку, благодаря безбожным конвертациям наших платежных систем. В итоге, мы с инвестором решили, что для удобства считаем 1000 баксов за полноценнные 900 евро, что реально соответствовало текущей действительности.

Что должен делать опытный профессиональный трейдер, который торгует рынки сфд с плечом 1 к 500?

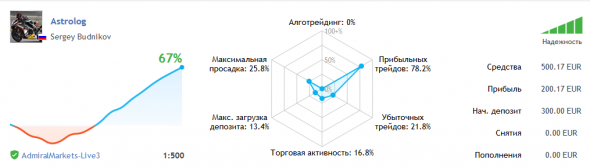

Правильно. ОГРАНИЧИТЬ РИСКИ депозита. Так и сделал. Ровно 300 евро ушли на пополнение счета. Запаска осталась в надежном месте.

Как все вы оказались свидетелями, за 5 дней счет прибавил +200 евро.

( Читать дальше )

Исходя из этих предпосылок, совсем недавно я привлек нового инвестора на $1000. Деньги на мое ФИО поступили, хотя по дороге претерпели утруску и усушку, благодаря безбожным конвертациям наших платежных систем. В итоге, мы с инвестором решили, что для удобства считаем 1000 баксов за полноценнные 900 евро, что реально соответствовало текущей действительности.

Что должен делать опытный профессиональный трейдер, который торгует рынки сфд с плечом 1 к 500?

Правильно. ОГРАНИЧИТЬ РИСКИ депозита. Так и сделал. Ровно 300 евро ушли на пополнение счета. Запаска осталась в надежном месте.

Как все вы оказались свидетелями, за 5 дней счет прибавил +200 евро.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Презентация пикап Tesla Cybertruck / Проблемы сервиса Disney +/ Акции TD Ameritrade / Бизнес Новости

- 25 ноября 2019, 19:50

- |

Не скоро сказка сказывается, да быстро дело делается.

- 22 ноября 2019, 14:38

- |

Что я имею вам сегодня сказать?

Зарегистрировал CFD счет у нашего старого знакомого… mql5. Сначала на стационарном Меркурии не повезло, допустил досадную просадку. Однако, строго с разворота в прямое движение, начал неуклонно ПОВЫШАТЬ эквити.

За 5 торговых дней (сегодня 5-ый, а не 6-ой, типа судный день). Смотрите сами.

Стартовые 300 евро, плавно превращаются…

( Читать дальше )

Зарегистрировал CFD счет у нашего старого знакомого… mql5. Сначала на стационарном Меркурии не повезло, допустил досадную просадку. Однако, строго с разворота в прямое движение, начал неуклонно ПОВЫШАТЬ эквити.

За 5 торговых дней (сегодня 5-ый, а не 6-ой, типа судный день). Смотрите сами.

Стартовые 300 евро, плавно превращаются…

( Читать дальше )

Закрыл сделку по тикеру $SSI с результатом +36.71% вместо возможных +52%

- 22 ноября 2019, 11:25

- |

Друзья!

Поделитесь лайками, чтобы я мог писать посты про трейдинг чаще, чем раз в сутки)

Вчера была закрыта сделка по тикеру $SSI с результатом +36.71% вместо возможных +52% (надо было все-таки дождаться верхней проекции). Сделка была по тренду, поэтому ничего неожиданного. Однако, чего не ожидал, так это скорость, с которой позиция стрельнет вверх https://oracletrade.pro/paper/signal-ssi/

Параметры сделки:

Risk: Low risk

Timeframe: D – mid-term

Entry price: 2.07

Stop lower: 1.8

Target: 3.0

Profit/Risk ratio: 3/1

Курс Доллара / Рубль Прогноз на декабрь / Криптовалюта Новости / Акции Luckin Coffee / Фондовый рынок

- 19 ноября 2019, 12:09

- |

Смарт Сток Инсайдеры. Возможно ралли будет коротким и с разочарованием. United States Steel Corporation (X).

- 18 ноября 2019, 16:15

- |

Virgin Galactic - компания вышла на биржу / Революция, которую мы пропустили! / Космические компании

- 13 ноября 2019, 18:46

- |

Воспоминания о прошлом. Они возвращаются. IB управление.

- 09 ноября 2019, 19:52

- |

Когда-то в незабвенном 2018 году, я вел в Интерактив Брокерс почти 10 почетных ВИПов на предмет астрологического трейдинга. И первые полгода было хорошо. Но еще не было ясного понимания, когда же лопнет! этот ненормальный, уже несколько десятилетий растущий американский рынок.

Стерлись грани, нормы роста. Многим трейдерам казалось, вот-вот, и грянет буря! Чтоб долбануло, как флеш креш. Никак меньше! Шортисты обламывали зубы и последние деньги на этом психическом росте. Вестников апокаллипса становилось все больше. А часа расплаты все не было!

— А где я могу найти кого-нибудь нормального?

— Нигде, — ответил Чеширский Кот, — нормальных не бывает.

Ведь все такие разные и непохожие. И это, по-моему, нормально.

Я торговал нормально. Но все хотели, чтобы я рисковал на всю котлету. Осторожность хороша при ловле блох (говорили они мне). И однажды, я поддался масовому психозу и… полкотлеты как не бывало.

( Читать дальше )

Стерлись грани, нормы роста. Многим трейдерам казалось, вот-вот, и грянет буря! Чтоб долбануло, как флеш креш. Никак меньше! Шортисты обламывали зубы и последние деньги на этом психическом росте. Вестников апокаллипса становилось все больше. А часа расплаты все не было!

— А где я могу найти кого-нибудь нормального?

— Нигде, — ответил Чеширский Кот, — нормальных не бывает.

Ведь все такие разные и непохожие. И это, по-моему, нормально.

Я торговал нормально. Но все хотели, чтобы я рисковал на всю котлету. Осторожность хороша при ловле блох (говорили они мне). И однажды, я поддался масовому психозу и… полкотлеты как не бывало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал