аналитика

ПОЛНЫЙ ОБЗОР! Доллар/Рубль, RTS, Сбербанк, нефть Brent на 7 июля 2021

- 07 июля 2021, 09:40

- |

- комментировать

- Комментарии ( 1 )

🗽 S&P500: рост продолжится

- 07 июля 2021, 09:21

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по фондовому индексу S&P500, валютной паре EUR/USD, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

Ниже номинала: аутсайдеры I полугодия 2021 года и причины падения их облигаций

- 07 июля 2021, 06:02

- |

Бывает так, что облигации падают в цене и торгуются ниже номинала. Почему так происходит и стоит ли избавляться от таких бумаг, рассмотрим на реальных примерах, которые можно было наблюдать в I полугодии 2021 г.

Когда выпуск облигаций торгуется ниже номинала, это значит, что по нему инвесторы хотят получить более высокую доходность, чем дает купон. Например, двухлетняя облигация торгуется с купоном 10%. Если купить ее по цене 98% от номинала, то можно дополнительно получить 2% за два года, а это значит, что годовая доходность составит уже 11%. Когда инвесторы готовы покупать облигацию под 11%, но не готовы под 10%, ее цена падает.

Участники торгов могут требовать по облигации более высокую доходность по следующим причинам:

1. Выросли процентные ставки на рынке.

( Читать дальше )

Фиксация прибыли по турецкой лире

- 06 июля 2021, 18:13

- |

USD/#TRY

Таймфрейм: 2D, 2H

Почти всю структуру для девальвации с кризиса 2008 года лира исполнила, всё по прогнозу: https://vk.com/wall-124328009_22434. Сейчас же есть неплохой шанс как уйти в глубокую коррекцию «2» of (5) of [3], так и в очень глубокую [4] на пару лет.

С другой стороны, растяжение (5) of [3] никто тоже не отменял, поэтому 1/4 или 1/3 объема можно держать в лонге с безубыточным стопом. А если хотите добавляться, то не раньше области серых фиб со второго графика.

( Читать дальше )

💫 Пора закупать акции, которые хайпанут в 2022 году. 💫

- 05 июля 2021, 19:49

- |

По словам местных чиновников, расширение сети зарядных станций необходимо для реализации экологических целей, которые предусматривают достижение нулевого уровня выбросов углерода к 2050 году. «Если Нью-Йорк хочет сократить и впоследствии полностью устранить выбросы углерода, крайне важно, чтобы все машины в городе были электрическими», — заявил глава департамента транспорта Нью-Йорка Хэнк Гутмен. Он сказал, что пилотная программа, которая будет длиться в течение 4 лет, является отправной точкой.

По данным департамента транспорта, количество электромобилей, зарегистрированных в Нью-Йорке, увеличилось на 50% только за последний год, однако на них приходится лишь малая доля от общего числа транспортных средств в городе.

Стоимость одного часа зарядки составляет $2,5 днем и $1 ночью. Управлять сетью зарядных станций будет оператор FLO в рамках контракта с американской

( Читать дальше )

Обзор рынка акций за неделю (ГК "ФИНАМ"). Американские индексы продолжают обновлять рекорды

- 05 июля 2021, 13:10

- |

На минувшей неделе ведущие мировые фондовые индексы закрылись без единой динамики, в среднем – с повышением. При этом американский рынок акций смог достичь новых высот по индексам S&P 500 и Nasdaq. Поддержку покупательскому настрою инвесторов оказывали достаточно позитивные данные по рынку труда США. Кроме того, производственные индексы PMI в ведущих странах, хоть и продемонстрировали разнородную динамику в июне, продолжили указывать на дальнейший рост активности в данном сегменте экономики.

По итогам недели Dow Jones Industrial Average вырос на 1,02%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 1,67%, а Nasdaq Composite поднялся на 1,94%. Немецкий индекс DAX, в свою очередь, подрос на 0,27%, британский FTSE 100 ослаб на 0,18%, а китайский CSI 300 завершил неделю падением на 3,03%. Долларовый индекс DXY закрылся на уровне 92,24 пункта, прибавив за неделю 0,37%, а валютная пара EUR/USD ослабла на 0,64% до 1,1864.

Доходность 10-летних облигаций США за неделю опустилась на 10 б. п. до 1,42%, британских 10-летних Gilts – на 8 б. п. до 0,70%, 10-летних немецких бондов – также на 8 б. п. до -0,24%.

( Читать дальше )

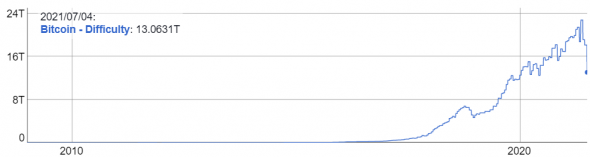

Сложность майнинга снизилась на рекордные 27%. Как это повлияет на Bitcoin?

- 05 июля 2021, 12:37

- |

В конце июня Китай запретил майнерам криптодобычу в провинции Сычуань, выдававшей около 15% мирового хешрейта. Усиление репрессий привело к отключению крупнейших майнинговых пулов, а хешрейт сети Bitcoin просел более чем на половину от майских максимумов. Из-за падения общей вычислительной мощности скорость нахождения блока в пике растянулась до 23 минут. Саморегуляция системы предполагает, что новый блок должен быть собран в течение 10 минут. 03 июля произошел перерасчет сложности добычи, которая обвалилась на рекордные 27%.

Источник изображения: bitinfocharts.com

От этого выиграли североамериканские майнеры: по данным генерального директора Compass, оставшиеся в сети участники получат рост доходности на 35%. Это может продлиться до 15 месяцев, так как китайцам необходимо время на транспортировку ферм, а новых асиков на рынке нет. Ситуация подстегнет действующих игроков к наращиванию мощностей. Так, только Marathon Digital планирует к началу 2022 года развернуть дополнительные 100 000 асиков, достигнув вычислительной мощности в 12 EH/s или 15% текущего хешрейта.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Доходности на российской суверенной кривой – на локальных минимумах

- 05 июля 2021, 11:36

- |

Обзор российского рынка

На фоне снижения ставок на рефляцию II квартал 2021 года стал довольно удачным для рынка базового актива: так, доходность индекса Bloomberg Barclays US Treasury составила 1,75% (против снижения в 4,25%, которое произошло в I квартале 2021 года). Соответственно, хороший рост во 2К21 показал и индекс долларового долга развивающихся стран (Bloomberg Barclays EM USD Aggregate Total Return Index), который подрос на 2,99% (против снижения в 3,48% по итогам января-марта).

В российском корпоративном сегменте легкое ценовое давление ощущалось в выпусках с погашением через 2-3 года. Возможно, это явилось следствием небольшого роста доходности UST-2, которая превысила отметку 0,2% – уровень консолидации с марта 2020 года.

Сезон отпусков в секторе российских евробондов в самом разгаре. Между тем, риск-премия (5-летняя CDS) постепенно снизилась почти до уровней начала года. Соответственно, на локальных минимумах находятся и доходности на российской суверенной кривой.

Recommendation list (российский риск)

( Читать дальше )

Утренний обзор

- 05 июля 2021, 11:19

- |

РОССИЙСКИЙ РЫНОК

Российский рынок акций демонстрирует положительную динамику на открытии торгов в понедельник 5 июля. По состоянию на 10:02 по московскому времени Индекс Мосбиржи повысился на 0,25% и составил 3 875,21 пункта. РТС прибавил 0,38% и достиг отметки в 1 665,99 пункта. Рынок поддерживает нефть. Цена за баррель нефти марки Brent выросла на 0,34% и равна 76,43 доллара.

Лидеры роста-Полюс Золото ПАО (+0,58%), ГМК Норильский Никель ПАО (+0,54%), ОАО Аэрофлот (+0,50%), Газпром ПАО (+0,43%), Транснефть (прив.) (+0,42%).

Лидеры падения-акции Petropavlovsk PLC (-0,73%), ОАО АК АЛРОСА (-0,54%), Mail.ru Group Ltd (-0,30%), ОАО НОВАТЭК (-0,28%), Роснефть (-0,22%).

ВТБ планирует разместить однодневные биржевые облигации серии КС-4-44 объёмом 25 млрд. рублей 6 июля. Об этом говорится в сообщении банка.

ЛУКОЙЛ намерен продать свою долю в проекте «Западная Курна-2» китайским инвесторам. Российской компании принадлежит 75% в проекте. Стоимость данной сделки может составить более 1,5 миллиарда долларов, отмечает газета «Ведомости». Компания также заключила соглашение о приобретении 50-процентной операторской доли участия в проекте Блок 4 в Мексике путём покупки холдинговой компании, владеющей компанией-оператором. Сумма сделки составляет более 435 млн. долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал