волатильность

Сделки в опционах за неделю #2 7 – 10 сентября 2021 г

- 11 сентября 2021, 19:12

- |

Реализованная П/У за эту неделю

$V 9/17/21 Продажа 200 пута +$29 (59%)

$S 10/15/21 Продажа стренгла 55/95 +$80 (28%)

$ZS 9/10/21 Продажа стренгла 235/340 +$57 (85%)

Итого: +$166

Продолжаю открывать сделки с более дальними датами экспирации на будущее. На следующей неделе ожидаю увидеть $SPY у 20 EMA, что даст новые возможности для открытия позиций, при этом нужно не торопиться и быть аккуратным.

Все открытые и закрытые позиции отражены в таблице.

Новые открытые позиции на этой неделе

1 сделка

Тикер: $V

Дата открытия: 7 сентября 2021

Экспирация: 15 октября 2021

Страйк: 205

Стратегия: Продажа пута

Количество: 1 шт

Цена открытия: 1.24

Обоснование входа: Visa продолжает показывать уверенный отскок от 200 EMA. Переношу позицию на более дальнюю дату экспирации, чтобы получить большую премию и снизить гамма-риск.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Недельный обзор крипторынка

- 09 сентября 2021, 00:50

- |

Индекс общей капитализации крипторынка, начавший неделю с отметки в чуть более чем 2T USD, демонстрировал практически “идеальный” линейный рост, достигнув к концу недели значения 2.355T USD (рост на 16.3%). Очевидно, что при схожей динамике рынка, предыдущий ATH (2.474T) будет достигнут и превышен в ближайшее время.

( Читать дальше )

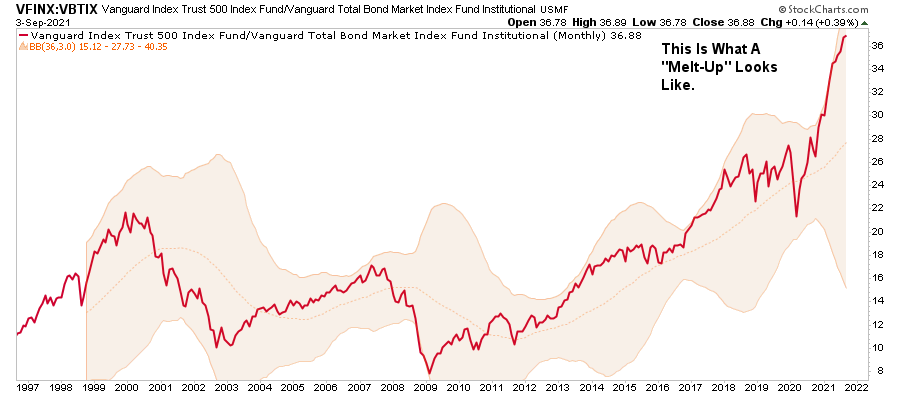

Взлёт (melt-up) до разворота VIX в середине месяца ... Опять?

- 08 сентября 2021, 12:28

- |

«Melt-up — это устойчивое и часто неожиданное улучшение ситуации на рынках, отчасти вызванное паникой инвесторов, которые не хотят упускать его рост, а не фундаментальными улучшениями в экономике. Рост, создаваемый melt-up, считается ненадежным показателем того, в каком направлении в конечном итоге движется рынок. Melt-up часто предшествует срыву (meltdown)». — Инвестопедия

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

( Читать дальше )

Сделки в опционах за неделю #1 1 – 3 сентября 2021 г

- 06 сентября 2021, 20:23

- |

1 сделка

Тикер: $CHWY

Дата открытия: 1 сентября 2021

Экспирация: 3 сентября 2021

Страйк: 76/105

Стратегия: Продажа стренгла

Количество: 1 шт

Цена открытия: -0.43

Дата закрытия: 2 сентября 2021

Цена закрытия: -0.22

П/У: +$21 (48%)

Обоснование входа: Отыгрываю отчет. Смотрю график подразумеваемой волатильности, вижу высокое значение, которое обычно мгновенно падает после отчета. Продаю стренгл за несколько часов до закрытия торговой сессии перед отчетом, и закрываю позицию после отчета, через несколько часов после открытия торговой сессии.

( Читать дальше )

Как москухня химичит с волатильностью.

- 04 сентября 2021, 14:00

- |

Максимум за год 80,95

Минимум за год 71,55

Волатильность= (макс-мин)/[(макс+мин)/2]*100%=12,32%

Рассчитаем историческую волатильность за последнюю экспирационную неделю (5 торговых дня)

Максимум за неделю 74,36

Минимум за неделю 72,70

Волатильность за неделю с пересчетом на год =(макс-мин)/[(макс+мин)/2]*100%*корень(52)=16%

Значит прошедшая неделя имела повышенную волатильность 16%.

При этом в доске опционов ожидаемая вола болталась на уровне 8-9%.

Воистину Москухне плевать на математику. Рисуют что хотят. Совсем оборзели. Москухня, даже не умея торговать по отрицательным ценам, закрыла людей по минус 37 долларов. У фокусников из Москухни в рукаве много фокусов. Вот такое казино.

Такая сказка теперь не скоро повторится

- 28 августа 2021, 12:46

- |

Портфельная теория Марковица

- 26 августа 2021, 12:10

- |

В наше время составить портфель на основе методов Марковица может любой пользователь Excel, который мало-мальски знаком с данной программой. Но додуматься до того, что придумал Марковиц без компьютерных программ, вызывает восхищение. Именно поэтому прошло 38 (!) лет с момента публикации своей теории в 1952 году до получения Нобелевской премии лишь в 1990 году – в век компьютерных технологий.

Суть его теории заключается в 2-х положениях:

1. С помощью исторических данных о котировках акций определяется средняя доходность и риск (волатильность) по каждой ценной бумаге.

2. Составление портфеля подбором долей акций в нем таким образом, чтобы: при заданном риске максимизировать доходность или при заданной доходности минимизировать риск.

( Читать дальше )

Волатильность и ее использование в инвестициях

- 18 августа 2021, 20:08

- |

Добрый вечер! Как получить высокую доходность от инвестиций, используя волатильность рынка?

Волатильность — один из важнейших показателей в инвестициях, который говорит о степени изменчивости цены актива за определённый промежуток времени. Например, акция стоит 100 рублей, и её цена каждый день может колебаться в пределах ± 10 рублей — это высокая #волатильность. Если цена акции относительно стабильна каждый день — это низкая волатильность.

Обычно у крупных и известных компаний низкая волатильность — их акции колеблются в пределах 0-1% каждый день. Акции мелких растущих компаний более волатильны — их акции могут расти и падать до 50% в день и более.

Для рынка в целом тоже можно измерить волатильность. Обычно для этих целей берут индекс, например, #индексМосБиржи или #S&P500. У крупных, развитых рынков волатильность меньше, чем у развивающихся.

Для спекулянтов и трейдеров рост волатильности – это хорошо и означает, что есть возможность #заработать, равно как и проиграть. Им неважно, куда пойдет цена (вверх или вниз), главное – чтобы было активное движение.

( Читать дальше )

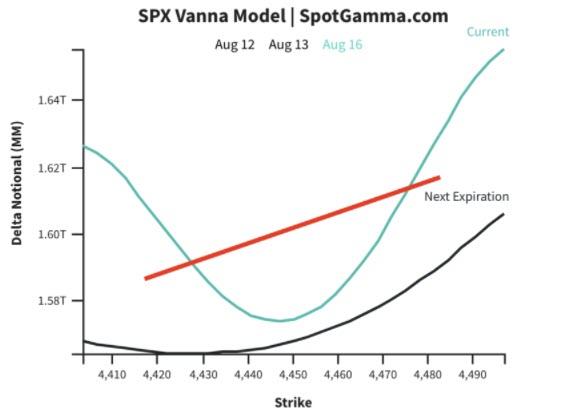

«Окно для роста волатильности» - риск падения индекса S&P повышается ниже этих уровней

- 17 августа 2021, 16:40

- |

4500 также является нашей стеной коллов SPX и вершиной нашего диапазона, но важно отметить, что стена коллов SPY находится на уровне 445. Поэтому мы думаем, что уровень 4465 по SPX — это то место, где начинается большое сопротивление, и это, похоже, снижает шансы на тест 4500 в следующие несколько сессий. Мы думаем, что 4500 вряд ли будут пробиты до экспирации 20 августа.

( Читать дальше )

✅ Провал золота и серебра

- 09 августа 2021, 19:30

- |

🏦 Центральные банки Австралии, Новой Зеландии и Канады начали сокращать стимули и резать QE. На этом фоне вероятность ужесточения ДКП со стороны ФРС, ЕЦБ, БА растет.

И участники рынков уже закладывают в цены потенциальное сворачивание политики дешевых денег.

Когда ЦБ идет на ужесточение политики, то инвесторы понимают, что привлекательность бумаг с фиксированным доходом вырастет и доходность по ним вырастет.

Из этого растет спрос на валюту.

➥ Поэтому доллар 💵 держится вблизи максимумов и падать пока не собирается. Я ожидаю плавного похода доллара вверх до момента фактического объявления о сокращении QE. (Смотрите)

➥ Евро провалилось к минимуму за этот год на положительных данных по рынку труда США. В это время открытый интерес вырос и это фактор в пользу дальнейшего падения. СОТ отчеты вышли без особых изменений, хеджеры не спешат покидать лонги.

Единственный сценарий на эту неделю — буду ждать цену вблизи отметки 1.1750, крупные рыночные продажи, которые принимает на себя лимитный покупатель. Это будет лонг сигнал. (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал