волатильность

Измерение волатильности. Выбор индикатора.

- 05 июня 2020, 15:10

- |

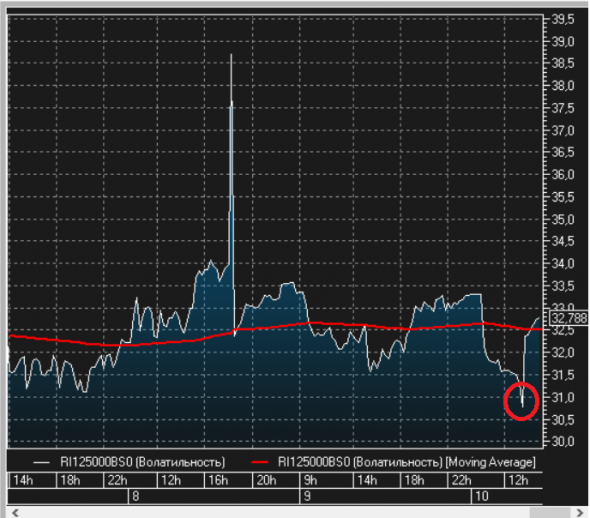

Смотрим рисунок:

В более хорошем разрешении картинку можно посмотреть здесь.

На разницу числовых показаний можно не обращать внимания, это вопрос калибровки.

Все настройки индикаторов на картинке полностью идентичны.

Те, у кого Quik 8.5 и уже есть Lua 5.3.5 могут посмотреть индикаторы в своем терминале. Скачать скомпилированные индикаторы можно здесь.

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- 03 июня 2020, 16:21

- |

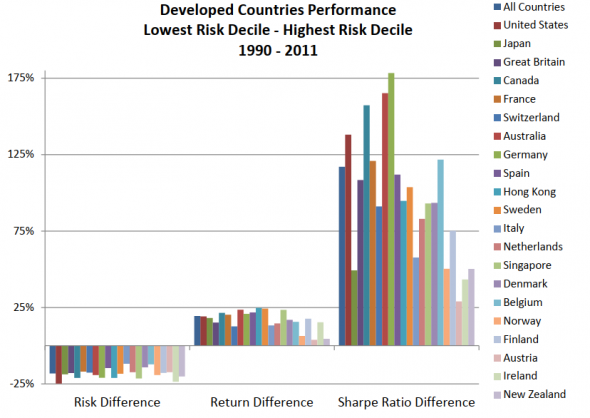

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

( Читать дальше )

Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

Опционы на 3-х месячный евродоллар

- 30 мая 2020, 12:38

- |

В OptionVue и в NetOptionExplorer, даже в платных подписках, нет евродоллара. В Тосе тоже нет. В навигаторе риска TWS рисует криво.

На моно серии, понятное дело, могу и в TWS, и в екселе, и в голове даже само рисуется. А вот календарь...

Заранее спасибо!

О манипуляциях волатильностью на бирже

- 25 мая 2020, 12:13

- |

КАК ТОРГОВАТЬ НА ФИНАНСОВЫХ РЫНКАХ В НЫНЕШНИХ УСЛОВИЯХ?

- 23 мая 2020, 13:04

- |

Но никто и предположить не мог, что всё произойдёт настолько стремительно, и причиной тому станет вовсе не финансовые катаклизмы и потрясения или торговая война между Китаем и США, а мировая пандемия под названием COVID19. Хотя, как мы уже говорили, короновирус — это лишь вершинка айсберга, а все главные процессы проходят в «кулуарах» мировых держав. Но стоит отметить, что на этот раз кризис задел практически все слои населения и повлиял на все сферы жизнедеятельности.

( Читать дальше )

Значение волатильности в Quik и манипуляции в опционах

- 15 мая 2020, 18:08

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал